Фрс

По рынку.

- 18 мая 2016, 15:46

- |

Неопределённость заставляет инвесторов нервничать и ждать.

В среду российские фондовые индексы показали разнонаправленную динамику. На фоне падения большинства ключевых биржевых индексов в Азии и нейтральной динамики в Европе российский рублёвый индекс ММВБ показывал скромный рост в пределах 0.4%, при этом валютный индекс РТС, на фоне слабости рубля потерял почти 0.7%, опустившись до отметки 925 пунктов. Пока российские индексы держаться выше отметок 1880 и 900 пунктов соответственно, инвесторам можно и дальше удерживать ранее купленные акции, но в случае пробоя вниз этих отметок, лучше полностью выходить из всех рисковых активов. Покупать российские акции под дивидендные отсечки уже поздно, да и увеличивать риск в мае месяце явно опасно. По-прежнему пользуются спросом российские ОФЗ, которые нерезиденты разбирают как горячие пирожки, а вот среди акций российских компаний интересных идей для заработка сейчас практически нет, а если и есть, то потенциал роста в них уже весьма ограничен.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 10 )

AMarkets. Утренний брифинг Артема Деева 18.05.2016. Курс Форекс

- 18 мая 2016, 11:10

- |

( Читать дальше )

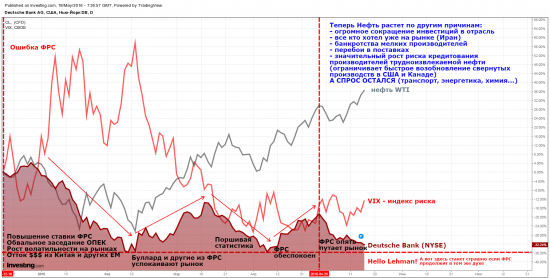

Про Нефть, ФРС и Дойче Банк одной картинкой

- 18 мая 2016, 10:35

- |

На картинке ниже я постарался объяснить кто во всем виноват, что происходит с нефтью и что может произойти если ФРС продолжит в том же духе...

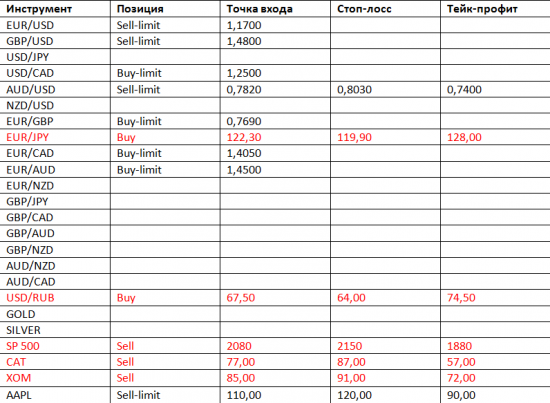

Текущие торговые сигналы и ситуация на рынке

- 16 мая 2016, 18:59

- |

Рынок нефти демонстрирует незначительный рост на фоне пятничных данных по сокращению количества работающих буровых установок в США. Динамика валютного рынка находится во флете из-за выходного дня во многих странах Еврозоны. Особое внимание можно уделить новости про приобретение Баффетом 9,8 миллионов акций компании Apple. В целом же внимание участников рынка будут прикованы к макроданным США на этой неделе и протоколам ФРС в эту среду.

С уважением, Лебедь Дмитрий.

Всем профитов и попутного тренда.

Также вступайте в наш ВК-паблик.

( Читать дальше )

Наибольшая угроза для экономики США. Мнение Deutsche Bank

- 16 мая 2016, 05:07

- |

В последнее время ФРС пытается дать определенный сигнал рынкам относительно потенциальной угрозы для экономики США. Однако, по мнению Deutsche Bank, инвесторы недооценивают ситуацию.

Речь идет не о новом финансовом кризисе, а о другом макро-риске – усиливающейся инфляции. Вот о чем пытается предупредить Фед, говоря о нахождении американской безработицы вблизи уровня так называемой полной занятости, когда отсутствует циклическая составляющая.

Согласно оценкам аналитиков DB, в ближайшие месяцы может усилиться давление со стороны заработных плат, которое в сочетании с определенным ослаблением доллара приведет к усилению потребительской инфляции.

Напомним, что по итогам апреля рост средней зарплаты в США составил 2,5% в годовом исчислении. При этом наблюдается своего рода тренд по уменьшению участия населения в составе рабочей силы, отчасти из-за демографических проблем. В перспективе это может способствовать увеличению спроса на кадры и, соответственно, повышению оплаты труда.

Отметим, что пока инфляционные индикаторы не выглядят слишком пугающе. В апреле рост Ценового индекса потребительских расходов (PCE Index) составил 0,8% г/г, даже несколько замедлившись с 1% в марте.

( Читать дальше )

Ожидание протокола ФРС. Обзор на предстоящую неделю от 15.05.2016

- 15 мая 2016, 23:30

- |

На предстоящей неделе:

1. Протокол ФРС, 18 мая

Понятно, что протокол ФРС устарел к настоящему времени.

После заседания ФРС 27 апреля оценка участниками рынка состояния экономики США изменилась.

С одной стороны, ВВП США за 1 квартал и апрельские нонфармы свидетельствуют в пользу переноса повышения ставки ФРС на более поздний период, вплоть до декабря 2016 года.

С другой стороны, рост инфляции, сильный ISM услуг, резкий рост розничных продаж на фоне улучшения потребительских настроений говорят в пользу восстановления экономики США и, как следствие, в пользу справедливой оценки прогнозов членов ФРС о двукратном повышении ставки в этом году.

Ревизии данных США за март указывают в пользу пересчета ВВП 1 квартала вверх, а после пятничного блока данных ФРБ Атланты пересмотрел прогноз по росту ВВП США во 2 квартале до 2,8%.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал