SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Х5 Retail Group

Акции En+ могут спекулятивно подрасти в цене

- 29 мая 2018, 13:28

- |

Неделя началась с бокового тренда. Лидерами роста в преддверии включения в Индекс MSCI стали акции X5 Retail (+ 3,82%). Лидерами снижения стали акции энергокомпании ТГК-1 (- 1,86%). Торговый оборот был низким в связи с выходным днем в США. Пара USD/RUB торговалась в диапазоне 62,00 — 62,50.

Из новостей компаний отметим запрос En+ (+ 0,67%), которая направила в правительство просьбу о господдержке. Государство определится с мерами поддержки к июлю. Вероятнее всего, поддержка будет оказана. Предложения En+ отличаются конкретикой, поэтому их легко будет просчитать.

ИК «Фридом Финанс»

Сегодня ожидается разнонаправленная динамика. На локальном рынке в центре внимания нет корпоративных событий. Ориентир по паре USD/RUB: диапазон 62,00 — 63,00. Ожидания по индексу МосБиржи: 2290 — 2320 п

Из новостей компаний отметим запрос En+ (+ 0,67%), которая направила в правительство просьбу о господдержке. Государство определится с мерами поддержки к июлю. Вероятнее всего, поддержка будет оказана. Предложения En+ отличаются конкретикой, поэтому их легко будет просчитать.

Самым спорным, на мой взгляд, можно считать предложение о повышении тарифов на ЖКХ. Однако для промышленных потребителей тарифы действительно могут быть повышены, а также может быть изменена плата за передачу электроэнергии. Новость может иметь негативные последствия для ФСК и «РусГидро», но пока нет оснований полагать, что на них ляжет основное бремя расходов. Акции En+ могут спекулятивно отыграть новость ростом.Ващенко Георгий

ИК «Фридом Финанс»

Сегодня ожидается разнонаправленная динамика. На локальном рынке в центре внимания нет корпоративных событий. Ориентир по паре USD/RUB: диапазон 62,00 — 63,00. Ожидания по индексу МосБиржи: 2290 — 2320 п

- комментировать

- Комментарии ( 0 )

Х5 - сдерживание уровня промо-активности на уровне 30-35% будет оказывать сдерживающее влияние на рост трафика

- 28 мая 2018, 12:45

- |

Х5 во II квартале вернулась к положительной динамике LfL-трафика

Х5 Retail Group во II квартале вернулась к положительной динамике трафика в сопоставимых магазинах (LfL) на фоне улучшения погоды, которая в I квартале заставляла покупателей реже ходить в магазины. Динамику показателя компания не раскрыла.

Х5 Retail Group во II квартале вернулась к положительной динамике трафика в сопоставимых магазинах (LfL) на фоне улучшения погоды, которая в I квартале заставляла покупателей реже ходить в магазины. Динамику показателя компания не раскрыла.

Помимо погоды причиной снижения трафика было сокращение Х5 различных промо акций. Начиная с начала 2018 года, компания начала сдерживать уровень промо-активности на уровне 30-35% в зависимости от формата. Данный фактор, на наш взгляд, будет оказывать сдерживающее влияние на рост трафика, но положительно отразиться на среднем чеке и маржинальности Х5.Промсвязьбанк

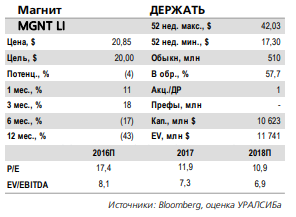

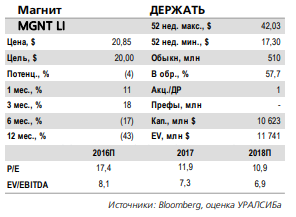

Для Магнита Marathon Group - совсем неплохой вариант

- 24 мая 2018, 17:57

- |

Российский рынок, действительно, возобновил рост на ряде факторов.

Самый главный из них — обещание министра финансов Антона Силуанова не повышать налоги 6 лет.

Global FX

Самый главный из них — обещание министра финансов Антона Силуанова не повышать налоги 6 лет.

«Магнит» «воспрял духом» от того факта, что ВТБ не будет его использовать как санируемый для быстрой продажи бизнес, а смог отдать в руки профессионалов. Это очень позитивно, ибо «Магнит» в российских регионах — наверное, самая популярная торговая сеть. Всё-таки Marathon специализируется на инвестициях в фармацевтические, инфраструктурные и сельскохозяйственные активы. Это — совсем неплохой вариант. Поглощение «Магнита» со стороны Х5 было бы худшей альтернативой, поскольку оно привело бы к снижению уровня конкуренции на рынке продуктового ритейла.Рожанковский Владимир

Global FX

Закрытие магазинов Перекресток Экспресс будет иметь ограниченное влияние на динамику X5

- 21 мая 2018, 11:24

- |

X5 Retail Group начала закрывать магазины Перекресток Экспресс

Как сообщает Коммерсант, X5 Retail Group решила закрыть магазины Перекресток Экспресс, так как Группе не удалось продать магазины сети. В то время как некоторые магазины формата были преобразованы в Пятерочку, несколько магазинов уже полностью закрыто. Ритейлер решил прекратить развивать сеть Перекресток Экспресс, на которую приходилось около 170 магазинов, в октябре 2017. Тем не менее X5 не смогла найти покупателя до сих пор, и в случае, если не будет никакого предложения о покупке до декабря, X5 избавится от оставшихся магазинов.

Как сообщает Коммерсант, X5 Retail Group решила закрыть магазины Перекресток Экспресс, так как Группе не удалось продать магазины сети. В то время как некоторые магазины формата были преобразованы в Пятерочку, несколько магазинов уже полностью закрыто. Ритейлер решил прекратить развивать сеть Перекресток Экспресс, на которую приходилось около 170 магазинов, в октябре 2017. Тем не менее X5 не смогла найти покупателя до сих пор, и в случае, если не будет никакого предложения о покупке до декабря, X5 избавится от оставшихся магазинов.

В 2017 на формат приходилось менее 1% чистых продаж Группы (0.8%), а с 1К18 X5 прекратила отдельно раскрывать результаты формата. Мы считаем новость нейтральной. Решение Группы было известно с октября, и, хотя закрытие магазинов является менее предпочтительным вариантом, чем продажа, мы считаем, что их закрытие будет иметь ограниченное влияние на динамику X5.АТОН

Назначение Наумовой в Магнит будет оптимистично воспринято рынком

- 17 мая 2018, 14:09

- |

Назначение Ольги Наумовой может привести к усилению конкуренции на рынке

На должность исполнительного директора назначена Ольга Наумова… Магнит вчера объявил о назначении Ольги Наумовой на вновь утвержденную должность исполнительного директора компании. По данным «Ведомостей», Наумова будет отвечать за операционное управление и развитие всех форматов магазинов, коммерческий блок, ценообразование, маркетинг, эксплуатацию, логистику и собственные производства. Магнит в настоящее время находится в процессе выработки новой стратегии после того, как в феврале основатель компании Сергей Галицкий значительно сократил свой пакет и отошел от управления. По словам гендиректора Магнита Хачатура Помбухчана, в компании последуют и другие изменения в руководстве на разных уровнях.

…возглавлявшая до недавнего времени ключевой дивизион X5 Retail Group. С 2003 г. и до недавнего времени Наумова возглавляла ключевой дивизион магазинов экономкласса «Пятерочка» основного конкурента Магнита – X5 Retail Group. Под ее руководством Пятерочка смогла восстановить быстрые темпы роста, в результате чего в 4 кв. 2016 г. превзошла по объемам продаж сегмент магазинов шаговой доступности Магнита. В итоге X5 вернула себе позиции лидера на российском рынке продовольственной розницы – в 2017 г. ее доля рынка составила 9,5% против 7,5% у Магнита. В апреле этого года Наумова покинула X5 Retail Group, сославшись на разное видение принципов управления с высшим руководством компании.

( Читать дальше )

На должность исполнительного директора назначена Ольга Наумова… Магнит вчера объявил о назначении Ольги Наумовой на вновь утвержденную должность исполнительного директора компании. По данным «Ведомостей», Наумова будет отвечать за операционное управление и развитие всех форматов магазинов, коммерческий блок, ценообразование, маркетинг, эксплуатацию, логистику и собственные производства. Магнит в настоящее время находится в процессе выработки новой стратегии после того, как в феврале основатель компании Сергей Галицкий значительно сократил свой пакет и отошел от управления. По словам гендиректора Магнита Хачатура Помбухчана, в компании последуют и другие изменения в руководстве на разных уровнях.

…возглавлявшая до недавнего времени ключевой дивизион X5 Retail Group. С 2003 г. и до недавнего времени Наумова возглавляла ключевой дивизион магазинов экономкласса «Пятерочка» основного конкурента Магнита – X5 Retail Group. Под ее руководством Пятерочка смогла восстановить быстрые темпы роста, в результате чего в 4 кв. 2016 г. превзошла по объемам продаж сегмент магазинов шаговой доступности Магнита. В итоге X5 вернула себе позиции лидера на российском рынке продовольственной розницы – в 2017 г. ее доля рынка составила 9,5% против 7,5% у Магнита. В апреле этого года Наумова покинула X5 Retail Group, сославшись на разное видение принципов управления с высшим руководством компании.

( Читать дальше )

Дивиденды Газпрома могут составить 8,4-9,5 рубля на акцию

- 16 мая 2018, 12:40

- |

Во вторник на рынке преобладала слабонегативная динамика. Не оказалось событий, которые поддержали рост предыдущего дня. Лидерами роста стали акции X5 Retail (+3,07%) на фоне включения в индекс MSCI. Лидерами снижения стали акции «Полюса» (- 3,81%) на фоне снижения цены на золото ниже $1300. Пара USD/RUB торговалась в диапазоне 62-62,50.

В министерстве финансов не исключают, что в отношении ряда бизнесменов и чиновников США могут расширить санкции. Официально о планах не объявлено, но рынок уже отреагировал негативно. Курс USD/RUB после недолгого укрепления российской валюты развернулся наверх.

ИК «Фридом Финанс»

В министерстве финансов не исключают, что в отношении ряда бизнесменов и чиновников США могут расширить санкции. Официально о планах не объявлено, но рынок уже отреагировал негативно. Курс USD/RUB после недолгого укрепления российской валюты развернулся наверх.

Я полагаю, что если заявления представителей Минфина обрастут подробностями, то на валютном и фондовом рынках резко усилится коррекция. Вероятность наступления данного события непрогнозируема.Ващенко Георгий

Совет директоров «Газпрома» (-1,18%) определит размер дивиденда. В 2017 году концерн заработал 32,32 руб. на акцию, что на 23% ниже, чем годом ранее. Операционный денежный поток сократился на 25%, до 1187 млрд. Долговая нагрузка выросла до 1,4х EBITDA. Дивиденд ожидаю в диапазоне 8,40-9,50 руб. на акцию, или 25-30% от прибыли. Это не скажется значительно на долговой нагрузке. В прошлом году компания выплатила около 8,4 руб. на акцию.

ИК «Фридом Финанс»

Metro AG - компания уступает своим российским конкурентам

- 16 мая 2018, 12:22

- |

Metro AG объявила результаты за 1П18 – российский сегмент негативно сказался на динамике группы

Выручка группы с 1П18 (октябрь 2017 — март 2018) снизилась на 0.3% (-0.8% во 2К18), EBITDA упала на 10.5% (-36% во 2К18). Выручка российского сегмента снизилась на 14.9% в 1П18 (продажи в рублях из России упали на 9.6%). Компания отметила, что, хотя потребительская уверенность выросла в 1П18, низкая инфляция и жесткая макроэкономическая среда (в основном низкая продовольственная инфляция) повлияли на показатели сегмента. В настоящее время компания модифицирует свою стратегию, чтобы улучшить динамику в России позднее в этом году. Metro AG пересматривает ценовую политику и прилагает больше усилий для поддержки клиентов в России.

Выручка группы с 1П18 (октябрь 2017 — март 2018) снизилась на 0.3% (-0.8% во 2К18), EBITDA упала на 10.5% (-36% во 2К18). Выручка российского сегмента снизилась на 14.9% в 1П18 (продажи в рублях из России упали на 9.6%). Компания отметила, что, хотя потребительская уверенность выросла в 1П18, низкая инфляция и жесткая макроэкономическая среда (в основном низкая продовольственная инфляция) повлияли на показатели сегмента. В настоящее время компания модифицирует свою стратегию, чтобы улучшить динамику в России позднее в этом году. Metro AG пересматривает ценовую политику и прилагает больше усилий для поддержки клиентов в России.

Результаты показывают, что продуктовые сети в России продолжают испытывать проблемы в условиях сложной макроэкономической обстановки и высокой конкуренции. Тем не менее, часть проблем Metro на российском рынке связана с проблемами, присущими самой компании, и они говорят о том, что компания уступает своим российским конкурентам. Во 2К18 (который можно сравнить с 1К18 у российских ритейлеров), сопоставимая динамика Metro оказалась наихудшей среди ритейлеров (-8.6% против -3.7% у Магнита, 0.5% у X5 Retail Group, 6.1% у Ленты.АТОН

Распределение онлайн-заказов обеспечит X5 новый источник выручки и поможет привлечь новый трафик

- 16 мая 2018, 11:04

- |

X5 откроет пункты выдачи заказов из российских и международных онлайн- магазинов

X5 рассматривает вариант создания необходимой инфраструктуры для доставки заказов из интернет-магазинов, включая Alibaba и Яндекс.Маркет, в большинстве магазинов X5 Retail Group. Проект предусматривает создание автоматизированных точек выдачи, пилотный проект, как ожидается, будет запущен в январе-июне 2019. Через пять лет компания планирует достичь до 2 000 партнерских контрактов, оснастить 19 тысяч точек выдачи (что, по мнению Ведомостей, может стоить около 12-15 млрд руб.) и обрабатывать до 1 млн заказов в сутки.

X5 рассматривает вариант создания необходимой инфраструктуры для доставки заказов из интернет-магазинов, включая Alibaba и Яндекс.Маркет, в большинстве магазинов X5 Retail Group. Проект предусматривает создание автоматизированных точек выдачи, пилотный проект, как ожидается, будет запущен в январе-июне 2019. Через пять лет компания планирует достичь до 2 000 партнерских контрактов, оснастить 19 тысяч точек выдачи (что, по мнению Ведомостей, может стоить около 12-15 млрд руб.) и обрабатывать до 1 млн заказов в сутки.

Мы считаем новость нейтральной в краткосрочной перспективе и позитивной в долгосрочной перспективе. Распределение онлайн-заказов обеспечит X5 новый источник выручки, что особенно выгодно в периоды низкой продовольственной инфляции и ограниченного потребления, а также поможет привлечь новый трафик. Как сообщают Ведомости, с 19 тысячами пунктов выдачи X5 может стать важным игроком в отрасли (в настоящее время основным конкурентом является Почта России, которая имеет 42 тысячи отделений), а обрабатывая 1 млн заказов, она может завоевать 20% доли рынка в отрасли.АТОН

Включение Х5 в индекс повысить интерес инвесторов к бумагам компании

- 15 мая 2018, 12:08

- |

MSCI включил X5 в индекс MSCI Russia по итогам майской ребалансировки

Индексный провайдер MSCI включил глобальные депозитарные расписки (GDR) X5 в расчетную базу индекса MSCI Russia по итогам очередной полугодовой ребалансировки, результаты которой были объявлены в ночь на 15 мая 2018 года по московскому времени. Изменения вступят в силу 31 мая после закрытия торгов.

Индексный провайдер MSCI включил глобальные депозитарные расписки (GDR) X5 в расчетную базу индекса MSCI Russia по итогам очередной полугодовой ребалансировки, результаты которой были объявлены в ночь на 15 мая 2018 года по московскому времени. Изменения вступят в силу 31 мая после закрытия торгов.

Включение Х5 в индекс позитивный момент для акций компании. Он должен повысить интерес инвесторов к бумагам Х5, а фонды, ориентирующиеся на MSCI, привести их структуру в соответствии с новыми изменениями. Это обеспечит приток средств. По оценкам он может составить около 300 млн долл. В целом же вес Х5 в MSCI составит 1,89%.Промсвязьбанк

Опубликованные результаты X5 Retail Group нейтральны

- 27 апреля 2018, 15:43

- |

X5 Retail Group опубликовала вчера результаты за 1К18 по МСФО. Выручка компании оказалась на уровне показателя, представленного ранее в рамках операционных результатов: она выросла на 20% в годовом выражении до 351,5 млрд. руб. (вклад сопоставимой выручки в рост составил 0,5 п. п.), показав лучшую динамику в продуктовой рознице. Валовая рентабельность в 1К18 оставалась на уровне 4К17 в 23,8%. Это позитивное обстоятельство укладывается в прозвучавшие ранее заявления компании о сокращении масштабов промоакций в 1К18 (предположительно, это компенсировало увеличение потерь продукции, которые мы ожидали в связи с погодными условиями, а также рост числа магазинов в регионах).

Общие, коммерческие и административные расходы (исключая амортизацию и программу долгосрочной мотивации сотрудников) превысили наши ожидания, оставшись на уровне 4К17 в 63,9 млрд. руб., хотя историческая сезонность предполагает снижение их уровня в первом квартале по сравнению с четвертым кварталом предыдущего года. Это произошло на фоне увеличения арендных и коммунальных расходов. В условиях замедления роста выручки общие, коммерческие и административные расходы увеличились в процентах от выручки с 17,7% в 4К17 до 18,2% в 1К18. Скорректированная EBITDA снизилась на 2% в годовом выражении до 22,2 млрд. руб. (на уровне нашего прогноза, но чуть ниже консенсус-прогноза). Более того, компания провела 962 млн. руб. расходов по долгосрочной программе мотивации сотрудников, в результате чего EBITDA составила 21,3 млрд. руб. при рентабельности в 6,1%. Процентные расходы оставались на уровне 4К17, эффективная ставка налога составила 20%. Чистая прибыль в 5,6 млрд. руб. оказалась на 3% ниже нашего прогноза.

( Читать дальше )

Общие, коммерческие и административные расходы (исключая амортизацию и программу долгосрочной мотивации сотрудников) превысили наши ожидания, оставшись на уровне 4К17 в 63,9 млрд. руб., хотя историческая сезонность предполагает снижение их уровня в первом квартале по сравнению с четвертым кварталом предыдущего года. Это произошло на фоне увеличения арендных и коммунальных расходов. В условиях замедления роста выручки общие, коммерческие и административные расходы увеличились в процентах от выручки с 17,7% в 4К17 до 18,2% в 1К18. Скорректированная EBITDA снизилась на 2% в годовом выражении до 22,2 млрд. руб. (на уровне нашего прогноза, но чуть ниже консенсус-прогноза). Более того, компания провела 962 млн. руб. расходов по долгосрочной программе мотивации сотрудников, в результате чего EBITDA составила 21,3 млрд. руб. при рентабельности в 6,1%. Процентные расходы оставались на уровне 4К17, эффективная ставка налога составила 20%. Чистая прибыль в 5,6 млрд. руб. оказалась на 3% ниже нашего прогноза.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал