ЦБ

ЦБ предлагает гибкий подход к регулированию экосистемных банков - доклад ЦБ

- 23 июня 2021, 13:40

- |

ЦБ пишет о необходимость настройки регулирования вложений кредитных организаций в активы, которые не имеют требований по возвратности и ограниченно ликвидны (так называемые иммобилизованные активы). К ним относятся в том числе экосистемные вложения. Предлагается внедрение для таких активов риск-чувствительного лимита (утилизация которого зависит также от рискованности актива) в процентах от капитала — при его превышении «избыточные» иммобилизованные активы должны будут полностью покрываться капиталом банка.

Также следует обеспечить адекватную оценку рисков экосистем (в том числе операционных, вынужденной поддержки) в проводимых банками внутренних процедурах оценки достаточности капитала (ВПОДК). В случае низкой оценки достаточности капитала по ВПОДК Банк России может устанавливать дополнительные (в размере от 1 до 3 п.п.) требования к нормативам достаточности капитала.

При этом, чтобы ограничить системные риски, отдельные банки, которые развивают крупные экосистемы, могут быть отнесены к системно значимым (СЗКО), даже если они не удовлетворяют этому критерию по масштабу банковской деятельности. В таком случае для банка будет действовать надбавка за системную значимость в размере 1 процентного пункта. При этом для СЗКО в отдельных случаях могут быть установлены дифференцированные (повышенные) надбавки к нормативам достаточности капитала, зависящие от значимости экосистемы.

Дополнительно в качестве общей меры рассматривается введение требований по обязательному раскрытию информации об эффективности и ключевых операционных показателях инвестиций банков в нефинансовый бизнес.

На внедрение этих предложений в нормативные акты Банка России потребуется до 2 лет. При этом для распределения регуляторной нагрузки требования могут вводиться поэтапно в течение еще 3-5 лет.

Доклад для общественных консультаций «Регулирование рисков участия банков в экосистемах и вложений в иммобилизованные активы» (cbr.ru)

- комментировать

- Комментарии ( 0 )

Эльвира Набиуллина заявила об отказе раздачи денег населению

- 22 июня 2021, 00:56

- |

Россияне останутся без денег, заявила председатель Банка России Эльвира Набиуллина.

Государство в лице ЦБ и в частности Эльвиры Набиуллиной не собираются поддерживать россиян в пандемийное время. Люди теряли работу, а вместе с ней и возможность хоть какого-нибудь достойного существования. Например, падение промпроизводства в январе и феврале 2021 года составила 2,5% и 3,7% соответственно в годовом выражении. Спад добычи полезных ископаемых в феврале составил 8,9% в годовом выражении. Снижение промышленного производства ведёт за ручку народ к безработице и нехватке продуктов. Нехватка продуктов ведёт к росту цен, рост цен… — примерно так описывают писюкатые злыдни состояние жителей России. Они то ровнее остальных, и всегда найдут что намазать на бутерброд. Вот, представляю к вашему вниманию зарплату Черчесова:

( Читать дальше )

Чистая прибыль банков РФ в мае составила ₽216 млрд, годовая прибыль будет около ₽2 трлн - ЦБ РФ

- 21 июня 2021, 19:20

- |

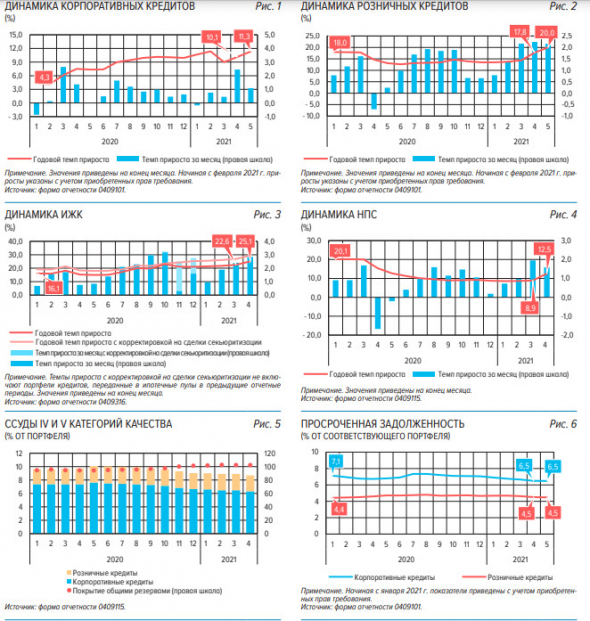

Корпоративный кредитный портфель рос в мае достаточно активно (+1,1%), хотя и несколько медленнее, чем в апреле, когда был профинансирован ряд крупных сделок.

Третий месяц подряд продолжается активный рост розничного кредитного портфеля (+2,2%), при этом необеспеченное кредитование растет быстрее ипотеки.

В части фондирования основной приток средств отмечался у корпоративных клиентов (+2,4%), а также по бюджетному каналу, в основном благодаря налоговым и дивидендным поступлениям. При этом средства граждан за месяц ожидаемо снизились (-1,5%) после значительного роста в апреле, когда были авансированы социальные выплаты за май.

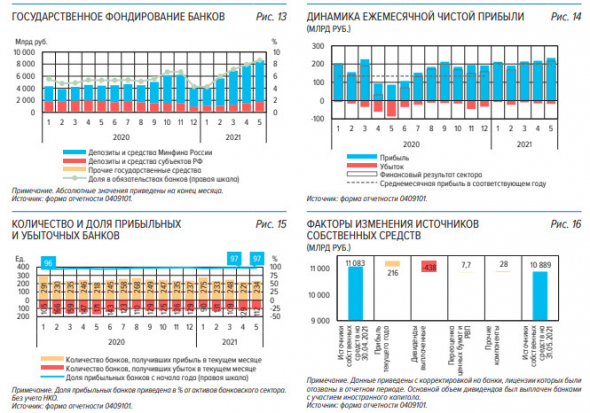

Чистая прибыль сектора за май составила 216 млрд рублей (доходность на капитал — 23,6% в годовом выражении), что на 7% выше результата апреля. При этом балансовый капитал сектора снизился из-за выплаты дивидендов крупнейшим банком.

По итогам 5 месяцев прибыль практически достигла 1 трлн рублей. Вероятно, что при отсутствии неожиданных шоков годовая прибыль превысит предыдущий прогноз в 1,5–1,7 трлн руб. и будет около 2 трлн рублей.

razv_bs_21_05.pdf (cbr.ru)

ЦБ упрощает подход к формированию обязательных резервов для банков

- 17 июня 2021, 18:23

- |

При ежемесячном регулировании размера обязательных резервов будет изменяться только их усредненная величина, тогда как изменение остатков средств на счетах по учету обязательных резервов будет осуществляться 1 раз в год.

Предусматривается обязательное использование усреднения обязательных резервов с применением единого для банков или небанковских кредитных организаций коэффициента усреднения

Предполагается отмена специализированных проверок выполнения обязательных резервных требований.

Новый порядок вступит в силу 1 октября 2021 года и будет применяться, начиная с регулирования размера обязательных резервов кредитных организаций за октябрь 2021 года.

Банк России с октября текущего года начнет применять упрощенный подход к формированию обязательных резервов кредитных организаций | Банк России (cbr.ru)

Эля Аллилуйя!

- 17 июня 2021, 17:27

- |

Пришлось разбираться со сберовской приблудой. Оказалось, что там все довольно просто. Настроил и вернул смартфон. Жена ввела телефон родственницы, название банка и сумму. Приблуда слазила в инет и написала на экране подтверждения платежа ФИО получателя. У меня непроизвольно вырвалось «никуя себе!». В голове понеслись вопросы - Куда сбер слазил? Где узнал ФИО человека по номеру телефона? Как сопоставил номер телефона, ФИО человека и название банка с конкретным номером счета в этом банке для зачисления денег?

( Читать дальше )

ЦБ предлагает поправки для ужесточения контроля за сделками акционеров НФО, совершенными не в пользу миноритариев и клиентов фондов

- 15 июня 2021, 13:53

- |

Это же положение будет закреплено и для финансовых групп.

Для банков эта мера уже действует.

Наличие подобной меры (для банков) — это фактор, сдерживающий акционеров от согласования совершения банком высокорисковых сделок.

ЦБ вводит понятие финансовых группы и холдинга (по аналогии с ныне существующими банковскими группами и холдингами).

Финансовая группа — это не являющееся юрлицом объединение компаний, одна или несколько из них находятся под контролем либо значительным влиянием банка или НФО. Если же в объединении юрлиц, в состав которого входит хотя бы один банк или НФО и финансовая деятельность которого составляет более 40%, находится под контролем нефинансовой организации, то тогда это объединение относится к финансовому холдингу.

Финансовые группы попадают под регулирование и надзор Банка России (в том числе с установлением нормативов достаточности капитала для них).

Согласно поправкам, если акционер НФО или же ФГ совершил сделку, которая повлекла нарушение нормативных требований к этой организации, то ЦБ не позднее чем через месяц со дня обнаружения этого нарушения (но не позднее чем через год после самого нарушения) направляет тому предписание по его устранению. Если акционер не исполнил это предписание в течение 45 дней, то его право голоса на общем собрании акционеров приостанавливается.

В НПФ считают, чтовведение данной нормы связано с ужесточением контроля за сделками, которые совершаются акционерами не в пользу миноритариев и клиентов фондов.

гендиректор «Совкомбанк страхования» Игорь Лаппи:

регулированием финсектора в связи с развитием небанковских секторов финрынка, укрупнением бизнеса и сокращением региональных компаний, а также усилением надзорного внимания к финустойчивости компаний

председатель совета СРО «МиР» Эльман Мехтиев:

В целом включение МФО в фокус «кросс-секторального надзора» является закономерным с учетом растущего интереса крупнейших игроков к диверсификации деятельности и рынков

Данные нормы введены для предупреждения преднамеренного банкротства компаний, в том числе за счет действий контролирующего акционера, отмечает один из участников страхового рынка, напоминая о случаях СК НАСКО, «Ангара» и т. п., где «действия акционера были направлены на вывод активов».

Акционеров равняют на банки – Газета Коммерсантъ № 100 (7062) от 15.06.2021 (kommersant.ru)

ЦБ пообещал «закручивать гайки» из-за «мутных продуктов» для инвесторов

- 15 июня 2021, 13:08

- |

Центробанк будет продолжать «закручивать гайки» на финансовом рынке для защиты неопытных инвесторов, пока бизнес не начнет вести себя добросовестно и более зрело, заявила глава регулятора Эльвира Набиуллина на пленарном заседании Госдумы во время представления годового отчета ЦБ. Выдержки из ее выступления опубликованы на сайте нижней палаты парламента.

«Мы будем вводить требования к тому, как финансовые организации продают свои продукты, не вводят ли людей в заблуждение», — пообещала Набиуллина.

Она также заявила, что регулятор будет продолжать «закручивать гайки», пока не увидит, что рынок ведет себя «более зрело, свою выгоду видит в долгосрочных отношениях с клиентом, а не в выманивании у него здесь и сейчас денег недобросовестным образом».

( Читать дальше )

Набиуллина: Сейчас время повышения ставки на рост инфляции

- 15 июня 2021, 11:07

- |

Денежно-кредитную политику можно сравнить, условно, с одеждой по сезону. В холод мы надеваем куртку, летнее платье будет висеть в шкафу до следующего теплого сезона. Точно также и с денежно-кредитной политикой. Она отвечает на ситуацию в экономике, на то, что происходит, и помогает добиваться стабильности, как правильно подобранная одежда помогает нам не замерзнуть и не перегреться. Поэтому сейчас время повышения ставки в ответ на изменившиеся обстоятельства и рост инфляции

Также Набиуллина заявила, что российская экономика восстановилась до докризисного уровня:

Экономика восстановилась до докризисного уровня, а во многих отраслях превысила его и продолжает расти

tass.ru/ekonomika/11650159

ЦБ продолжит "закручивать гайки", пока не увидит, что рынок ведет себя более зрело - Набиуллина

- 15 июня 2021, 10:50

- |

Мы будем продолжать, можно так сказать, «закручивать гайки», пока не увидим, что рынок ведет себя более зрело, свою выгоду видит в долгосрочных отношениях с клиентом, а не в выманивании у него здесь и сейчас денег

ЦБ принимает активные меры для защиты розничных инвесторов.

Мы будем вводить требования к тому, как финансовая организация продает свои продукты, не вводит ли людей в заблуждение. Вводим ключевые информационные документы по каждому продукту: в них просто и коротко будут описаны основные параметры, риски продуктов

Будет разработан механизм «сквозного периода охлаждения», чтобы «человек, даже если и столкнулся с навязыванием, когда ему предложили и отрекламировали некоторые продукты, мог отказаться от любой услуги».

Есть опасность, мы видим, что под видом обучающих программ иногда идет недобросовестная реклама своих продуктов, в том числе «мутных» продуктов. Поэтому здесь, наверное, над чем надо подумать, может быть, нужно будет изменение законодательства, как дать людям возможность различать, реально программа обучающая и вот такие маркетинговые программы, где недобросовестные игроки навязывают свои услуги

https://www.interfax.ru/business/772214

https://emitent.1prime.ru/News/NewsView.aspx?GUID={AEC6305D-5DAF-4993-9B45-04FBD6D697BB}

ЦБ РФ повысил ключевую ставку из-за растущей инфляции

- 11 июня 2021, 22:00

- |

Сегодня Банк России на втором заседании подряд повысил ключевую ставку на 0.5 п.п. до уровня 5.50% годовых. Банк России заявил о необходимости повышения ставки на ближайших заседаниях, что обусловлено ростом инфляции. Годовая инфляция складывается выше прогноза, но вернется к цели во втором полугодии 2022 года и будет находиться вблизи 4% в дальнейшем, по мнению центрального банка. Тем не менее, инфляционные ожидания населения уже несколько месяцев находятся вблизи максимальных значений за последние 4 года.

ЦБ РФ перестанет повышать ключевую ставку, когда инфляционные ожидания начнут стабильно снижаться. В данный момент этого не происходит. “С большой вероятностью повысим ключевую ставку в июле, но паузы исключать нельзя” – отметила Эльвира Набиуллина в своей пресс-конференции.

Наш Телеграм канал: MOEX Stocks

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал