ЦБ

Первый зампред ЦБ Юдаева о финансовой стабильности, банках, пузырях в недвижимости, фин. рынках

- 26 ноября 2020, 20:03

- |

Для снижения временного повышенного влияния рыночного риска на балансы банков в марте Банк России ввел регуляторные послабления, позволяющие банкам не переоценивать ценные бумаги на их балансах. Это способствовало стабилизации рынка российского госдолга. Мера действует до конца года, и продлевать ее не планируется, так как волатильность снизилась с пиковых значений и финансовый сектор уже адаптировался к остаточной волатильности.

После пикового выхода нерезидентов с российского рынка в марте на протяжении последнего полугодия их вложения оставались устойчивыми — на уровне 3 трлн рублей. При этом доля иностранных депозитариев в НРД снизилась до 22,6% на 24 ноября, это произошло за счет роста вложений в

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

ЦБ РФ опубликовал статистику по фондовому рынку за 3 кв. 2020

- 26 ноября 2020, 13:20

- |

Цифра в 7,6 млн чел. — преувеличена: открывали второй ИИС в семье, человек пришел на фондовый рынок и открыл по пути 3 счёта: ИИС+БС в ВТБ + ещё один БС в Тинькофф. Итог: 1 человек = 3 записи в базе данных.

ИИС — наиболее показательная вещь: два ИИС держать категорически нельзя. Т.е., можно говорить как минимум о 3 млн частных инвесторов. К ИИС, как правило открывают пустой брокерский счёт. Мне кажется, сейчас такое правило у всех.

Ещё ± миллион сидит без ИИС.

Здесь не учтены люди со счетами у иностранных брокеров: распространённая среди россиян практика, но вряд ли мы узнаем точные цифры когда-либо.

P.S.: Эльвира Сахипзадовна, за 5000₽ подарю вам исключительное право на эту инфографику. Для вас копейки, а мне на пенсию ещё 10 лет копить.

Источник

Рубль становится негативным на растущей нефти.

- 25 ноября 2020, 18:43

- |

Интересные события происходя сегодня вокруг рубля. Цены на нефть стремительно прибавляют, а рубль на это не так сильно реагирует. Кроме того, ноябрь подходит к концу и из-за окончания налоговых выплат рубль может начать слабеть в первой половине декабря.

В США появилась определённость по поводу правительства и единственная неопределённость остаётся в виде битвы за Сенат, но всё же мы уже точно знаем, что Байден президент. А определённость в политике США может отрицательно сказаться на развивающихся рынках, к тому же, если смотреть на ETFы на развивающиеся рынки, то там уже практически максимум.

Отрицательно на рубль может сказаться растущая экономика США, а по последним данным PMI, экономика США растёт приличными темпами и это на фоне пандемии, и на фоне роста числа заражений в США. Хотя, даже не смотря на рост заражения в США снижается смертность, а тут ещё и вакцины готовы. Снизить доллар даже не поможет пакет стимулов, так как становится понятно, что на фоне роста экономики пакет стимулов и не нужен уже в огромных объёмах, а может быть и вообще не нужен.

( Читать дальше )

ЦБ направит в Минюст указание об учете драгметаллов в качестве обеспечения обязательств перед брокером

- 23 ноября 2020, 18:02

- |

ЦБ России пойдет на уступки рынку и ускорит вступление в силу указания «О требованиях к осуществлению брокерской деятельности при совершении брокером отдельных сделок за счет клиента».

Пресс-служба ЦБ сообщает:

Указание Банка России о возможности учета драгоценных металлов в качестве обеспечения обязательств перед брокером планируется в ближайшее время направить на регистрацию в Минюст России. По итогам обсуждения с участниками рынка указание будет вступать в силу по истечении 10 дней с даты опубликования, за исключением портфелей, в состав которых входят только драгметаллы. В отношении них указание будет вступать в силу с 1 октября 2021 года

Планировалось, что указанные изменения вступят в силу 1 октября 2021 года, однако учитывая, что эти изменения позволят более гибко управлять обеспечением по непокрытым позициям, НАУФОР предложила ускорить срок вступления в силу данных положений.

источник

Что произошло с Ломбард Мастер? Мысли вслух, гипотеза

- 21 ноября 2020, 13:28

- |

История с облигациями Ломбард Мастер вроде как заканчивается благополучно. Однако вопрос, что произошло и почему ЦБ РФ решил закрыть ломбард остаётся открытым. Я владел облигациями до первых упоминаний о судебном иске, всё продал и с тех пор внимательно наблюдаю за ситуацией.

Одно из моих увлечений — это “схемотехника”, я в качестве образовательных целей изучаю различные схемы налоговой оптимизации, обнала, схемы судебного поведения и защиты, схемы картельных сговоров, предпринимательских уловок и тому подобное.

В деле с Ломбард Мастером меня “резануло” несколько фактов и я хочу поделиться своей гипотезой что могло произойти на самом деле.

А предположение у меня примитивно простое — Ломбард Мастер являлся “обнальной помойкой” группы Октоторп.

А теперь доводы и факты:

Изначально Ломбард Мастер в 2014 году создавался как “помойка”. Для большей гарантий безопасности в 2017 году участником общества стал оффшор из Люксембурга АКЦИОНЕРНОЕ ОБЩЕСТВО ЕЮФС ИНВЕСТМЕНТС С.А… Кстати который был зарегистрирован в том же году, в 2014, и никаких других дочерних обществ не создавал. Сделано это было специально, чтобы можно было применить схему банкротства через оффшор. Именно эта схема стала триггером во взаимоотношениях ломбарда и ЦБ РФ.

( Читать дальше )

Чистая прибыль банковского сектора РФ за октябрь составила 169 млрд руб - ЦБ

- 20 ноября 2020, 18:08

- |

В октябре российские банки нарастили вложения в долговые ценные бумаги на 9,6%, в основном в ОФЗ.

Рост корпоративного кредитования ускорился до 1,0%, а с начала года составил 8,7% — это рекордный уровень с 2014 года.

Розничное кредитование в октябре выросло на 1,9%, основной вклад продолжает вносить ипотека.

Средства юридических лиц в октябре не росли, в том числе из-за крупных налоговых платежей.

Средства населения (исключая счета эскроу, которые в октябре выросли на 156 млрд рублей) сократились на 0,8%, в том числе в связи с ростом популярности альтернативных инструментов инвестирования. При этом вырос объем привлечений от Федерального казначейства и Банка России.

Чистая прибыль банковского сектора за месяц составила 169 млрд рублей.

*Чистая прибыль банковского сектора в сентябре составила около

( Читать дальше )

ЦБ и ИИС.

- 20 ноября 2020, 13:53

- |

По данным ЦБ, на депозитах и счетах в банках на 1 октября 2020 года, у населения РФ хранилось 32,7 трлн рублей, а ИИС есть только у 2% населения. Для сравнения: в Великобритании индивидуальные сберегательные счета с налоговыми льготами на 1 января 2020 года были у 16,8% населения, в Японии — у 9,2%, а в Канаде — у 37,5%.

Нынче в России есть два типа ИИС. Но, ЦБ очень заинтересован в появлении третьего типа ИИС c «льготным периодом» в 10 лет. Почему?

У ЦБ есть огромное желание направить средства тех, у кого будет третий тип ИИС, со сроком инвестирования в 10 лет, на инвестирование крупных инфраструктурных проектов и на потребность в технологическом перевооружении отраслей российской экономики, так как средняя продолжительность таких инвестиций, почти совпадает по 3-му типу ИИС со сроком инвестирования в 10 лет.

( Читать дальше )

Как менялись ставки по вкладам и кредитам с 2014 до наших дней

- 18 ноября 2020, 13:31

- |

Например:

- в 2014-15 ставка по вкладам от 3 лет была ниже, чем по вкладам до 2х лет (ещё в 2017м заметил такое);

- с 2019-го наблюдаются периоды, когда кредиты до 1 года и на 1-3 года выдаются по одинаковым ставкам.

( Читать дальше )

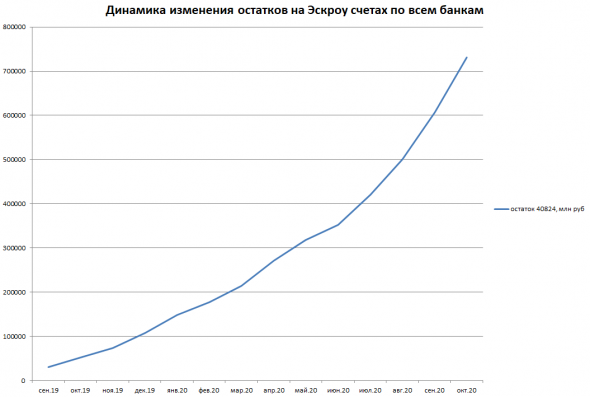

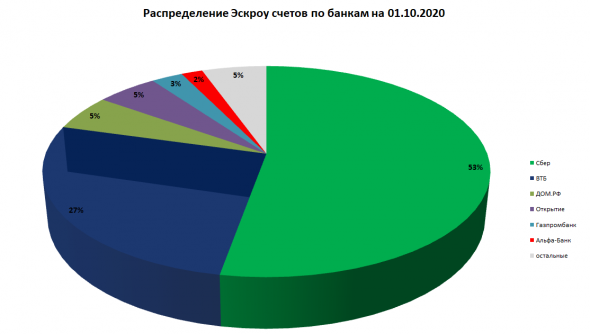

Взрывная динамика роста остатков Эскроу счетов

- 17 ноября 2020, 12:16

- |

На начало октября по всей банковской системе суммарный остаток составляет свыше 730 млрд руб.

Самое интересное, что принцип агрегации отчетности банков балансово относит эти счета к текущим средствам физических лиц, а ведь по своей экономической сути они уже таковыми не являются.

( Читать дальше )

Ставки по депозитам стабилизировались - I декада ноября — 4,42%

- 17 ноября 2020, 10:29

- |

Вышли на плато

Если мы посмотрим динамику ставок в крупнейших банках, то можно отметить стабилизацию их за крайние 3 месяца

Период с 2014 года:

Укрупненно с начала 2019 года :

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал