ЦБ

Открывашку спасли...

- 22 августа 2017, 15:48

- |

Выдыхаем

Успокаеваемся

- комментировать

- ★6

- Комментарии ( 46 )

Как Открытие топит Траст.

- 22 августа 2017, 04:55

- |

С удивлением прочел вчера пост «Про Закрытие». В котором автор утверждает, что Траст, мол, спасет Открытие, войдя в холдинг.

smart-lab.ru/blog/416050.php

Чувствую, следует копнуть эту тему. Для начала скажу, что Открытие намеренно не присоединяет Траст к своему банковскому холдингу. Поскольку на Траст оттуда идет слитие токсичных активов. А банковский холдинг имеет консолидированную отчетность.

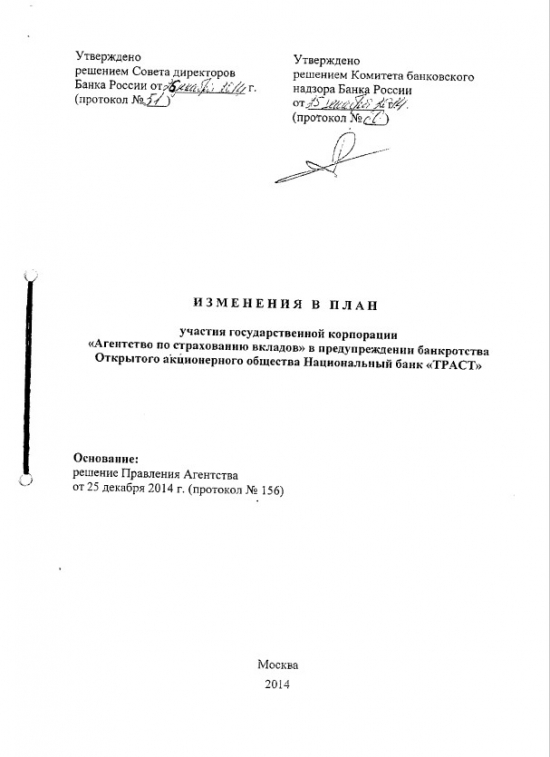

Далее, когда принимался план санации Траста, ЦБ оговаривал, что все 99 млрд. руб. помощи должны быть использованы на покупку гос. ОФЗ на все 10 лет. Что не дало бы возможности Открытию выводить из Траста санационный кредит. Были статьи в СМИ на эту тему www.interfax.ru/business/415673, но сами документы все же лучше:

( Читать дальше )

ЦБ подарил Минфину 3,5 млрд рублей

- 21 августа 2017, 20:24

- |

Банк России поменял ряд облигаций федерального займа, находящиеся у него на балансе, на другие более ликвидный ОФЗ.

В прошлую пятницу между Минфином и Центральным банком произошел обмен семи выпусков ОФЗ обшей номинальной стоимостью в 58,4 млрд рублей на пять выпусков совокупной номинальной стоимостью в 54,9 млрд рублей.

Таким образом, государственный внутренний долг России сократился на 3,54 млрд рублей. “Как следствие, в период 2017-2036 гг. расходы на обслуживание государственных ценных бумаг Российской Федерации сократятся не менее, чем на 3,58 млрд. рублей. Кроме того, в период 2017-2019 гг. совокупные выплаты по государственному внутреннему долгу Российской Федерации снизятся не менее, чем на 18,82 млрд. руб.”, отметили в Министерстве финансов.

Получается, что Минфин не только уменьшил госдолг, он еще и отодвинул график платежей.

Резюме

Напомним, что по состоянию на конец июля в портфеле Центрального банка находилось ОФЗ на сумму в 59,8 млрд рублей. То есть регулятор обменял практически все свои бумаги. Вполне возможно, что старые облигации достались Банку России в связи с невозвратом кредитными организациями своих долгов ЦБ.

( Читать дальше )

У Открытия проблемы... Но теперь и у Альфы тоже проблемы))

- 17 августа 2017, 20:16

- |

Центробанк намерен проверить процедуру общения «Альфа-Капитала» с клиентами после беседы с сотрудником управляющей компании (УК) Сергеем Гавриловым, который разослал письмо о рисках крупнейших частных банков России, рассказали два источника на финансовом рынке.

«По итогам беседы с Гавриловым регулятор собирается проанализировать, каким образом это письмо попало к клиентам. На какой информации сотрудник основывался, когда его писал, кому из клиентов отправил, мог ли отправить такое письмо без визы руководства, какая процедура внутреннего контроля и как в реальности она соблюдается», — рассказал один из них.www.banki.ru/news/lenta/?id=9945994Т.е. сначала проверит общение, потом проверит резервы, потом проверит забалансовые вклады, потом введет временную администрацию… и привет новая Югра.

Я же писал про дружескую связь главы ЦБ, власти РФ и главы Открытия))

Минфин подоспел Центральному банку на помощь

- 17 августа 2017, 19:25

- |

Компания “Альфа-Капитал”, отправив письмо своим клиентам, где была поставлена под сомнение финансовая стабильность некоторых крупнейших банков страны, могла спровоцировать проблемы, даже их раньше и не было. Однако в дело вмешались финансовые власти.

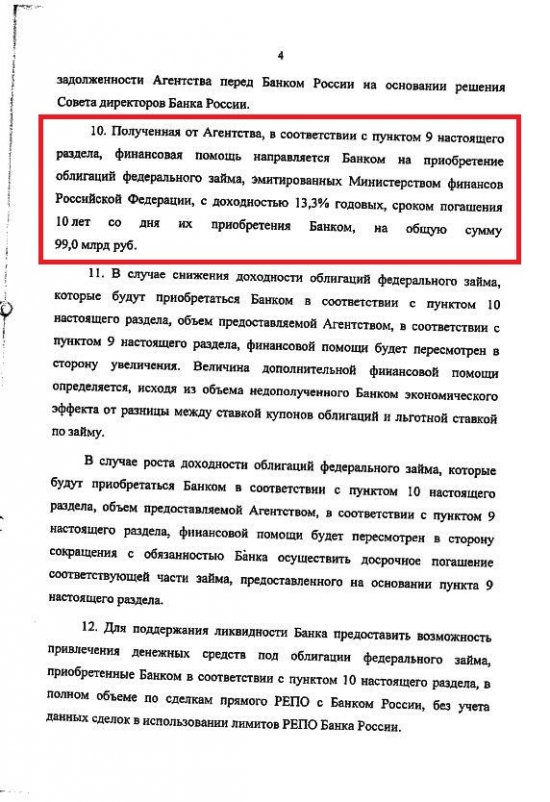

На протяжении всего месяца ЦБ активно кредитовал банки через операции валютный своп и РЕПО, а вчера на помощь Центральному банку подоспел и Минфин. Хоть ведомство и изъяло с рынка около 40 млрд рублей, разместив облигации федерального займа, но впоследствии министерство положило на счета в банки 93,9 млрд рублей.

Таким образом, банки получили на 35 дней почти 100 млрд рублей. В общей сложности на депозитах у кредитных организаций находится 539 млрд рублей – это близкая к рекорду сумма текущего года.

Пока остается под вопросом, было ли это сделано, так как у Минфина накопились свободные средства, или ведомство передало их банкам чтобы поддержать проблемные кредитные организации.

( Читать дальше )

Сбербанк заработал ровно половину прибыли всего сектора

- 16 августа 2017, 12:22

- |

Отзыв лицензии у банка Югра ощутимо повлиял на статистику. Вчера ЦБ РФ опубликовал ключевые показатели банковского сектора за июль. Корпоративные кредиты остались почти без изменений месяц к месяцу (здесь и далее за вычетом переоценки), но с поправкой на банки с отозванной лицензией (что в основном означает поправку на баланс банка Югра) выросли на 1,1%. Портфель розничных кредитов увеличился на 1,3% месяц к месяцу (сохраняется рост как в ипотеке, так и в необеспеченном кредитовании). Год к году, с поправкой на Югру, снижение корпоративных кредитов, по нашей оценке, замедлилось до 0,8% по сравнению с 1,5% в июне. Рост розничных кредитов при этом ускорился с 5,9% в июне до 6,9% год к году. С начала года корпоративные кредиты, по оценке ЦБ, увеличились на 2,2%, розничные на 5,2%. Доля просрочки за месяц не изменилась, оставшись на уровне 6,5% в корпоративном сегменте и 7,8% в розничном.

( Читать дальше )

Зачем ЦБ изъял с рынка более 1 трлн рублей?

- 16 августа 2017, 10:34

- |

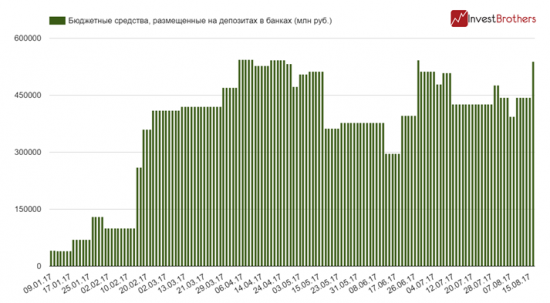

По итогам вторника Банк России изъял из банковской системы более 1 трлн рублей. Из которых 150 млрд было абсорбировано на три месяца, а 879 млрд на одну неделю. Зачем ЦБ сделал это?

Во вторник, 15 августа, впервые за шесть лет Центральный банк решился на выпуск купонных облигаций Банка России. Бумаги предлагались только кредитным организациям, поэтому банки заморозили на три месяца 150 млрд рублей. Кроме того, в этот же день ЦБ провел уже традиционный депозитный аукцион, где предлагал взять себе на депозиты до 1,15 трлн рублей, однако банки дали лишь 879 млрд. Тем самым, как минимум, на неделю из банковского сектора изъяли 1 трлн рублей.

В то же самое время Банк России продолжает увеличивать кредитование через операции РЕПО и “валютный своп”. Через эти инструменты ЦБ выдал уже более 675 млрд рублей. То есть, наводнил систему напечатанными рублями взамен иностранной валюты.

( Читать дальше )

Мировые ЦБ скрывают реальную премию за риск

- 12 августа 2017, 01:38

- |

Например, если вы покупаете облигации, вы рискуете столкнуться с невыполнением заемщиком обязательств или получением выплат девальвированными деньгами. Как фондовый инвестор, вы рискуете, что бизнес-модель компании не оправдает ожиданий или что она обанкротится. На свободном финансовом рынке цены формируются на фоне этих и других факторов риска.

Например, облигации с высоким риском дефолта обычно имеют высокую доходность. То же самое касается долга, номинированного в нестабильной валюте. Акции компаний, которые считаются рискованными, имеют тенденцию торговаться на более низком уровне, чем акции компаний с низким риском. И премии за риск, если они определены на свободном рынке, являются частью цены актива, будь то облигация или акция. Они играют жизненно важную роль в распределении капитала в экономике.

( Читать дальше )

ЦБ раздает "живые" деньги под залог воздуха.

- 10 августа 2017, 22:01

- |

Банк России провел проверку нескольких банков и обнаружил операции, которые позволяли им привлекать финансирование фактически «из воздуха».

По их словам, речь идет о практике, при которой банки «рисуют» на балансе ценные бумаги, входящие в ломбардный список ЦБ — то есть такие, под залог которых у регулятора можно получить рублевый кредит.

Объем таких займов в рамках операций репо, по статистике, взлетел за месяц в 14 раз — с 42 до 583 млрд рублей.

Одна из простейших схем выглядит следующим образом: два банка производят обмен облигациями — размещают бонды и выкупают их друг у друга.

По итогам сделки каждый банк оказывается держателем долга другого, у обоих на балансе образуются ценные бумаги. Их банкиры закладывают в ЦБ, получая в кредит «живые рубли» и не тратя при этом почти ничего.

Подобные операции уже использовались лопнувшими банками Татарстана, однако на этот раз были выявлены в том числе у ряда крупных игроков из топ-50.

Теперь Центробанк недвусмысленно намекает, что схемы нужно закрыть, говорит источник. По его словам, только в одной группе банков, попавших под проверку, объем таких операций может достигать 90 млрд рублей.

Подобные ухищрения позволяют банкам затыкать дыры и кассовые разрывы в условиях, когда активы, в которые вложены деньги, не генерируют нужного денежного потока. В целом по российской банковской системе таких активов от 20% до 24%, сообщило в июне международное рейтинговое агентство S&P.

По его оценке, из 46 триллионов рублей выданных кредитов 11 триллионов либо в принципе не обслуживаются, либо платежи поступают с просрочкой.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал