акции РФ

Обгоняя рынок: как отработали идеи аналитиков БКС в 2023

- 25 декабря 2023, 11:46

- |

Подводим итоги 2023: какую прибыль смогли получить инвесторы, которые воспользовались рекомендациями аналитиков.

Краткосрочный портфель

Краткосрочный портфель аналитиков БКС, включающий в себя 7 акций фаворитов и 7 аутсайдеров, в этом году принес общую доходность в размере 70%, что лучше рынка более чем на 20%. Он стабильно обгоняет индекс МосБиржи на протяжении нескольких лет: так, с момента запуска инструмента 10 марта 2020 и до конца того года рынок вырос на 16%, а портфель показал рост на 36%. В 2021 г. было 26% против 15% в пользу портфеля, а в 2022 г. — 23% против -43% соответственно.

Основное преимущество краткосрочного портфеля — независимость от сложившихся тенденций на рынке в любой период времени. Стратегия сохраняет восходящую кривую доходности даже во время серьезных коррекций.

О фаворитах. В течение года было много успешных историй, к самым ярким можно отнести:

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Дивиденды 2023 — кто из аналитиков предсказал правильно?

- 25 декабря 2023, 07:30

- |

Давайте вспомним, какие дивидендные акции год назад рекомендовали эксперты различных инвестиционных домов и проверим, какие прогнозы сбылись? Год назад я как раз собрал аналитику по самым дивидендным акциям на 2023 год. Проверим, кто перебрал на новогоднем корпоративе, а кто оказался прав.

На следующий год есть интересные прогнозы. Можно посмотреть, какие эксперты ожидаю дивиденды в следующем году:

5 лучших дивидендных акций в 2024 году от аналитиков БКС

Топ-7 дивидендных акций от аналитиков Sber SIB

Топ-20 дивидендных акций от АТОН с дивдоходностью до 20%

Лучшие акции на 2024 год от аналитиков ГПБ (new)

Не пропускайте новые обзоры, подборки и аналитику — подписывайтесь на тг!

Атон

✅ Лукойл, ⛔️ Газпром, ✅ Газпром нефть, ✅ ФосАгро, ✅ Мосбиржа, ✅ Магнит, ⛔️ Globaltrans, ⛔️ Qiwi, ⛔️ Юнипро, ⛔️ X5 Group

( Читать дальше )

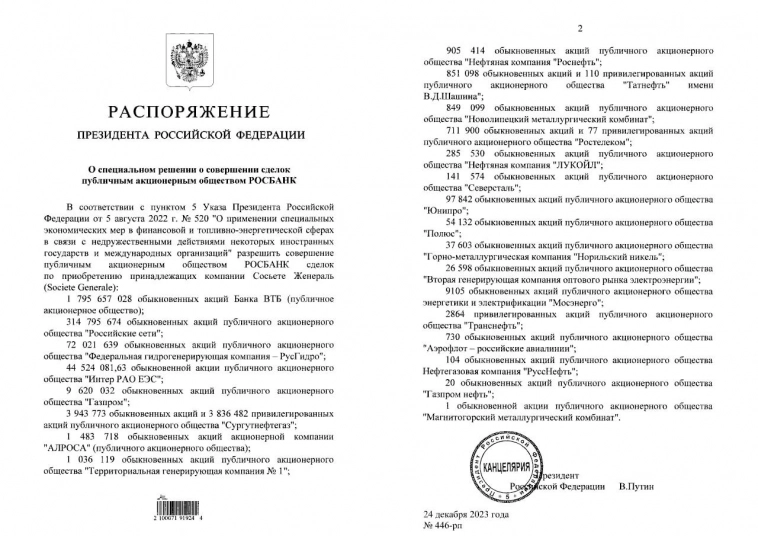

Росбанк получит акций Лукойла, Газпрома, Полюса и Норникеля на 7 млрд рублей

- 24 декабря 2023, 18:17

- |

Владимир Путин разрешил Росбанку приобрести акции принадлежащие Societe Generale в ВТБ, «Россетях», «Русгидро», «Интер РАО», «Газпроме», «Сургутнефтегазе», «Алросе» и ряде других компаний.

Текущая цена пакета акций, принадлежащего Societe Generale, составляет немногим больше 7 миллиардов рублей. Если предположить, что сделка пройдет со стандартным дисконтом 50% от рыночной цены, то Росбанк, продав полученный пакет в рынок, выиграет около 3,7 млрд рублей, что составляет 2,5% от текущей капитализации банка

( Читать дальше )

Почему я жду роста рынка акций весной 2024 года🤔

- 24 декабря 2023, 17:13

- |

2023 был удачным для многих инвесторов и меня в том числе. Акции большинства российских компаний росли на фоне возврата к выплате дивидендов, адаптации бизнеса к санкциям и роста прибыли. Но, будет ли таким же удачным 2024 год❓

Мой прогноз на 2024 год🧐

Начало года может быть сложным для рынка из-за высокой ключевой ставки и неопределённости дальнейшей ДКП Центробанка. Но, во втором квартале я жду роста акций📈

Позитивные факторы для роста:

✅Ключевая ставка

Повышение ставки до 16% почти не оказало влияния на рынок. Инвесторы были готовы к такому повороту и теперь ждут начала её снижения. Думаю, что уже к концу весны могут появиться сигналы о снижении инфляции, смягчении риторики ЦБ и снижении ключевой ставки.

✅Дивиденды

Несомненно, весной позитивом для рынка будет объявление компаниями дивидендов под летний сезон.

По оценке аналитиков, общий объем дивидендов за 2024 год вырастет на 85% по сравнению с 2023 и составит ₽4,8 трлн. ( в 2023 году выплатили ₽2,6 трлн)

Меня, как дивидендного инвестора, это очень радует👍Жду роста дивидендной зарплаты💰

( Читать дальше )

Моментум на 2024 год

- 24 декабря 2023, 12:51

- |

Близится конец года, а это значит, что можно подводить некоторые итоги и посмотреть на уже почти сформировавшуюся статистику победителей.

За последние 5 торговых сессий уходящего года конечно возможны какие-то сильные скачки по отдельным эмитентам. В целом, уже примерно понятно, кто из наиболее ликвидных бумаг показал наилучшую динамику (по моему мнению).

Статистику за предыдущие периоды можно посмотреть в одном из прошлых постов. Нужно только иметь в виду, что надо актуализировать цены на текущий момент.

В таблице ниже представлены претенденты на следующий год в категории моментум года. Мы берем имена наиболее ликвидных акций, смотрим – кто из них вырос сильнее всего за год, и делаем предположение с определенной вероятностью, что в следующем году по ним сохранится растущий импульс. В данном случае мы не пытаемся угадать целевые цены или конкретные имена, а следуем за рынком.

Самые отчаянные могут выбрать только одного претендента. Кто-то может использовать равновзвешенный подход. Другие, посмотрев, скажут, что здесь им не нравится тот эмитент, поэтому ему веса меньше в портфеле, а тому, кто нравится больше, вес будет существеннее. Вариантов может быть много.

( Читать дальше )

Спецвыпуск «Без плохих новостей»

- 23 декабря 2023, 16:02

- |

Вспомнили важные инвестиционные события уходящего года и собрали для вас 7 идей на следующий год вместе с бессменным ведущим шоу «Без плохих новостей» Максимом Шеиным и его гостями — самыми популярными спикерами канала БКС Live.

Также в выпуске Максим играет на музыкальном инструменте, дарит брендированные футболки и анонсирует конкурс.

Cпециальный новогодний выпуск уже на YouTube! Приятного просмотра и с наступающим 💙

Акции ПАО Сбер — cможем повторить❓

- 22 декабря 2023, 20:59

- |

Акции Сбера принесли нашему модельному портфелю более 75% доходности! Но что же обеспечит рост бумаги после восстановления?

🔘 Ключевые инсайты по компании:

🏦 #SBER — ТОП-1 банк России по размеру активов (ТОП-3 брокер по объёму активов клиентов)

— Более 108 млн розничных клиентов (74% населения России)

— Доля на рынке кредитных карт — 50%

— Доля на рынке ипотеки — 56%

— Доля в корпоративном кредитовании — 33%

🔘Факторы роста и стоимости:

— Одним из ключевых драйверов является ипотека (за 11 месяцев портфель вырос на 34%)

— Довольно бодро растёт портфель кредитных карт (+41.5% с начала года)

— Но и корпоративное кредитование тоже растёт двузначными темпами (+22.8% за 11 месяцев)

— Цели 2023 года: х1.5 рост активов и 26.2% рентабельность собственного капитала ROE

— Стратегические цели к 2026 году: ROE >22%, норма выплаты дивидендов — 50%

( Читать дальше )

Куда идет РФ рынок?

- 22 декабря 2023, 19:52

- |

Пятница, что сегодня было? Да и за неделю?

🤔 Вчерашняя свеча с фитилем снизу, дала о себе знать пятнице. С самого открытия рынок двинулся выше, да и причем на достаточно много и сильно. Ура, казалось бы сейчас отскок и полетели выше, но нет.

Вся правда есть на часовом графике. Открыв его становится ясно, что рост то по факту был сегодня только в первый торговый час, а дальше всю сессию индекс стоял на месте постепенно приседая.

🤔 Это есть слабость, ведь покупатели давили только первый час, а дальше встретили такое сопротивление от продавцов, с которым просто не смогли справится. И в итоге все попытки двинуться выше были неудачные.

Следовательно сегодня ММВБ закрылся зеленой свечой, но с фитилем сверху, а это означает, что вверх цене прям тяжко идти.

✏️ Плюс ко всему, в моменте рисуются понижающиеся вершины, что можно декодировать как слабость. Конечно это еще достаточно рано говорить, но строить гипотезы нам никто не мешает.

( Читать дальше )

IPO курильщика. Мосгорломбард понизил цену и продлил период сбора заявок

- 22 декабря 2023, 16:31

- |

Вот что бывает, когда инвесторов считают чушпанами и пытаются им впарить какой-то скам под видом «ну там же 90% в золоте, очень надёжно, надо брать». Не помогли ни покупные обзоры у блогеров, ни красивая презентация про золотишко. Не получилось затмить сомнительную отчётность ни почти 100-летней историей, ни красивыми слайдами.

Мосгорломбард объявил о новых параметрах IPO на Мосбирже. Если старый диапазон цены размещения составлял 3,1–3,5 рубля за бумагу, то новый — 2,5–2,55 рубля. Сбор заявок продлится с 21 по 27 декабря включительно.

Но МГКЛ не признаётся в провале и в том, что не удалось найти нужное количество доверчивых граждан. Ориентировались на физлиц, юрлицам, очевидно, компания не нравится.

Пытаются рассказать, что это дисконт, очень выгодно, берите. Про то, что хотят привлечь большое количество инвесторов — вот это правда, деньги-то им нужны:

«Собранный объем заявок не позволяет говорить о достижении целей сделки. Основные акционеры верят в компанию, в нашу стратегию роста, поэтому мы приняли взвешенное решение изменить параметры размещения и установить новый ценовой диапазон ниже границ предыдущего с тем, чтобы в IPO ПАО «МГКЛ» приняло участие максимально большое число инвесторов и был увеличен потенциал роста акций компании.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал