акции Сша

Акции Tesla прогноз / Последние новости по Тесла / Коронавирус отступает? / Новости финансов

- 19 февраля 2020, 18:49

- |

- комментировать

- Комментарии ( 0 )

Big Lots: большой лот для тех, у кого большой рот 😁

- 18 февраля 2020, 17:26

- |

Инвест идея

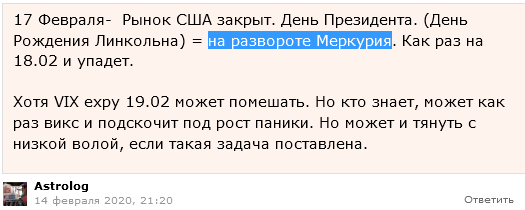

Big Lots — американский дискаунтер, акции которого сами превратились в дискаунтера и за 2 года упали на 60%. Smit&Co полагают, дно где-то рядом. Говорят, у компании стабильное финансовое положение, дивиденды надежны, а DCF-модель вообще дает 15х апсайд

О компании

Big Lots, Inc.(NYSE: BIG) — американская розничная компания с более чем 1400 магазинами в 47 штатах.

Рыночная капитализация компании 1 млрд$

Инвест-идея.

Ожидаем рост акций на фоне:

- Улучшения финансовых показателей

- Притока средств от управляющих фондами из сектора дискаунтеров розничной торговли, где происходит закрытие многих розничных сетей. В целях диверсификации активов управляющие проводят ребалансировку бумаг в пользу BIG

( Читать дальше )

Спекулятивный портфель акций США 👀 до 17 апреля 2020 🚀

- 13 февраля 2020, 22:45

- |

Основы стратегии

Причины для существенного изменения в цене могут выступать событийные факторы: поглощения, выкупы, отчеты, банкротства.

( Читать дальше )

То да сё. Как снял +360 % с нефти, хотя ждал больше.

- 12 февраля 2020, 19:27

- |

Мы… это тандем астролога + инвестора по типу VIP2.

На моем сайте расписано, что к чему в классификациях.

Однако терпения додержать позицию на половину… не возжелали.

Сняли мелкий профит, по 333 бакса каждому. И то хлеб.

Не устояли, взяли половину. Речь о нефти.

Конечно, когда она родимая рвалась в поднебесья, сформировав таким образом двойную вершину, мы оказались во временном убытке. В петле времени. Поскольку купили путы на март 2020, которые обозначены как апрельские, по WTI. Опционами.

Как истинный козерог, рекомендовал купить раньше, но подержать хотя бы пару месяцев, т.к. был абсолютно уверен, что бычий темп непременно сдуется, что и случилось. А Китай быков добил окончательно. Свято верили, что некуда ей расти. Мы ждали бурю! Кризис-шмызис.

( Читать дальше )

Bank of America рассказал, почему растет рынок акций США. Кто покупает и кто продает акции

- 12 февраля 2020, 16:53

- |

12.02.20 14:26

Акции толкает вверх все тот же покупатель, что и в прошлом году, пишут эксперты Bank of America.

«Объем обратного выкупа акций нашими корпоративными клиентами (ProFinance.ru: «buyback») вырос на 27% относительно прошлогодних показателей», — пишут эксперты Bank of America. — «Они являются нетто-покупателями четвертую неделю подряд, и в последний отчетный период купили акций на $2.2 млрд».

Интересно, что пока корпорации покупают акции, другие клиенты Bank of America, вроде розничных клиентов и хедж-фондов, выступают чистыми продавцами. Особенно активно клиенты BofA покупают акции компаний энергетического сектора: эти активы фиксировали чистый приток капитала каждую неделю в этом году.

Объем «buybacks» стабильно растет с конца 2017 года, когда Дональд Трамп скорректировал налоговое законодательство и позволил компаниям репатриировать триллионы долларов из офшоров и направить их на обратный выкуп акций.

( Читать дальше )

Акции Tesla рост на 50% за 2 дня / Акции Tesla прогноз / Шорт Сквиз - Short Squeeze на акциях Тесла

- 05 февраля 2020, 17:03

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал