акции

Как заработать 5% за год в $ ?

- 21 апреля 2017, 11:12

- |

Есть денежные средства в $.

Как вариант 20 000

Требуется при торговле на Московской бирже — тип счета «Единая денежная позиция»

Заработать 5% годовых в $.

Понятно, что независимо от результатов торговли, через год нужно вернуть первичные средства + 5%

Стал рассуждать, что бы снять возможные риски валютных скачков, исходные средства так и оставил USDRUB_TOD

И использовал их как ГО для проведения сделок.

А вот дальше встал вопрос — на чем зарабатывать

На акциях или на фьючах или на валютной секции.

У кого какие есть идеи?

Фондовый рынок сегодня продолжит попытки роста

- 21 апреля 2017, 10:23

- |

Рынок сегодня

- 21 апреля 2017, 09:12

- |

Вчера, в четверг, 20 апреля, я писал: рынок медвежий, потенциал снижения по ММВБ сохраняется, фьючерс на нефть 53,1, немного ⇑ отскакивает после вчерашнего залива на росте добычи в США, фьючерс на S&P ⇓⇑ около ноля, фьючерсы Азии ⇑ преимущественно подрастают, фьючерсы на ММВБ и РТС - нейтральные позиции открыты, будьте готовы закрывать нейтральные позиции. Рекомендуемая торговля — внутридневная торговля по ликвидным инструментам (для опытных) или смотрим на рынок со стороны, вне рынка, в деньгах.

Вчера, в четверг, 20 апреля, я писал: Защитный инструмент в моменте — акции московской биржи MOEX. Акции московской биржи (MOEX) — выросли на 2,5%.

Сегодня, в пятницу , 21 апреля: фьючерсы на ММВБ и РТС - нейтральные позиции закрыты,

( Читать дальше )

Волновой анализ, акции компаний

- 21 апреля 2017, 08:20

- |

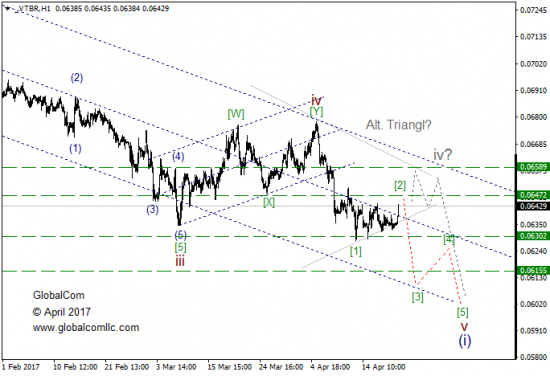

ВТБ

Цена по акциям ВТБ выполнила отскок вверх, что увеличило вероятность исполнения локального альтернативного сценария, что в свою очередь может привести к еще одному локальному скачку цены вверх. Но если предположение о развитии импульса вниз на средних степенях продолжит получать поддержку то, в ближайшем будущем акции продолжат движение вниз и сформируют как минимум еще один уверенный минимум.

Рекомендация: в рамках представленного сценария рекомендуется удерживать ранее открытые короткие позиции, а после завершения коррекции можно будет продолжить их наращивание с целями в районе 0,0620 – 0,0610.

( Читать дальше )

Хороший процент от Сбербанка (риск)

- 21 апреля 2017, 08:17

- |

P. S. На самом деле дивиденды так себе. Но пример показателен.

P.P.S. Помимо рыночного риска есть еще один риск: по уставу ПАО Сбербанк дивиденды по префам в отдельно взятые годы МОГУТ быть ниже дивидендов по обычке. Если они еще не объявлены.

Почему более рискованно отдавать предпочтение иностранным акциям в вашем портфеле

- 20 апреля 2017, 21:57

- |

Фабер: «Хорошо диверсифицированный портфель — самое очевидное, что нужно сделать для снижения риска»

По мнению некоторых аналитиков, «внутренняя предвзятость» акциям на внешних рынках, является одним из самых больших рисков для американских инвесторов.

Риск иметь негативное отношение к самому дорогому рынку акций был замаскирован, так как циклический бычий рынок, начавшийся в 2009 году, вознаградил инвесторов двузначными среднегодовыми доходами. Но это оставляет инвесторам возможность подвергаться гораздо большим колебаниям во время следующего значительного спада на американском фондовом рынке.

В то время как американские акции составляют лишь половину мирового фондового рынка, американские инвесторы выделяют на внутренние запасы около 80%, согласно последнему исследованию МВФ и Vanguard в 2014 году.

Существует множество причин, по которым такой домашний уклон существует. Регулятивные ограничения для некоторых государственных пенсионных фондов для инвестиций только в акции на внутреннем рынке являются одними из них. Другими факторами являются незнание и более высокая стоимость инвестиций в зарубежные рынки.

( Читать дальше )

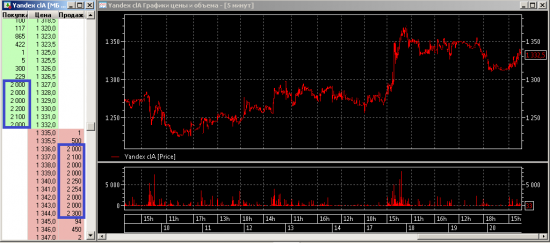

Яндекс

- 20 апреля 2017, 17:36

- |

Вариант: заморозить цену. Спасибо.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал