алгоритм

Запись вебинара от 21.04.2016 "Как торговать на бирже и увеличить количество прибыльных сделок" А.Литвиненко и Р.Шкудор

- 23 апреля 2016, 13:42

- |

Выкладываю запись нашего вебинара для тех кто не смог присутствовать.

Приятного просмотра!

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 0 )

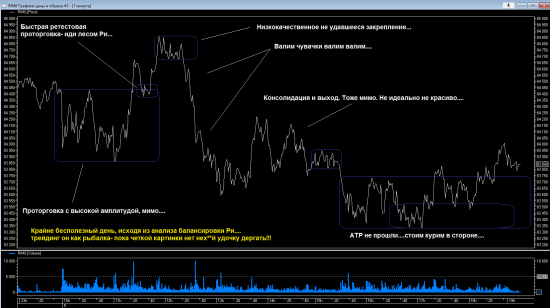

Новый торговый алгоритм и обычный разбор балансировки РТС за 05.04.2016г.

- 06 апреля 2016, 09:15

- |

( Читать дальше )

Раздача номер 25, грааль очередной

- 29 марта 2016, 12:10

- |

Я решил не искать легких путей, и проверить что будет если пустить струю против ветра.

Итак

5 лет, около 35 тикеров из шорт-листа. Условия такие что бумага в шорт у брокера будет точно. Об этом ниже.

почему-то картинка не вставляется, эквити для скачек — вот тут

gyazo.com/4dcf947d824a0de3eabd8dd2fbfdafb7

Средний трейд 0.8%

Алгоритм такой

Отложить от закрытия прошлого дня +9% и зашортить там без стопа. В конце текущего дня закрыться по рынку.

Вместо плюсов можно выложить видео записи популярного в 87 году танца «ламбада» в собственном исполнении.

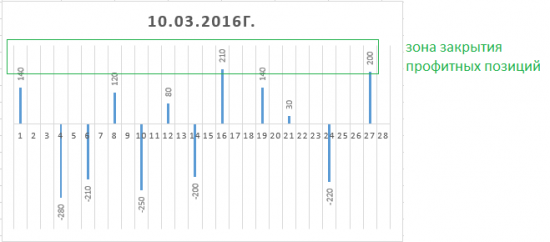

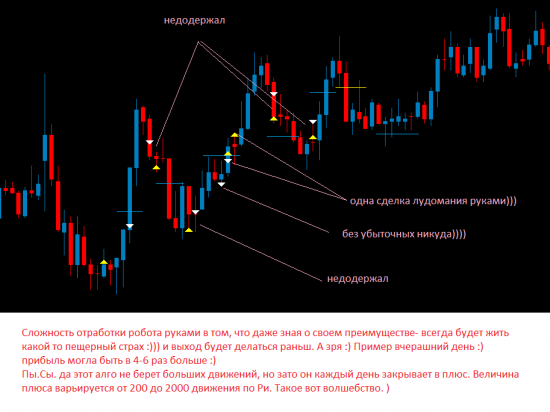

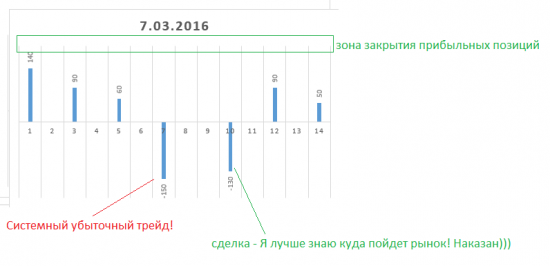

Алготрейдинг. Робот-кусака на РТС. Ri long and short

- 10 марта 2016, 18:11

- |

( Читать дальше )

Алготрейдинг. Робот-кусака на РТС. Ri long and short.

- 08 марта 2016, 07:55

- |

Распределение в Ри по сделкам.

Начало нового цикла! USD/RUB (W/D/H)

- 28 февраля 2016, 13:23

- |

Динамика USD/RUB в начале марта может изменить свое среднесрочное направление. Многолетние наблюдения за данным торговым инструментом дают возможность подтвердить повторяющееся явление, которое регулярно происходит вначале марта.

Также в это время меняют свою динамику и фондовые индексы. Американский рынок становится более привлекателен для инвесторов, сразу можно будет сделать вывод о том, какие акции в феврале-марте окажутся сильнее рынка, такие и стоит приобретать в свои инвестиционные портфели.

Традиционно в марте появляется спрос на металлы, нефть и другие ресурсы. Во второй половине февраля заканчиваются длинные каникулы в Китае (второй по силе экономике мира после США), тем самым ознаменуется начало нового экономического цикла в целом для мировой экономики.

Доллар традиционно слаб в марте против многих валют мира, в том числе и против рубля. Как правило это явление более отчетливо видно не сразу с самого начала марта, а после 5 марта.

( Читать дальше )

евро

- 03 февраля 2016, 16:27

- |

Вот евро например — оно растёт,

Шортить его — что ссать в свой огород.

Дождись консолидации сначала,

Потом подумаешь...,

А может стоит прикупить, его сначала?

Значение торгового алгоритма в торговле.

- 03 февраля 2016, 13:42

- |

Добрый день, дорогие друзья.

Буквально не так давно, мы с Вами обсуждали важность и наличие торгового алгоритма в нашей с Вами торговле.

Алгоритм — это набор инструкций, описывающих порядок Ваших действий для достижения результата.

Его задача заключается в том, чтобы помочь систематизировать торговлю и выработать подходящую стратегию для получения положительного результата.

С моим коллегой, мы решили сделать упор на создание торговый правил каждым участником торгов и провели вебинар на эту тему.

Также мы решили не нагружать Вас и разбили его на 3 части для легкости просмотра.

Уверен, многим из Вас, информация будет полезна, а также будет макетом в создании то самой бумажки, которой так не хватает во время торгов.

Огромной всем удачи и приятного просмотра.

USDRUB Weekly/30m

- 21 января 2016, 18:08

- |

Приветствую всех участников!

USDRUB

Таймфрейм Weekly

Используя в работе шаблон: smart-lab.ru/blog/188078.php приходишь к следующим выводам: покупка, открытая (7.12.2015-11.12.2015), также возможно открытая ранее или позднее данного периода времени пока еще может быть открыта, явных сигналов на данном таймфрейме для закрытия позиции нет!

Ранее была дана рекомендация: «Держать покупку пока цена будет выше 67.863(по данному графику), при закрытии ниже данного уровня переход в противоположную сделку».

Таймфрейм 30m

Используя в работе шаблон: smart-lab.ru/blog/188078.php приходишь к следующим выводам: ключевая отметка (уровень активации сделки) — 84,195.

Рекомендация следующая: Таймфрейм 30m

В случае закрепления цены выше данной ключевой отметки 84,195 — покупка и ожидание продолжения ралли.

В случае закрытия ценой на данном таймфрейме ниже 83,753 (уровень реверс) после момента активации на отметке 84,195 — продажа. (для продавцов сигнал для открытия позиций на понижение по данному торговому инструменту на данном таймфрейме, с возможным повторением сигнала согласно фрактальной системе).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал