SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

алгоритм

Исполнение лимитых ордеров на бирже.

- 29 октября 2013, 00:00

- |

Как и прошлые записи, эта является продолжением предыдущей. Поэтому, для более ясного понимания содержания и терминологии рекомендую прочесть прошлые записи по порядку:

1. Немного о маркетмейкерах.

2. Моделирование рынка.

3. Биржевой алгоритм.

Итак, теперь пару слов о лимитных ордерах на бирже.

Корректный биржевой алгоритм не допускает в ценообразовании публичной ситуации Bid >= Ask. В самом алгоритме по мере приема заявок на начальном этапе формируется стакан, в котором частенько бывают ситуации Bid >= Ask. В такой ситуации включается исполнительная часть биржевого алгоритма, задача которой разрулить эту ситуацию до состояния Ask > Bid. И только после разруливания уже сформированный стакан с соответственно сформированными Last-данными становится публичным — доступным всем.

( Читать дальше )

1. Немного о маркетмейкерах.

2. Моделирование рынка.

3. Биржевой алгоритм.

Итак, теперь пару слов о лимитных ордерах на бирже.

Корректный биржевой алгоритм не допускает в ценообразовании публичной ситуации Bid >= Ask. В самом алгоритме по мере приема заявок на начальном этапе формируется стакан, в котором частенько бывают ситуации Bid >= Ask. В такой ситуации включается исполнительная часть биржевого алгоритма, задача которой разрулить эту ситуацию до состояния Ask > Bid. И только после разруливания уже сформированный стакан с соответственно сформированными Last-данными становится публичным — доступным всем.

( Читать дальше )

- комментировать

- ★13

- Комментарии ( 5 )

Начинаем с начала. Немного о маркетмейкерах.

- 22 октября 2013, 23:07

- |

Добрый день!

Я уже отметился записью здесь.

Многие знают, что одно из первых, что говорят в техническом ВУЗе — забыть все, что проходили в школе. Данная рекомендация актуальна и здесь. Полезно иногда с чистого листа начать. Начинаем!

На данный момент все рынки автоматизированы. По этой причине какие-то экономические объяснения ценообразования являются некими рудиментами. Рулят алгоритмы + некое ручное вмешательство.

Задача каждого торгового алгоритма всегда одна и та же — принести денег владельцу. Алгоритм тем лучше, чем больше денег он в состоянии принести.

Среди алгоритмов на рынке есть так называемые маркетмейкерские алгоритмы. Объяснить на пальцах, наверное, можно от простого примера к более сложному:

Представьте, что у вас задача создать новый символ для торговли. Пусть есть люди, которые по какой-то причине хотят его торговать. Что требуется от вас? Вам нужно в любой момент формировать из своих заявок Level2 вашего символа. Т.е. наполнить символ ценами и ликвидностью. Вначале можно сделать совсем тупой ММ-алгоритм — Level2 не меняется. Т.е.клиент купил или продал, после чего вы добавили ликвидности до исходного Level2. Очевидно, что такой алгоритм будет давать владельцу постоянно деньги. Но проблема в том, что люди не полные идиоты, и на символе-константе торговать не станут — нет даже потенциальной возможности им заработать.

( Читать дальше )

Я уже отметился записью здесь.

Многие знают, что одно из первых, что говорят в техническом ВУЗе — забыть все, что проходили в школе. Данная рекомендация актуальна и здесь. Полезно иногда с чистого листа начать. Начинаем!

На данный момент все рынки автоматизированы. По этой причине какие-то экономические объяснения ценообразования являются некими рудиментами. Рулят алгоритмы + некое ручное вмешательство.

Задача каждого торгового алгоритма всегда одна и та же — принести денег владельцу. Алгоритм тем лучше, чем больше денег он в состоянии принести.

Среди алгоритмов на рынке есть так называемые маркетмейкерские алгоритмы. Объяснить на пальцах, наверное, можно от простого примера к более сложному:

Представьте, что у вас задача создать новый символ для торговли. Пусть есть люди, которые по какой-то причине хотят его торговать. Что требуется от вас? Вам нужно в любой момент формировать из своих заявок Level2 вашего символа. Т.е. наполнить символ ценами и ликвидностью. Вначале можно сделать совсем тупой ММ-алгоритм — Level2 не меняется. Т.е.клиент купил или продал, после чего вы добавили ликвидности до исходного Level2. Очевидно, что такой алгоритм будет давать владельцу постоянно деньги. Но проблема в том, что люди не полные идиоты, и на символе-константе торговать не станут — нет даже потенциальной возможности им заработать.

( Читать дальше )

Nyse , рассуждения и точки входа 21 ( поможет новичкам и бывалым )

- 13 октября 2013, 16:31

- |

Добрый вечер, выкладываю сделки. Делал скрины и старался в каждом подчеркнуть индивидуальность акции.

Что бы вам было легче ориентироваться :

Верхний график — 1 min

Левый нижний график — SPY 1 min

Правый нижний график — 1 day ( за 6 месяцев ) .

Шкала в минутных графиках 0.50 $ — восновном хорошие уровни ну и заходы происходят на таких числах 15.00, 15.50, 16.00, 17.00, 18.50 и тд.Шкала в day графике через каждые 5 $ — на дневке сильные уровнями и тд являются числа кратные 5 .

Вопрос: Как ты держишь позицию ?

Если позиция 100 % то

20 % позиции — выхожу эмоционально — для преодоления эмоций и отбития стопа.Остальную позицию закрываю по тех анализу и тд.

P.s сори за ошибки, не успел проверить .

( Читать дальше )

Что бы вам было легче ориентироваться :

Верхний график — 1 min

Левый нижний график — SPY 1 min

Правый нижний график — 1 day ( за 6 месяцев ) .

Шкала в минутных графиках 0.50 $ — восновном хорошие уровни ну и заходы происходят на таких числах 15.00, 15.50, 16.00, 17.00, 18.50 и тд.Шкала в day графике через каждые 5 $ — на дневке сильные уровнями и тд являются числа кратные 5 .

Вопрос: Как ты держишь позицию ?

Если позиция 100 % то

20 % позиции — выхожу эмоционально — для преодоления эмоций и отбития стопа.Остальную позицию закрываю по тех анализу и тд.

P.s сори за ошибки, не успел проверить .

( Читать дальше )

Nyse , рассуждения и точки входа 20 ( поможет новичкам и бывалым )

- 12 октября 2013, 17:57

- |

Добрый вечер, выкладываю сделки. Делал скрины и старался в каждом подчеркнуть индивидуальность акции.

Что бы вам было легче ориентироваться :

Верхний график — 1 min

Левый нижний график — SPY 1 min

Правый нижний график — 1 day ( за 6 месяцев ) .

Шкала в минутных графиках 0.50 $ — восновном хорошие уровни ну и заходы происходят на таких числах 15.00, 15.50, 16.00, 17.00, 18.50 и тд.Шкала в day графике через каждые 5 $ — на дневке сильные уровнями и тд являются числа кратные 5 .

Вопрос: Как ты держишь позицию ?

Если позиция 100 % то

20 % позиции — выхожу эмоционально — для преодоления эмоций и отбития стопа.Остальную позицию закрываю по тех анализу и тд.

P.s сори за ошибки, не успел проверить .

( Читать дальше )

Что бы вам было легче ориентироваться :

Верхний график — 1 min

Левый нижний график — SPY 1 min

Правый нижний график — 1 day ( за 6 месяцев ) .

Шкала в минутных графиках 0.50 $ — восновном хорошие уровни ну и заходы происходят на таких числах 15.00, 15.50, 16.00, 17.00, 18.50 и тд.Шкала в day графике через каждые 5 $ — на дневке сильные уровнями и тд являются числа кратные 5 .

Вопрос: Как ты держишь позицию ?

Если позиция 100 % то

20 % позиции — выхожу эмоционально — для преодоления эмоций и отбития стопа.Остальную позицию закрываю по тех анализу и тд.

P.s сори за ошибки, не успел проверить .

( Читать дальше )

Александр Ситник «Создание торгового алгоритма».

- 26 сентября 2013, 18:02

- |

Автор расскажет весь процесс создания торгового алгоритма, его необходимость, его тестирование и его применение на практике. Также будет освещена тема риск-менеджмента как неотъемлемая часть торгового алгоритма.

Nyse , рассуждения и точки входа 19 ( поможет новичкам и бывалым ) .

- 17 сентября 2013, 16:35

- |

Добрый вечер, выкладываю сделки. Делал скрины и старался в каждом подчеркнуть индивидуальность акции.

Что бы вам было легче ориентироваться :

Верхний график — 1 min

Левый нижний график — SPY 1 min

Правый нижний график — 1 day ( за 6 месяцев ) .

Шкала в минутных графиках 0.50 $ — восновном хорошие уровни ну и заходы происходят на таких числах 15.00, 15.50, 16.00, 17.00, 18.50 и тд.Шкала в day графике через каждые 5 $ — на дневке сильные уровнями и тд являются числа кратные 5 .

Вопрос: Как ты держишь позицию ?

Если позиция 100 % то

20 % позиции — выхожу эмоционально — для преодоления эмоций и отбития стопа.Остальную позицию закрываю по тех анализу и тд.

P.s сори за ошибки, не успел проверить .

( Читать дальше )

Что бы вам было легче ориентироваться :

Верхний график — 1 min

Левый нижний график — SPY 1 min

Правый нижний график — 1 day ( за 6 месяцев ) .

Шкала в минутных графиках 0.50 $ — восновном хорошие уровни ну и заходы происходят на таких числах 15.00, 15.50, 16.00, 17.00, 18.50 и тд.Шкала в day графике через каждые 5 $ — на дневке сильные уровнями и тд являются числа кратные 5 .

Вопрос: Как ты держишь позицию ?

Если позиция 100 % то

20 % позиции — выхожу эмоционально — для преодоления эмоций и отбития стопа.Остальную позицию закрываю по тех анализу и тд.

P.s сори за ошибки, не успел проверить .

( Читать дальше )

Сложный торговый робот. История создания.

- 16 сентября 2013, 01:06

- |

Все кругом только и говорят про торговлю через алгоритмы, пытаются что-то сделать, даже обращаются к программистам, но, если это и доходит до какого-то логического завершения, то ограничивается галимой работой на рынке forex, используя внутренние инструменты MetaTrader. Все как всегда хотят легких денег, воображают себе программу, которая без оперативного управления будет генерить им капитал, а они будут попивать коктейль на пляже. Хочу немного опустить этих людей с небес, рассказать как это происходит по-настоящему на профессиональном уровне и вкратце изложить историю титанического труда, математических расчетов, программирования командой людей и конечно же танцев с бубном. Скажу сразу, что эта статья, пускай и без углубления, но все равно потребует Вашего вникания в саму суть, но обещаю, что будет интересно.

Идея торгового робота построена на неэффективности российского рынка. В своем корне это новаторский подход к арбитражу, но чуть больше является все же парным трейдингом. Если конкретнее, то мы командой рассматривали два инструмента, а именно USDRUB(TOM), в дальнейшем будем называть его «Spot», то есть покупка/продажа долларов США за российские рубли со сроком исполнения обязательств на следующий день после дня проведения торгов, так как торговать наш робот будет Интрадэй, и фьючерс Si на доллар/рубль, в дальнейшем будем называть его «Fut». И идиоту понятно, что большей корреляционной зависимости придумать трудно; номинальный порядок Spot двузначный, то есть 31,xxx; номинальный порядок Fut пятизначный, то есть 31xxx. Рассматривать, анализировать и в дальнейшем торговать будем по минутному графику М1. Приведем Fut к стилю Spot (исключительно для математической аналитики), разделив каждое его значение на 1000. Построим из полученного массива значений два графика в одной системе координат:

( Читать дальше )

Идея торгового робота построена на неэффективности российского рынка. В своем корне это новаторский подход к арбитражу, но чуть больше является все же парным трейдингом. Если конкретнее, то мы командой рассматривали два инструмента, а именно USDRUB(TOM), в дальнейшем будем называть его «Spot», то есть покупка/продажа долларов США за российские рубли со сроком исполнения обязательств на следующий день после дня проведения торгов, так как торговать наш робот будет Интрадэй, и фьючерс Si на доллар/рубль, в дальнейшем будем называть его «Fut». И идиоту понятно, что большей корреляционной зависимости придумать трудно; номинальный порядок Spot двузначный, то есть 31,xxx; номинальный порядок Fut пятизначный, то есть 31xxx. Рассматривать, анализировать и в дальнейшем торговать будем по минутному графику М1. Приведем Fut к стилю Spot (исключительно для математической аналитики), разделив каждое его значение на 1000. Построим из полученного массива значений два графика в одной системе координат:

( Читать дальше )

Nyse , рассуждения и точки входа 18 ( поможет новичкам и бывалым ) .

- 14 сентября 2013, 20:22

- |

Добрый вечер, выкладываю сделки. Делал скрины и старался в каждом подчеркнуть индивидуальность акции.

Что бы вам было легче ориентироваться :

Верхний график — 1 min

Левый нижний график — SPY 1 min

Правый нижний график — 1 day ( за 6 месяцев ) .

Шкала в минутных графиках 0.50 $ — восновном хорошие уровни ну и заходы происходят на таких числах 15.00, 15.50, 16.00, 17.00, 18.50 и тд.Шкала в day графике через каждые 5 $ — на дневке сильные уровнями и тд являются числа кратные 5 .

Вопрос: Как ты держишь позицию ?

Если позиция 100 % то

20 % позиции — выхожу эмоционально — для преодоления эмоций и отбития стопа.Остальную позицию закрываю по тех анализу и тд.

P.s сори за ошибки, не успел проверить .

( Читать дальше )

Что бы вам было легче ориентироваться :

Верхний график — 1 min

Левый нижний график — SPY 1 min

Правый нижний график — 1 day ( за 6 месяцев ) .

Шкала в минутных графиках 0.50 $ — восновном хорошие уровни ну и заходы происходят на таких числах 15.00, 15.50, 16.00, 17.00, 18.50 и тд.Шкала в day графике через каждые 5 $ — на дневке сильные уровнями и тд являются числа кратные 5 .

Вопрос: Как ты держишь позицию ?

Если позиция 100 % то

20 % позиции — выхожу эмоционально — для преодоления эмоций и отбития стопа.Остальную позицию закрываю по тех анализу и тд.

P.s сори за ошибки, не успел проверить .

( Читать дальше )

Nyse , рассуждения и точки входа 17 ( поможет новичкам и бывалым ) .

- 06 сентября 2013, 23:14

- |

Добрый вечер, выкладываю сделки. Делал скрины и старался в каждом подчеркнуть индивидуальность акции.

Что бы вам было легче ориентироваться :

Верхний график — 1 min

Левый нижний график — SPY 1 min

Правый нижний график — 1 day ( за 6 месяцев ) .

Шкала в минутных графиках 0.50 $ — восновном хорошие уровни ну и заходы происходят на таких числах 15.00, 15.50, 16.00, 17.00, 18.50 и тд.Шкала в day графике через каждые 5 $ — на дневке сильные уровнями и тд являются числа кратные 5 .

Вопрос: Как ты держишь позицию ?

Если позиция 100 % то

20 % позиции — выхожу эмоционально — для преодоления эмоций и отбития стопа.Остальную позицию закрываю по тех анализу и тд.

P.s сори за ошибки, не успел проверить .

( Читать дальше )

Что бы вам было легче ориентироваться :

Верхний график — 1 min

Левый нижний график — SPY 1 min

Правый нижний график — 1 day ( за 6 месяцев ) .

Шкала в минутных графиках 0.50 $ — восновном хорошие уровни ну и заходы происходят на таких числах 15.00, 15.50, 16.00, 17.00, 18.50 и тд.Шкала в day графике через каждые 5 $ — на дневке сильные уровнями и тд являются числа кратные 5 .

Вопрос: Как ты держишь позицию ?

Если позиция 100 % то

20 % позиции — выхожу эмоционально — для преодоления эмоций и отбития стопа.Остальную позицию закрываю по тех анализу и тд.

P.s сори за ошибки, не успел проверить .

( Читать дальше )

Самый большой фейл года или предложение алго-трейдерам

- 06 сентября 2013, 12:39

- |

В начале года была остановлена одна из систем, созданная в 2012 году. Вроде бы работала, но что-то в ней не нравилось.

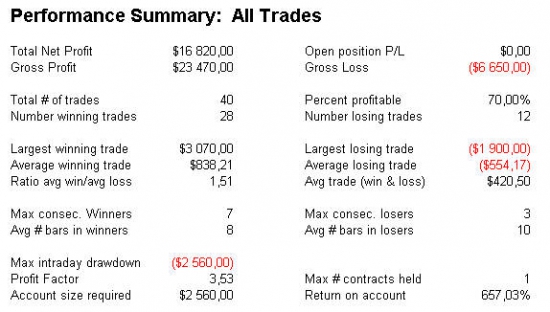

Вот ее показатели

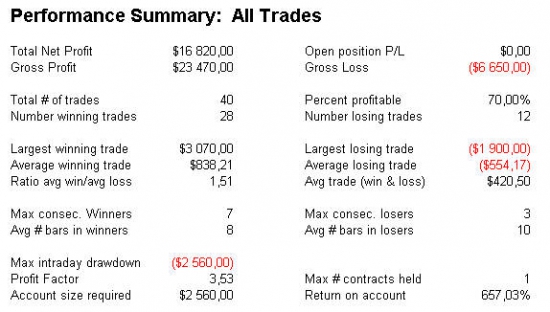

и эквити с начала года

( Читать дальше )

Вот ее показатели

и эквити с начала года

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал