алготрейдинг

алготрейдинг - подход к биржевой торговле, основанный на автоматизации торгового процесса при помощи программных алгоритмов и различных аппаратных решений.

Ниже приведены все записи на нашем сайте по теме алготрейдинга.

Свободный Scala/Java/Kotlin фреймворк для анализа/симуляции/торгов

- 02 августа 2017, 13:15

- |

Некоторе время назад мы с другом (я пишу из под его аккаунта) интересовались темой торгов. Тогда мы разработали фреймворк для этих целей.

Что он позволяет:

1) Написание стратегий на Java/Scala. Это достаточно богатые высокоуровневые языки (по крайней мере по сравнению с языком того жэе метатрейдера), что позволяет проще писать сложную модульную логику.

2) Написание тестов — т.к. стратегия это просто стейт-машина реагирующая на внешние события, для нее можно написать юнит-тесты.

3) Торговля изолирована от стратегии т.н. «торговым бекендом», т.е. стратегия не знает о реальном способе осуществления торговли. Это позволяет, скажем, подменить торговый бекенд симулятором торгов.

4) Стратегия также изолирована от источников данных. Она видит просто источник событий, например тиков. Также стратегия может работать с несколькими источниками событий, то есть фактически есть простая возможность отслеживать несколько пар.

5) Стратегия также изолирована от системного таймера, что позволяет подменить таймер простым циклом. Это, вместе с пунктами 3 и 4 позволяет выполнять быстрые симуляции торговли на данных хранящихся локально (или даже выдуманных или генерируемых какими то алгоритмами).

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 3 )

USDRUB "Август" - означает ЛОНГ?

- 01 августа 2017, 16:55

- |

Так же в понедельник Рубль просел относительно Евро(возможно в связи с окончанием налогового периода и очередных санкций от США).

При данном раскладе сценария ничего не мешает увидеть к концу августа уже 62.7 Рублей за Доллар.

Тем более возможная коррекция нефти к цене 46.8$ не сможет удержать падение Рубля к Доллару и Евро.

Больше информации:

www.forex4you.org/?affid=uymglqb

Апдейт модели LQI за Июль'17 - 10+% годовых в $$$ не слезая с дивана!

- 01 августа 2017, 11:10

- |

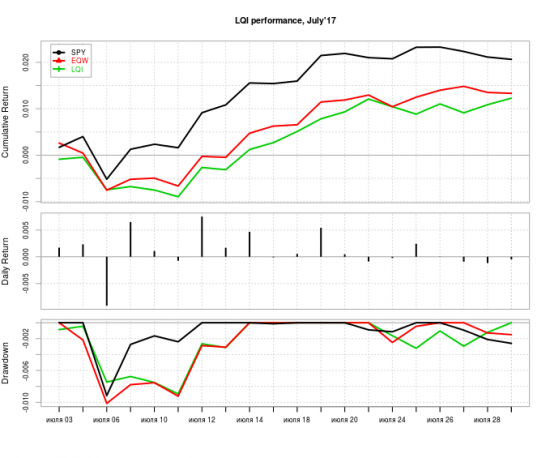

Результаты консервативной количественной инвестиционной модели LQI (lazy quantitative investing), о которой я писал ранее (http://smart-lab.ru/blog/384110.php), за июль. В целом, хотя модели и не удалось обогнать свои бенчмарки, месяц был на уровне чуть выше среднего месяца на бэктесте — +1.2%

weight monthly.ret

XLY 0.000 1.93

XLP 0.083 0.66

XLE 0.000 2.60

XLF 0.154 1.62

XLV 0.114 0.85

XLI 0.094 0.29

XLB 0.000 1.52

XLK 0.035 4.48

XLU 0.132 2.46

IYZ 0.000 -1.12

VNQ 0.076 1.23

SHY 0.000 0.27

TLT 0.142 -0.45

GLD 0.169 2.30

Предыдущие веса были опубликованы утром 2-го июля, соответственно доходности приведены за период с закрытия 2-го июля до закрытия 31-го июля.

Корреляция между весами и ретурнами эффективно нулевая — модель вошла только в половину топ-перформеров месяца (GLD, XLU), оставив за бортом неожиданно «выстрелившее» IT (XLK — формально вес ненулевой, но низкий) и энергетику (XLE). Вследствие этого модели не удалось обогнать свои бенчмарки (SPY & EQW — equal-weighted портфель из торгуемых тикеров) в терминах ретурна, риск (максимальная просадка) получился на уровне или чуть-чуть ниже, чем у SPY / EQW. Сравнение — на графике в начале: SPY — 2.0%, EQW — 1.3%, LQI — 1.2%. В целом модель перформила в июле в рамках своего риск-ретурн профиля.

( Читать дальше )

Ловля календарных спредов с последующим котированием опционов (алготрейдинг)

- 01 августа 2017, 10:34

- |

С введением на рынок недельных опционов на RI и в будущем на Si, становится интересным кодирование календарных опционных стратегий, кот. являются мало рискованными стратегиями. Построение и дальнейшее сопровождение множество таких конструкций может дать хороший прирост прибыли к общему портфелю.

EUR/USD DAY

- 31 июля 2017, 14:00

- |

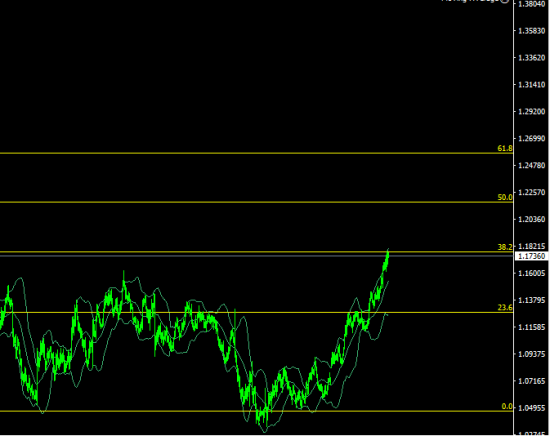

Рассматривая импульс вниз, на отскоке от уровня 38.2, основные недельные поддержки находятся на уровне:

1.1600, 1.1500, 1.1430, 1.1350 и 1.1280(уровень 23.6 по Фибоначчи)

Импульс на рост рассматриваем при фиксации дня выше 1.1820. При этом сопротивления находятся на уровне:

1.1860, 1.1980, 1.2080.

Удачного месяца и хорошего профита.

Больше информации:

www.forex4you.org/?affid=uymglqb

Исходные коды робота

- 28 июля 2017, 03:36

- |

Сейчас тружусь над новым, продвинутым проектом. И вот думаю, что старый уже по сути всё, мне лично неинтересен и останется важной вехой в профессиональном росте. Так не открыть ли исходный код? С одной стороны, это в какой-то мере продвинет трейдинг на кастомных платформах и поможет кому-то в собственных разработках. С другой, несмотря на положительный фидбэк, большинство этого фидбэка было очередью за бесплатными плюшками и я потратил уйму времени на никчемные вопросы от школоты и халявщиков. А смысл? Мы все здесь идейные борцы за денежные знаки.

Может быть, предложить за сумму, отличную от нуля? Не знаю.

upd: Подписчики рекомендуют продать проект по сходной цене. Я согласен. Прошу писать в личных сообщениях. Готов передать код и авторские права, т.е. всё, что имеется на данный момент по этому продукту.

Wealth-Lab.Открытие позиции, превышающей размер капитала (Плечи).

- 27 июля 2017, 12:31

- |

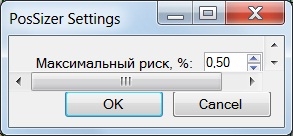

Наверняка, любой трейдер, пытавшийся протестировать свои стратегии в Wealth Lab (версия 6.4) сталкивался с необходимостью определения в стратегии своей системы управления рисками. Особенно это актуально при торговле фьючерсами.

Задать размер позиции в Wealth Lab можно создав класс, производный от класса WealthLab.PosSizers.BasicPosSizer и переопределив в нем метод SizePosition.

Что я собственно и сделал:

//////////////////////////////////////////////////////////////////////////////////

public override double SizePosition(Position currentPos, Bars bars, int bar, double basisPrice,

PositionType pt, double riskStopLevel, double equity, double cash)

{

double risksizeprecent = Math.Abs((riskStopLevel — basisPrice) / basisPrice — 1);

if (_settings == null)

_settings = new myPosSizerSettings();

this.InitializeSettings(_settings);

_maxRisk = _settings.MaxRiskSize;

double capfortrade = equity *0.99*_maxRisk/100;

capfortrade = capfortrade/Math.Abs(riskStopLevel — basisPrice);

return (int)capfortrade;

}

//////////////////////////////////////////////

Устанавливаю максимальный риск на сделку

Однако проблема в том, что WealthLab не дает открывать позиции размер которых превышает размер капитала

( Читать дальше )

Нюансы алготорговли

- 26 июля 2017, 21:12

- |

Работа над ошибками...

Хотелось давно написать об ошибках в алгоритмической торговле.

Скажу сразу-есть ли у вас робот или вы торгуете руками алгоритмы, ниже написанное касается и того и другого случая.

В такой торговле есть некие нюансы, которые стоит осветить...

Способ заработка. Есть несколько способов зарабатывания денег на бирже- следование тренду, контртренд, и количественные стратегии.

Системы следования тренду зародились давно и показывают на трендовых рынках впечатляющие результаты.

Это оптимальный вариант для начинающего алготредера, всего лишь нужно выбрать трендовый рынок и протестировать стратегию...

Большинство алготрейдеров выбирает путь следования тренду. На это есть причины- тренды длительны и сломать сильный тренд достаточно трудно.

Можно выбирать разные варианты страт- пробои, пересечение МА, Болинджеры и прочее, главное ТЕСТ. У вас должно быть положительное матожидание, т.е. прибыль за минусом комиссий от сделок.

Лучший вариант если у вас % выигрыша >50 и фактор восстановления >2-10, это влияет на психику при больших суммах.

Тестировать можно в любой проге Велслаб, Тслаб, Амиброкер, Метасток...

Меньшинство( по личной статистике) выбирает котртрендовые стратегии, на рынке акций это стратегии, основанные на продаже акций в шорт. Но здесь нужно иметь ввиду, что это крайне затратная стратегия. Здесь вы платите % за шорт в отличии от трендовых стратегий. К тому же исторически акции долго растут и быстро падают, и поймать момент падения крайне сложно.

Отдельно нужно упомянуть стратегии, которые можно использовать не часто, но точечно. Эти стратегии используют дивидендные гэпы. Как пример-покупаем после гэпа-откуп по цене отсечки. Надо иметь свободный кэш на просадку, которая будет ТОЧНО. Плюс вам понадобится терпение, чтобы закрыть сделку в плюс.

Теперь о вопросе реинвестирования прибыли при положительной торговле и уменьшении сайза при отрицательной.

Для реинвеста можно использовать метод оптимальной F или критерий Келли, об этих методах можно почитать или в википедии или в словаре смартлаба… мне ближе Келли.

Другой метод для реинвеста, более простой- увеличивать сайз каждый квартал при положительной торговле. При квартальных просадках не менять сайз если у вас система с положительным матожиданием.

Есть отдельный класс систем- количественные системы со стопом по времени, это низкочастотные торговые системы, в основном с удержание позиции больше одного дня.

К этому классу систем стоит отнести идеи Новогоднего ралли ( если к октябрю актив вырос на N%-покупать, продажа в конце декабря), систему НДПИ… Автор Анотолий Уткин anatoly-utkin.livejournal.com. Эти стратегии очень просты в реализации и доступны начинающим.

Лучше всего если у вас будут в портфеле системы всех этих трех классов, высокочастотные стратегии оставим за строкой.

Торговля портфелем систем избавит вас от глубоких просадок при должном выборе систем и активов.

Теперь о нюансах.

Проскальзывания. Это в бэктестах не проверишь. В лучшем случае вы можете задать закрытие позиций по рынку по клозе минуты, если алгоритм не HFT… Придется проверять в реальной торговле. В стоп-приказах, если у вас много контрактов, попробуйте разные проскальзывания, 10-20-30-50 и т.д. пунктов. Ведите статистику, что где и как. Особенно в 10-00. Иначе можно ОЧЕНЬ много денег отдать на этих проскальзываниях.

В общем все. Из нюансов еще момент-если ваша позиция в минусе на клозе, то лучше не переносить позу. Но это кому как удобно, а риски сократить можно.

Всем удачи!

Сведение торговли к бух.учёту (алготрейдинг)

- 26 июля 2017, 11:24

- |

Если принять для рассмотрения, что рынком правит хаос, тем самым с одной стороны упростив своё понимание его (не нужно никакой аналитики), а с другой стороны усложнив решение по эффективным действиям на нём. Для упрощения этой задачи можно всю ценовую шкалу изменения инструмента разбить на множество мелких ценовых участков и на каждом из них в отдельности сосредоточить свои усилия по извлечению прибыли. Т. е. цена каждый раз пересекая каждый ценовой участок в свой промежуток времени, при различных вариантах, либо будет приносить прибыль (в большинстве случаев), либо убыток. Робот же должен вести бух. учёт отдельно на каждом участке и принимать решение по заданному алгоритму.

Лучше поздно, чем никогда. Отчет по итогам управления в 2 квартале 2017 года

- 25 июля 2017, 23:47

- |

Во втором квартале мы работали над манименджемтом портфеля систем и риском. Основная задача состояла распределить капитал среди 20+ стратегий на основных инструментах –фьючерс на РТС, доллар/рубль, евро/рубль и фьючерсы на ликвидные акции (Сбербанк, Газпром и др.). После долгих манипуляций и раздумий, что лучше брать в качестве целевой функции – просадку, соотношение дохода и просадки, среднюю сделку получили итоговую эквити с коэффициентов доход риск 5 к 1, включая «жирные» 14 и 15 года.

Хорошо показала себя стратегия на «рубле бочке» (BR+SI) с простой идеей, что нефть и доллар к рублю не могут стоить дешево одновременно.

Мини ралли на валютном рынке в июне месяце также порадовало душу. Рост доллара на 3 рубля теперь вызывает восторг, даже не верится, что бывали движения и по 10 рублей когда-то .

Были опасения, что на закрытии реестров могут разорвать спредовые стратегии, но все прошло штатно. Да и статистически эта гипотеза не подтверждается.

В настоящее время активно изучаем рынок криптовалют и адаптируем софт к торговле на экзотических биржах. Главное опасение на счет риска инфраструктуры – проснешься утром, а сайт чудо биржи не открывается. Тем не менее, всем хочется делать 20% в день.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал