алготрейдинг

алготрейдинг - подход к биржевой торговле, основанный на автоматизации торгового процесса при помощи программных алгоритмов и различных аппаратных решений.

Ниже приведены все записи на нашем сайте по теме алготрейдинга.

Кредитное плечо - вся правда

- 25 июля 2017, 13:38

- |

Так же среди новичков в трейдинге есть миф, что чем выше плечо, тем напрямую увеличивается риск.

Разбираемся по порядку:

1. Что такое «кредитное плечо».

Плечо может быть разным: 1:10, 1:50, 1:100 и 1:1000, в зависимости от брокера. Плечо позволяет открывать больший объем контрактов, чем есть у вас на счете. Это может как увеличить прибыль, так и убыток, если цена идет против вашей позиции.

Пример: Евгений имеет на счете 2000$ и хочет открыть сделку цельным лотом с «кредитным плечом» 1:100, в этом случае со счета Евгения берется залог в 1000$, а брокер предоставляет 99000$, то есть с Евгения берется только 1 сотая от нужной суммы контракта.

Соответственно при плече 1:1000 для открытия контракта в 1 лот с Евгения берется залог в 100$(1 тысячная), а брокер предоставит 99900$

2. Миф о вреде большого «кредитного плеча».

Евгений открыл 2 счета: один с плечом 1:100, второй 1:1000, на обоих открыл позиции, объемом в 0,01 лот.

( Читать дальше )

- комментировать

- Комментарии ( 16 )

USD/JPY продажа до 110,35

- 24 июля 2017, 10:13

- |

Пробой 110,35 откроет путь к 109,70.

Пробой уровня 111,70 откроет путь к 112,40 и возможной смене тренда.

Больше информации:

www.forex4you.org/?affid=uymglqb

Денежный ручеёк с финансового рынка (алготрейдинг)

- 21 июля 2017, 10:24

- |

Одним из инструментов для достижения этой цели могут быть опционы. Преимуществ множество, это и нелинейность, и возможность работы на нескольких страйках одновременно одного базового инструмента (БИ), и льготное ГО (на многих опционных конструкциях (ОК)), и др.

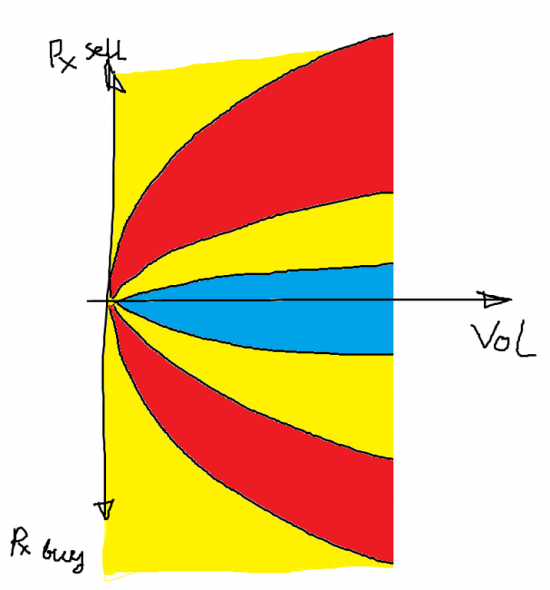

Можно, используя какую-либо ОК (выбрав её по рынку), сопровождать её до экспирации и зарабатывать на колебаниях цены на используемых в этой ОК страйках. А можно использовать в торговле заданное кол-во страйков с лева и с права от центрального страйка(ЦС), поддерживая в заданном промежутке вегу и дельту, чтобы экспозиция выглядела как-то так.

Доведя данную экспозицию до экспирации, получим по ней либо небольшой плюс, либо небольшой минус (как повезёт), что не должно помешать основной прибыли.

Управление бюджетом и просадкой нескольких роботов на одном счёте

- 19 июля 2017, 12:19

- |

а) максимальное использование средств портфеля

б) максимальное рефинансирование

в) суммарную просадку не более 13%

загадка в том, как это правильно сделать?

Я назвал это загадкой, а не вопросом, потому что я наконец-то понял как, спустя несколько лет. До этого я пытался выжать из роботов максимум, и использовал как мне казалось передовую технологию: отдавал роботам ~90% от доступного бюджета, таким образом чтобы роботы имели возможность выбирать весь бюджет (0.9 + 0.09 + 0.009 — типа того), с целью, естественно — максимального возможного разгона депозита. получалось кто первый встал, того и тапки. Для двух роботов всё просто, а когда их было штук 7, то уже были всякие сложности.

Иногда у меня неплохо получалось, в 2014м я довольно мощно разогнал робота со 184 тыс до 1300 тыс с января по сентябрь. Потом ещё немного заработал. А потом получаться уже перестало. И дальше я занимался решением разного рода «философских» проблем, типа почему на истории миллиарды, а в реале просадка, и почему роботы пилятся быстрее, чем зарабатывают.

( Читать дальше )

Первый execution: увлекательные подробности)). История о том, как я график SiU7 рисовал.

- 19 июля 2017, 10:36

- |

Только сегодня и только для вас!: дочитай пост до конца — и ты услышишь увлекательную историю о рисовании графика ликвидного фьючерса.

Но по порядку. Вообще-то те, процессы, которыми я занимался для создания первой работающей схемы, я не очень люблю. Я больше люблю неторопливо исследовать, чем это. А собственно, что «это»?

Я как человек, любящий долго запрягать, когда речь зашла об алготрейдинге — долго запрягал)). Долго выбирал стек-технологий, тыкался-мыкался и остановился на некоторой связке, а именно Wealth-Lab (тестирование стратегий и всяческий рисёч) + Transaq connector (получение маркет данных, отправка ордеров) + готовый коннектор (для того, чтобы связать два предыдущих товарища между собой). Как я сказал, я долго выбирал, и когда выбрал подумал: ну всё, понеслась, запускаю и погнали алготрейдить)). Нифигаа..

Как оказалось парень, которого я назвал «готовый коннектор» не так прост. У меня нет его исходного кода (хотя кого я обманываю, даже если бы был, мой C# пока не так хорош, чтобы ломаться при слове delegate или чем-то подобном, что скорее всего я в коде встречу). А работать с чем-то, что не работает идеально, или вообще не очень хорошо (или даже вообще не работает), не имея возможности посмотреть внутрь, ну очень не комфортно. Развитые аналитические способности, конечно, в некоторой степени позволяют заглянуть внутрь сквозь черноту черного ящика, но это совсем не то же самое что реально видеть, как оно работает. Ну короче, коннектор не отправлял корректно заявки — часть отправлял, а часть упорно игнорил — мне такое не подходит)). Общался с разрабом — не помогло. Сам исследовал — не помогло (строил гипотезы, проверял, строил новые — проверял, конкретизировал гипотезы — проверял, факторный анализ проводил, чего только не делал, успехи были, но остались области полностью черные когда ты тупо не видишь никакой закономерности в том, почему оно вот сейчас работает, а вот сейчас не работает). После этих заглядываний через черноту черного ящика я собственно и решил форсировать апгрейдинг своего C# — никто тебе не помешает заглянуть внутрь того, что ты сам написал и сам понимаешь)).

( Читать дальше )

Анализ стакана

- 19 июля 2017, 00:05

- |

Складывается впечатление, что стакан можно разбить на такие три условные зоны 1 — зона повышенного риска, 2 — зона повышенного профита и 3 — нейтральная зона. В зависимости от того, в какую зону попадают ваши заявки, таким образом вы извлекаете прибыль из рынка, топчетесь на месте, или терпите убыток. Есть правда еще точка, где сходятся эти зоны — точка сведения заявок, там вообще черти что творится, понять это в здравом уме не возможно. Сама тепловая карта профита зависит от динамической ситуации в стакане, но в общем случае выглядит примерно так.

Сижу вот ломаю голову как запрограммировать эту модель, может у кого есть какие то идеи или конкретные примеры реализации?

Ночь темней всего перед рассветом. Первый execution. Алго.

- 18 июля 2017, 22:28

- |

I’m back!

Было сложно? – было. Сделал ли я так, как хотел бы чтобы выглядело исполнение приказов, и получение маркет даты в идеале? – даже близко нет. Рад ли я, что оно хоть в каком-то виде, но заработало? – очень!

В общем первая связка — done. Здесь всё как я люблю (сарказм) – и тебе необходимость последовательного выполнения набора ручных действий чтобы стартануть механизм (нарушишь порядок или что-то пропустишь и твоя шарманка не заработает) и шаткость конструкции – чуть сильнее дунет ветер — и оно развалится. Но блин всё равно приятно. Это как в B2B секторе приходят бизнесмены-клиенты с копеечными оборотами – для компании они – больше убытки чем прибыль, но они сами очень горды собой и своими оборотами, я их понимаю, и всегда понимал.

Когда приступал к настройке-построению системы, думал: настрою, сконцентрируюсь на рисёче)). Ну да, наивный). Теперь скорректированный план такой:

( Читать дальше )

Не надо бояться экспоненты!

- 15 июля 2017, 14:39

- |

jc_trader

С другой стороны есть два аргумента против этого очевидного:

1) Если подавляющее большинство видит что на экспоненте надо шортить, то как быть с правилом о том что большинство всегда проигрывает?

2) Известно что при сильном росте (или снижении) угадать локальный экстремум невозможно. Из этого следует что если бы при открытии мной лонга, уровень открытия позиции стал бы локальным экстремумом, это было бы очень редкое событие. А значит все шансы что это не будет локальным экстремумом и цена еще продолжит рост.

Источник: http://jc-trader.livejournal.com/1482956.html

P.S. От себя хочу добавить, что и некоторые мои системы следуют такому же принципу и неплохо себя чувствуют!))

Профитов Вам, друзья!)

( Читать дальше )

Можно ли сделать прибыльный алгоритм методом мартингейла?

- 14 июля 2017, 18:47

- |

Можно ли сделать прибыльный алгоритм методом мартингейла?

Вопрос к алготрейдерам. Хотя в пятницу вечером они возможно уже стали алкотрейдерами, но все же.

Может быть мы просто не умеем его готовить, этого Мартина?

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал