алготрейдинг

алготрейдинг - подход к биржевой торговле, основанный на автоматизации торгового процесса при помощи программных алгоритмов и различных аппаратных решений.

Ниже приведены все записи на нашем сайте по теме алготрейдинга.

Очередной смешной отзыв на мой курс

- 27 апреля 2016, 08:32

- |

«Был на семинаре у Горчакова, как то не пошло, за два дня Горчаков дал 150 формул и две картинки, лучше б было наоборот».

Но вчера под ссылкой на курс нашел отзыв оригинальнее:

Первый. Ну как курс, стоит сходить?

Второй (отвечает Первому — прим. мое). Представьте себе, что Перельман Вам читает доказательство своей теоремы.

Да, чувствую, что на конфе своим докладом «подложу Тимофею свинью» :) Но я не виноват, он сам настаивает.

- комментировать

- ★5

- Комментарии ( 93 )

Будни алготрейдера 26042016 Grossmeister

- 26 апреля 2016, 21:58

- |

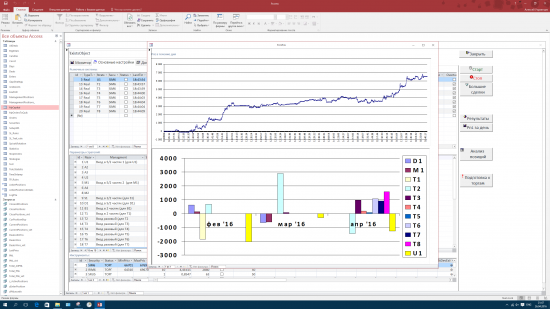

На выходных сделал 6 стратегий (руки дошли), в понедельник отлавливал ошибки. Сегодня +14,8%. Это очень радует, главное ВСЕ 8 стратегий (у каждой 1 лот Си) в +, и кривая эквити за день почти идеальная, профит удерживался портфелем без больших просадок. 8 стратегий с разными параметрами удачно вставали в боковике в почти нейтральную позицию, а тренды брали. То, что я хотел добиться. Один день не показатель вовсе, но «радовает нас».

( Читать дальше )

=== Замена стратегии это хорошо?!?! ===

- 26 апреля 2016, 15:57

- |

#SensorLive - Day272

- 26 апреля 2016, 09:55

- |

Прямая трансляция торговли на сегодня: 26.04.2016

Начало проекта тут.

( Читать дальше )

Как таинственный инвестор поставил на колени турецкую биржу

- 26 апреля 2016, 08:53

- |

Турецкий фондовый рынок изрядно лихорадит. Причина не только в обвале цен на нефть, проблемах на китайских биржах и конфликте с курдами. Большого шороху навел таинственный инвестор по прозвищу Чувак, действия которого превзошли по объему сделки таких гигантов, как UBS и HSBC, и в одно мгновение обрушили акции крупнейшей в стране авиакомпании.

Скандально известных биржевых трейдеров в последнее десятилетие хватает. Имя Жерома Кервьеля, едва не разорившего Societe Generale, до сих пор на слуху. В результате его махинаций банк понес убытки в пять миллиардов евро, а сам Кервьель получил три года тюрьмы. Впрочем, многие эксперты считают, что его сделали крайним, так как афера была слишком сложна для одного человека. Примечательна и история Бруно Иксиля, известного по прозвищу Лондонский Кит. Он играл с деривативами, в результате чего его работодатель — банк JPMorgan — потерял два миллиарда долларов. Финансовая корпорация после этого подешевела почти на семь процентов. Как мы видим, работа отдельных людей оказывает существенное влияние на рынок ценных бумаг. Но активность Кервьеля или Иксиля проходила на крупнейших мировых торговых площадках, теперь же инвесторы добиваются всемирной известности на, мягко говоря, второстепенных рынках.

( Читать дальше )

Украла сделку у "Хомяка"...)))

- 25 апреля 2016, 16:19

- |

Смартлабовский танцор снова опубликовал свою «победную» сделку (http://smart-lab.ru/blog/324427.php#comments) и бил себя пяткой в грудь.

( Читать дальше )

#SensorLive - Day271

- 25 апреля 2016, 10:11

- |

Прямая трансляция торговли на сегодня: 25.04.2016

Начало проекта тут.

( Читать дальше )

Алгоритмический подход к созданию стратегий.Часть 3

- 24 апреля 2016, 11:47

- |

Начало здесь.

Это третья часть интервью со старшим менеджером алгоритмических стратегий большого хедж-фонда. В первой части мы обсуждали теоретическую стадию создания алгоритмической стратегии. Во второй части говорили о передаче стратегии «в производство». Это интервью вызвало много вопросов у наших читателей, ответы на которые были выделены в отдельный пост.

1.Как вы отслеживаете и управляете вашими моделями в боевых условиях? Какие дополнительные проверки и процедуры используются?

Я верю в ручное отслеживание прибыли/убытков в качестве инструмента диагностики. Мне нужно знать, каждый день, точный источник моих прибылей/убытков. Что подорожало, что подешевело, насколько и почему. Это дает мне уверенность, что модель работает, как должна, и это действует как система предупреждения плохих новостей.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал

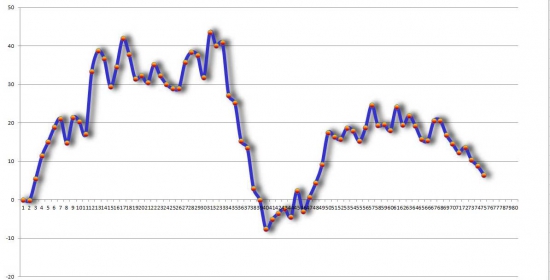

Добрый день, Уважаемые коллеги! Хотел узнать если такие здесь у которых подобные проблемы?! Торгую алгоритмически, но каким-то образом постоянно перескакиваю с одной системы на другую.Причем знаю, что это плохо, но это происходит как-то бессознательно, т.е. торгую себе, торгую и вдруг начинается полоса убытков тут же сажусь за тестирование новых идей, а они всегда появляются в такой момент, и находится супермодель которая на данном участке выдает лучшие показатели.Естественно перехожу на неё, она дает некую прибыль и уходит в полосу убытков, а та старая уже в хорошем плюсе… и так по-кругу.Это не означает, что я не уверен в предыдущей системе, они все в общем прибыльны, но желание улучшить всё портит! Сейчас стараюсь абстрагироваться от рынка, чтобы не было новых идей и желания покуралесить, но с другой стороны отсутствие идей — это застой, а начну копать и опять попаду в ловушку тильта по системам. Вот результат торговли Первого Таджико-российского хедж фонда за 2016 г.по дням.

Добрый день, Уважаемые коллеги! Хотел узнать если такие здесь у которых подобные проблемы?! Торгую алгоритмически, но каким-то образом постоянно перескакиваю с одной системы на другую.Причем знаю, что это плохо, но это происходит как-то бессознательно, т.е. торгую себе, торгую и вдруг начинается полоса убытков тут же сажусь за тестирование новых идей, а они всегда появляются в такой момент, и находится супермодель которая на данном участке выдает лучшие показатели.Естественно перехожу на неё, она дает некую прибыль и уходит в полосу убытков, а та старая уже в хорошем плюсе… и так по-кругу.Это не означает, что я не уверен в предыдущей системе, они все в общем прибыльны, но желание улучшить всё портит! Сейчас стараюсь абстрагироваться от рынка, чтобы не было новых идей и желания покуралесить, но с другой стороны отсутствие идей — это застой, а начну копать и опять попаду в ловушку тильта по системам. Вот результат торговли Первого Таджико-российского хедж фонда за 2016 г.по дням.