алготрейдинг

алготрейдинг - подход к биржевой торговле, основанный на автоматизации торгового процесса при помощи программных алгоритмов и различных аппаратных решений.

Ниже приведены все записи на нашем сайте по теме алготрейдинга.

#SensorLive - Day225

- 18 февраля 2016, 09:56

- |

Прямая трансляция торговли на сегодня: 18.02.2016

Начало проекта тут.

Удачного дня!

- комментировать

- Комментарии ( 0 )

Будни алготрейдера 17022016

- 17 февраля 2016, 22:03

- |

Отвечаю на вопросы:

old school — робот работает через Квик, отправка заявок через текстовые файлы. Код прибл. 4 тыс. строк.

Мощный домашний моноблок справляется с расчетами, ну очень быстро считает. Расчетов много, слишком много, поскольку я в поиске.

Сам акцесс имеет плюсы и минусы, для меня плюсы всегда перевешивали. Простота разработки один из них. Делаешь 2 в 1, потом по мере роста проекта переносишь БД в SQL server. А клиентскую часть разрабатывать легко и удобно. Конечно, это настольный продукт. Что-то отвлекся.

Первую БД писал еще 25 лет назад, это было на БК-шке на бэйсике. первая «БД» представляла собой массив… эх)

графики 3D по простой причине — если несколько инструментов торгуется- а это было-, то самое то, плоские не подходят.

Сегодня U1 в 20-30 подвесила робота, кол-во уровней не хватило расчетных, УД — что скажешь, увеличу. Пришлось закрыть руками.

( Читать дальше )

#SensorLive - Day224

- 17 февраля 2016, 09:56

- |

Прямая трансляция торговли на сегодня: 17.02.2016

Начало проекта тут.

Удачного дня!

Будни алготрейдера

- 16 февраля 2016, 23:55

- |

Стратегии на истории в обычном понимании не тестировал. Тест-онлайн.

U1 — торгует уровни и тренд, и контртренд;

M1 — контртренд экстремумов (учитывая объем), при жестком УД не торгует;

Т1 — контртрэнд от экстремумов токсичности ордеров (учитывая объем);

D1 - вход от плотности. Плотность — относительно большой объем / изм. цены за промежуток времени.

Выходы по тэйк-профитам.

Присутствуют трэйл-стоп-лоссы / тэйк-профиты / временные стоп-лоссы / «эвакуация».

Управление капиталом позже, если МО будет положительным.

Лимиты потерь по стратегиям на день — при превышении блокировка. Журнал сделок с записью «жизни» каждой сделки.

Торговля идет автономно без вмешательства. Единственное правлю параметры входов еще.

Ни одного индикатора общепринятого нет, расчеты SQL по тикам. Индикаторы использую 5 и 15 мин. скользящие расчеты.

( Читать дальше )

АЛГО Как я это вижу II – Начинаем работать с тиками

- 16 февраля 2016, 20:54

- |

Продолжаю серию статей. Начало тут http://smart-lab.ru/blog/310895.php

Итак, у нас имеется история в виде набора упорядоченных по времени тиков, но используем мы только данные цены. Перед началом проведем подготовку данных (как я называю «упаковку тиков»). Например, есть исторический отрезок со следующими данными (окончание сессии от 12.02.2016 по ESH16):

Как мы видим множество соседних тиков, имеют одинаковое значение цены, что создает «избыточность данных». Если мы оставим только те последовательные тики, цена которых отличается от предыдущего, то количество данных ощутимо сократиться:

Это я и называю упаковкой тиков. Но на самом деле такой способ упаковки удобен для дата-майнинга, для симуляции на истории удобен способ «меньшего сжатия», когда мы оставляем только те последовательные тики, цена которых отличается от предыдущих. Или тики, которые по времени отстоят от предыдущего более чем на 1 секунду. Это необходимо при симуляции выставления и исполнения ордеров. И также дает нам биржевое время, с точностью до секунды, для функционирования работа в режиме симуляции по истории. В этом случае картинка будет следующей:

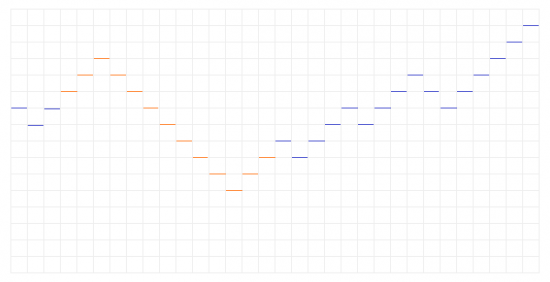

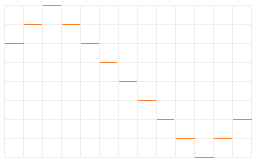

Итак, данные подготовлены и можно приступить к «описанию и поиску простейших паттернов» (этот блок служит для ввода в курс дела, а не отражает практический способ). Например, имеется некоторый паттерн, представленный на следующем рисунке:

Паттерн выделен оранжевым цветом. Какая особенность алгоритма необходима для его выявления? Это то, что он должен искать паттерн при поступлении каждой порции данных. Паттерн может начаться с любого тика, и закончится на любом. Т.е. поиск в данном случае будет представлять «трафарет»:

Подставляемый для каждого тика в последовательности, и при совпадении с которым паттерн считается «опознанным» (Т.е. трафарет как-бы скользящий).

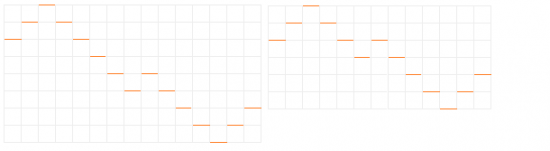

Представленный пример достаточно сильно утрирован, в реальности трафарет не столь «жёсткий» и возможно бы включал в себя и следующие представления:

P.P.S

Формирование следующих статей цикла будет производиться по мере наличия времени и желания ;)

Всем успехов в торговле!

Про алготрейдинг

- 16 февраля 2016, 11:37

- |

#SensorLive - Day223

- 16 февраля 2016, 11:16

- |

Прямая трансляция торговли на сегодня: 16.02.2016

Начало проекта тут.

Удачного дня!

АЛГО Как я это вижу: I “Исходные данные”

- 15 февраля 2016, 18:31

- |

Решил написать цикл статей про алгоритмическую торговлю с моего взгляда и опыта, как я это вижу и применяю, т.е. буду описывать мой субъективный взгляд ;) Начну с самых простых вещей и буду двигаться к более сложным…

P.S. Описание содержит (или отталкивается от) практику торговли фьючерсами на CME

Исходные данные:

Все, что у нас есть это исторические данные, даже наш опыт это тоже «исторические данные» в известном смысле, и будущего не знает никто. Поэтому работаем только от истории. Поступающие в реальном времени данные, тут же становится историческими т.к. уже случились.

Наша задача – найти закономерности на имеющейся истории, дающие статистическое преимущество и эксплуатируя их получать профит. Но сами «закономерности» должны обладать определенными свойствами. Например, любая закономерность должна область определенной степенью «стационарности» (стабильности), что бы она могла дать нам себя поэксплуатировать, (об этом я расскажу в будущих статьях). Еще одно из таких свойств – техническая возможность ее эксплуатировать, но это больше касается HFT, а этот цикл не о высокочастотной торговле.

( Читать дальше )

Сколько зарабатывают арбитражеры?

- 15 февраля 2016, 12:03

- |

Людей в основном интересует доходность.

Отвечая на этот вопрос мы решили выложить результаты некоторых стратегий парного трейдинга с 1.01.2015 по сегодняшний день.

Пара №1 (GAZP/LKOH). Доходность 42% годовых.

Пара №2 (GAZP/ROSN). Доходность 19% годовых.

Пара №3 (ROSN/LKOH). Доходность 37% годовых.

Пара №4 (SBRF/SBPR). Доходность 40% годовых.

При одновременной торговли 4-мя парами просадка по счету достигала 7 процентов, доходность портфеля из 4-х пар за год 34%

#SensorLive - Day222

- 15 февраля 2016, 09:59

- |

Прямая трансляция торговли на сегодня: 15.02.2016

Начало проекта тут.

Удачного дня!

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал