американские акции

CHWY. Chewy - как ведут себя бумаги после отчета.

- 23 марта 2023, 13:00

- |

Акции Chewy (NYSE:CHWY) упали почти на 6% после окончания торгов, несмотря на то, что компания представила результаты четвертого квартала лучше, чем ожидалось. Доход на акцию составил $0,16 и оказался лучше, чем консенсус-прогноз ($0,11).

Выручка выросла на 13,4% в годовом исчислении до $2,71 млрд, превысив консенсус-прогноз в $2,64 млрд. Компания завершила квартал с 20,4 миллионами активных клиентов. Чистые продажи на одного активного клиента выросли на 15,1% по сравнению с прошлым годом и составили 495 долларов.

Кроме того, продажи через систему Autoship выросли на 17,5% по сравнению с прошлым годом и составили 73,3% от чистых продаж компании в четвертом квартале, что на 260 базисных пунктов больше, чем в предыдущем году.

Валовая маржа в четвертом квартале увеличилась на 270 базисных пунктов до 28,1%, что было обусловлено благоприятными ценовыми показателями по сравнению с 4/21 кварталом и, в меньшей степени, продолжающейся трансформацией цепочки поставок компании.

«Результаты четвертого квартала и всего 2022 финансового года завершают невероятный год. На фоне быстро меняющейся операционной и экономической ситуации компания Chewy продемонстрировала рекордно высокий доход, прибыльность и свободный денежный поток», — сказал Сумит Сингх, генеральный директор Chewy.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Год без иностранных акций, что новенького у них там?

- 05 марта 2023, 14:39

- |

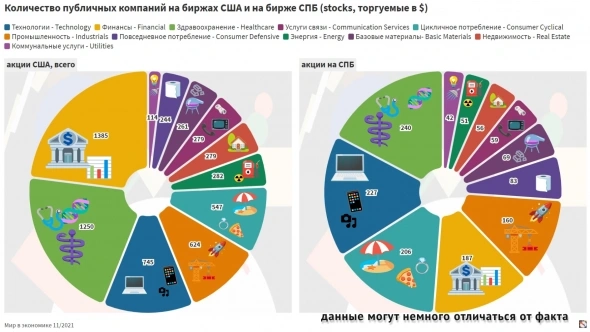

2017-02.2022 я покупал и продавал акции на СПБ, постигал мировую экономику и разбирался в 11 секторах и десятках отраслях экономики. Да, биржа СПБ открыла Мир для многих. Мир, где можно инвестировать во что-то кроме сектора энергия и базовые материалы.

Важно отметить, что на биржах США торговались и наши акции: Яндекс, HH.ru, Мечел и др. Это я к тому, что ниже об акциях, торгуемых на биржах США, но не из США:

Впервые за год посмотрел котировки китайский компаний (весь 2021й пытался заработать на коротких позициях в них (не особо успешно).

а Алибаба, оказывается, так и продолжает терять в капе. За год -17%, $90 за акцию.

Baidu -9%, JD.com -35%...

зато, новое для меня имя PDD Holdings +65% за год. электронная коммерция-маркетплейс.

( Читать дальше )

Дефолт США с точки зрения российского инвестора

- 21 февраля 2023, 17:46

- |

Что с потолком госдолга США

Если верить цифрам, которые приводит профильное управление (а оно обычно вне политики и просто выдает оценки), то дефицит бюджета не удастся покрыть вне зависимости от того, договорятся две партии или нет. И это плохой для США сигнал.

Потолок был достигнут еще в январе ($31,4 трлн). Сейчас расходы Минфина США удается покрыть за счет экстренным мер. По факту они берут остатки на счетах, которые не должны были быть востребованы до осени, и перебрасывают на более экстренные нужды.

В Конгрессе идет борьба между республиканцами, которые блокируют поднятие потолка (они требуют резать расходы), и демократами (они пугают дефолтом, но резать не хотят). Интрига в том, на какой сумме сойдутся. По оценке бюджетного управления, это уже не так важно: неплатежи все равно будут, а это грозит техническим дефолтом.

Чем технический дефолт отличается от обычного

( Читать дальше )

На чем зарабатывают квалы: растущие акции с высокими оборотами

- 20 февраля 2023, 16:38

- |

Пробивают годовые максимумы

Среди акций, доступных в России, есть примеры роста объема сделок за месяц до 1000%, но в большинстве это малоликвидные истории. Если брать только фишки из топ-100 популярных, то попадаются с ростом оборота на 200-500% (в 3-6 раз).

В большинстве это как раз растущие истории, то есть инвесторы РФ активнее всего скупают иностранные бумаги, которые показывают опережающую динамику, поддерживая тем самым глобальный тренд. У некоторых ликвидных фишек рост превышает 100%.

Особенно интересны случаи похода на годовые максимумы. Они встречаются как среди больших индексов (например, сегодня ETF на Францию EWQ обновил свой 12-месячный пик), так и в отдельных фишках США (набирается около сотни бумаг). Это подтверждает, что рынки сейчас в режиме «больше риска» (risk on).

Пройдемся по самому топу иностранных акций, торгуемых на СПБ Бирже, чтобы отобрать самые ликвидные, с хорошей динамикой и главное — находятся в фокусе у российских инвесторов (показывают рост объемов именно в России).

Топ-10 по динамике и объему

( Читать дальше )

❗️❗️Главный бенефициар эмбарго на российскую нефть - Chevron Corporation! Обзор компании, перспективы и риски

- 19 января 2023, 14:15

- |

Уоррен Баффет, которого называют «Оракул из Омахи» докупает акции Chevron Corporation от квартала к кварталу. Компания уже занимает третье место в его портфеле. Как думаете, знает ли Баффет что-то особенное? Или просто ставит на нефть?

Финансовый директор Chevron заявил: «Мы думаем, что сможем всё это — и увеличивать дивиденды, производить традиционную и новую энергию, выплачивать долги и выкупать обратно свои акции.»

К одному из главных плюсов - компания увеличила предельную сумму байбэка(обратного выкупа акций) на 15млрд в год. Это очень большая сумма, которая к 2026 году может составить до 25% выкупленных акций.

( Читать дальше )

Американский рынок ждет катастрофа?

- 12 января 2023, 10:55

- |

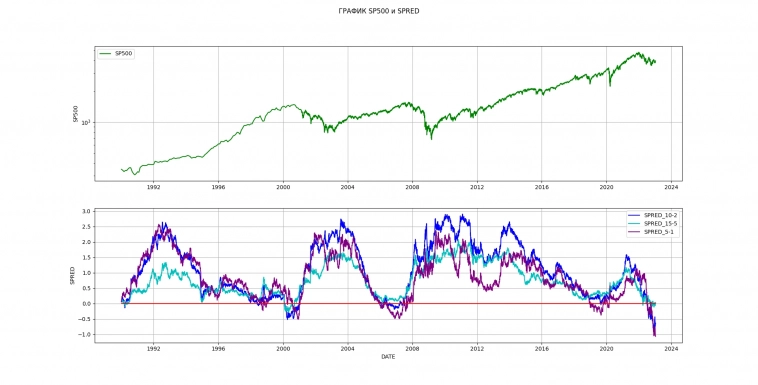

Судя по графикам спредов доходностей американских государственных облигаций, которые как я (и многие другие исследователи) писал, обычно являются предиктивными индикаторами падения американского рынка, нас ждет очень серьезная посадка! И вероятность пройти «на тоненького» тает на глазах. Похоже никто не ожидал, что инверсия кривой доходности может оказаться настолько большой.

Напомню, что рынок начинал падать, когда происходило восстановление нормально вида кривой доходности, но пока мы только движемся вниз. И есть все основания полагать, что чем больше мы уйдем вниз, тем существенней будет посадка в американских акциях. Видя это, начинаешь верить в прогноз Бьюрри в 1860.

Кстати об уменьшении вероятности проскочить рецессию или обойтись малой кровью отлично говорил Нуриэль Рубини, прозванный доктор DOOM, еще в мае 2022. И в качестве причин таких оценок он называл не только СВО, или ковидные ограничения Китая в то время. Там есть более долгосрочные и значимые тенденции.

❗️Обзор главного бенефициара отказа от российского газа - Exxon Mobil Corporation❗️

- 11 января 2023, 13:02

- |

Сегодня на обзоре именно та компания, которая отбирает хлеб Газпрома — #XOM

Сегодня на обзоре именно та компания, которая отбирает хлеб Газпрома — #XOM

👆🏻Помимо Новатэка, конечно. Но его полный обзор я выложил два дня назад, ссылки на свежие обзоры оставлю в комментариях.

Exxon Mobil Corporation — американская компания, одна из крупнейших нефтяных компаний в мире по размеру рыночной капитализации. Основные запасы нефти находятся в Азии и США, природного газа — в США, Австралии, Азии и Европе. Дивидендный аристократ, выплачивает дивиденды с 1911 г.

( Читать дальше )

Записки инвестора. Что держать в фокусе

- 23 декабря 2022, 16:16

- |

Выделяем важные события и факторы, которые могут повлиять на рынок акций.

• NEW! Прошедшее ослабление рубля — драйвер для акций экспортеров

Важность: высокая

В декабре дисконт российской нефти Urals к Brent продолжил расти из-за эмбарго ЕС и потолка цен. Экспортная выручка от нефти может сократиться. Это уже привело к росту курса USD/RUB выше 65 и позитивно для акций не нефтяных экспортеров. В первую очередь можно выделить положительное влияние на НОВАТЭК, РУСАЛ, En+, ФосАгро, НКНХ, Сегежа и производителей стали.

( Читать дальше )

markets report 13/12/22

- 13 декабря 2022, 09:08

- |

Всем вторник! Выпуск 225

В преддверии важных ключевых событий этой недели а именно CPI (потребительская инфляция которая всех пугает выйдет сегодня) и ставка ФРС (которая пугает всех еще сильней выйдет завтра) инвесторы разделись во мнении. Розничные инвесторы или отважные хомяки считают, что нужно держать LONG ибо после 2х этих событий будет резкий рост американских акций. Профучастники же наоборот рекомендуют держать шорт, ибо ожидают дальнейшего снижения. Эксперты же добавляют, что подобное разногласие идет целый год и оно не сильно удивительно, ибо частники больше настроены откупать дно, в надежде что это оно и есть, а сейчас конкретно очень хотят крисмас ралли. Профики же больше смотрят общую фундаментальную картину и понимают, что когда так лютует ФРС и ставка рекордно повышается ждать роста акций не приходится. Я же не исключаю предновогодней радости, особенно если инфляция всех порадует и реально существенно снизится. И думаю, рынки ниже еще сходят, но этом может произойти уже в следующем году.

( Читать дальше )

Посмотрел на график S&P 500 и желания покупать американские бумаги нет.

- 24 ноября 2022, 16:22

- |

Считаю, что американский фондовый рынок с высокой вероятностью может пойти ниже!

Причины:

1) S&P500 с начала 2022 года сформировал нисходящий канал, образовав сильнейшие уровни поддержки и сопротивления. На данный момент индекс уперся ровно в ЕМА 200 на 1д и трендовый уровень, который не могли пробить целый год.

2) Оставили 2 больших ГЭПа от 10.11 и 17.10, как правило такие разрывы закрываются, цена к ним возвращается. Рано или поздно, но это случается.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал