американский рынок

Option Play. компания Arista Networks, Inc. (ANET)

- 05 февраля 2019, 23:46

- |

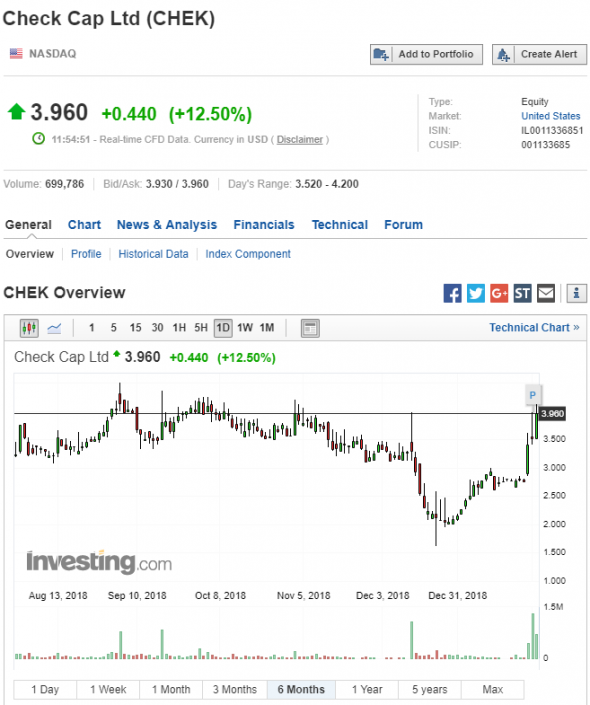

сегодня после закрытие Маркета, компания Arista Networks, Inc. (ANET) публикует финансовый отчет за 4 квартал 2018 года. это компания мне давно нравится мне нравится финансовые показатели а также Мне очень нравится бизнес-модель у этой компании.

это компания принадлежит технологическому сектору. давно хотел инвестировать деньги long-term, но оказалось не поймал на приемлемом цене. сегодня открыл Earnings Play. купил Call опционы на Strike 230. за контракт заплатил $1,25. это рискованная позиция поскольку это Earnings Play. да всё-таки Для меня игра стоит свеч.

все мои открытые сделки Вы можете посмотреть кликнув здесь.

в этом файле также есть мои сделки на акциях И кстати этот файл интерактивный файл в нём котировки идут от Google Finance когда бы вы не открыли этот файл в нём Информация будет новейшим.

- комментировать

- ★1

- Комментарии ( 2 )

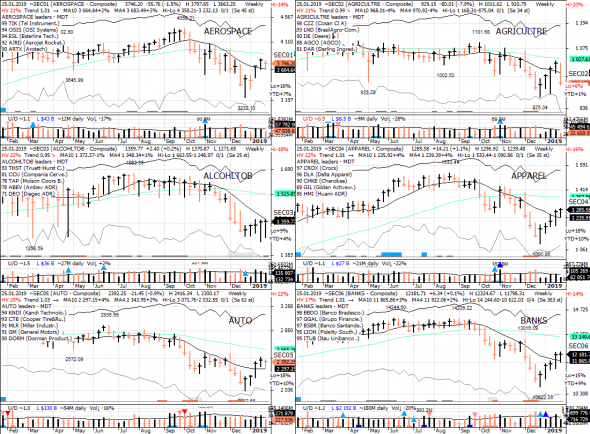

S&P 500 под капотом - секторы США в картинках 01.02.19

- 03 февраля 2019, 23:40

- |

- uptrend 1

- downtrend 1

- sideways 31

- отчётные (как сказал Г.Калтбаум «crappy earnings bought up!»)

- «лидеры» с недавнего перепроданного дна странного вида баз. Это выглядит как несколько вытрясок на дне в виде пилы, пробой 50МА на объёме, и дальнейшее ралли на слабом объёме.

- отстающий мусор с давнишнего дна

Чтобы лучше рассмотреть, щелкайте каждую серию из 6 картинок по отдельности. Композиты построены по разбивке на секторы IBD.

Графиков секторов 33, в конце добавлены ещё 3 графика, чтобы место не пропадало зря — Nasdaq composite, NYSE composite, Russell 2000.

( Читать дальше )

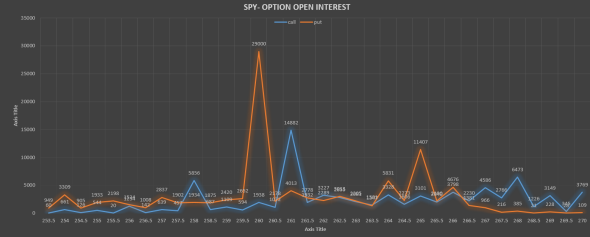

открытый интерес на SPY. 28 января

- 28 января 2019, 14:55

- |

вот так выглядит открытый интерес на SPY expiration 28 января.

желтое диаграмма показывает открытые интересы PUT контрактов по страйкам, а голубая диаграмма показывает тоже самое информацию только на стороне CALL опционов. цена на этот момент премаркет, находится на уровне 264.30 очень близко уровне 264 где вы видите сами болшой открытый интерес пут обционов. думаю что маркетмейкеры будут защищать Этот уровень и после открытия Маркета они начнут покупать SPY с большими лотами чтобы цену отодвинуть наверх подальше от этой уровни. учтите что, Маркет мейкером не выгоден чтобы цена зафиксировалась ниже уровне 264, если это случится и цена за фиксируется ниже уровня 264. А это означает что медведи будут атаковать на рынок, то Маркет мейкером остаётся хеджировать. напомню что Маркет мейкеры держат на этот уровень short Put позиции, и эту позицию можно хеджировать с помощью взятием шорт позиции на базовый актив, в этом случае на Spy, большими лотами. тогда Spy и весь Маркет пойдут гораздо ниже, поскольку Spy является ETF S&P 500. при открытии торговой сессии надо подождать и смотреть 15-20 минут, как будет действовать рынок в целом и Медведи.

( Читать дальше )

Демократия в огне!

- 28 января 2019, 04:26

- |

Аналитики подчеркнули, что в последние годы неоднократно акцентировали внимание на неудовлетворительных результатах этой работы «в таких стратегически важных зонах, как Египет и Россия». В документе не приводятся конкретные причины неудачи, поскольку для их выявления нужно проводить специальное исследование.

«Поддержка Западом групп гражданского общества, стоявших за „цветными революциями“ в Грузии, Киргизии и на Украине, привела к тому, что Россия стала противодействовать попыткам „распространения демократии“, — отмечается в докладе.

При этом Россия по итогам 2018 года оказалась первой по объему средств, выделенных американским „Национальным фондом в поддержку демократии“ (NED), деятельность которого признана нежелательной в РФ с 2015 года. Размер грантовой программы составил $6,3 млн, на втором месте Куба ($5,8 млн), на третьем — Китай ($5,7 млн).

( Читать дальше )

S&P 500 под капотом - секторы США в картинках 25.01.19

- 27 января 2019, 17:15

- |

- uptrend 1

- downtrend 3

- sideways 29

Перекупленность немного снизилась, но всё равно остаётся высокой.

Сомнительного вида разворотных сетапов с промежуточного дна стало больше,

движение локализовано в мусоре со дна и в районе падающих 50МА.

Чтобы лучше рассмотреть, щелкайте каждую серию из 6 картинок по отдельности. Композиты построены по разбивке на секторы IBD.

Графиков секторов 33, в конце добавлены ещё 3 графика, чтобы место не пропадало зря — Nasdaq composite, NYSE composite, Russell 2000.

Краткое руководство по использованию графиков

Краткое руководство по использованию таблиц

( Читать дальше )

Фокусные расстояния и "теория тараканов"

- 27 января 2019, 13:17

- |

Tesla – «бах»! Apple – «бах»! Этот звук, который вы слышите на фоне рыночных потрясений, — это будущее, пронизывающее прошлое, как вопль конденсатора Doc’s DeLorean. Уолл-стрит давно усовершенствовала этот вид путешествий во времени: успешное инвестирование в основном сводится к тому, чтобы заглянуть в будущее и решить, какие суммы вы готовы платить за него сегодня. Но как инвесторы знают, где искать?

Стокпикеры Уолл-стрит, в том числе и я, всегда относились к инвесторам в облигации как к автоматам по продаже содовой. Их бизнес прост. Облигации имеют номинальную стоимость, дату погашения и купон. Это все. Остальное – математика, например продолжительности Маколея, то есть, попросту говоря, сколько времени вам нужно для того, чтобы окупить вложения. Инвесторы просто угадывают будущие процентные ставки и риск дефолта. Насколько это сложно?

Если бы это было так просто для акций. На самом базовом уровне стоимость компании — это сумма всей ее будущей прибыли, дисконтированной до сегодняшнего дня. Но сложно определить это значение, потому что все переменные являются слишком слабыми: заработок, темп роста и теоретическая ставка дисконтирования. Будущие доходы находятся в прихоти менеджмента, рост зависит от тенденций в экономике и отрасли, а ставка дисконтирования основана на инфляции и этой нечеткой вещи, называемой риском. Другими словами, каждый элемент фигуры, который входит в стоимость акций неуловим. Вот почему акции растут и падают с каждой минутой. Каким образом уловить правильные оттенки в этой палитре цветов?

( Читать дальше )

Коллеги, где можно взять за адекватную стоимость исторические дневки опционов на американские акции?

- 24 января 2019, 08:26

- |

открытый интерес на SPY 22/01/2019

- 22 января 2019, 22:38

- |

сегодня 22 января открытый интерес на опцион контрактах на SPY выглядел вот так. Посмотрите картинку.

большой открытый интерес на PUT опционов намечается на уровне 260. там интерес 29000 контрактов (жёлтая диаграмма). на стороне колов не так уж большой но существенный открыть интерес на уровне 261. там открытый интерес около 15.000 контрактов. (синяя диаграмма)

сегодня, при открытии рынка, при открытии торговой сессии, даже премаркет, Spy находилась на уровне 264.50. а также большой открытый интерес PUT контрактов намечается на уровне 265. Это примерно тот уровень, Где сегодня открылась Spy.

исходя из этой информации сегодня утром, важным уровнем считалось 265. для Маркет мейкеров Этот уровень был важным уровнем. У меня сегодня был следующий сценарий действия. если после открытия рынка, через некоторое время быки смогут перетащить цену Spy выше уровня 265 и там цена закрепится, то было большое вероятно что SPY пойдёт ещё наверх ближе уровня 268. если более активными станут медведи Spy не сможет перешагнуть уровень 265, то он обязательно пойдет вниз до уровня 260. при закрытии Я жду что SPY закроется между уровнями 260 и 261 потому что, это тот уровень где все контракты которых вы видите в виде открытих интересов, потеряют стоимость. поскольку экспирация у этих контрактов До конца дня. их стоимость сожрет THETA.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал