SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

банк Санкт-Петербург

Привлечению интереса инвесторов к акциям банка Санкт-Петербург мешают низкая ликвидность и дивидендная доходность - Атон

- 28 августа 2019, 15:04

- |

Банк Санкт-Петербург: результаты за 2К19 по МСФО

Чистая прибыль банка за 2К19 сократилась на 14% г/г до 2.2 млрд руб. (это на 10% выше консенсус-прогноза), что подразумевает ROE в размере 11.5%. Чистый процентный доход (NII) вырос на 1.2% до 5.3 млрд руб. (консенсус-прогноз по данным Интерфакса составлял 5.6 млрд руб.), что соответствует чистой процентной марже 3.5% (против 3.7% во 2К18). Чистый комиссионный доход резко повысился на 40% до 1.9 млрд руб. — отчасти сказался эффект низкой базы сравнения в сочетании с хорошим ростом в сегментах пластиковых карт и расчетов. Чистый доход от торговых операций составил 459 млн руб. С начала года валовые кредиты уменьшились на 2.6%, депозиты — на 3.6%. Резервы сократились на 23% г/г до 1.5 млрд руб., подразумевая стоимость риска — 1.9%. Норматив достаточности капитала Н1.0 по РСБУ на хорошем уровне 14.8%. Банк подтвердил прогноз рентабельности капитала за 2019 г. на уровне 12-14%. Долгосрочная стратегия предусматривает сохранение коэффициента дивидендных выплат на уровне 20% чистой прибыли по МСФО. Планируется погасить казначейские акции. Целевой уровень Н1.0 — не ниже 11.2%.

( Читать дальше )

Чистая прибыль банка за 2К19 сократилась на 14% г/г до 2.2 млрд руб. (это на 10% выше консенсус-прогноза), что подразумевает ROE в размере 11.5%. Чистый процентный доход (NII) вырос на 1.2% до 5.3 млрд руб. (консенсус-прогноз по данным Интерфакса составлял 5.6 млрд руб.), что соответствует чистой процентной марже 3.5% (против 3.7% во 2К18). Чистый комиссионный доход резко повысился на 40% до 1.9 млрд руб. — отчасти сказался эффект низкой базы сравнения в сочетании с хорошим ростом в сегментах пластиковых карт и расчетов. Чистый доход от торговых операций составил 459 млн руб. С начала года валовые кредиты уменьшились на 2.6%, депозиты — на 3.6%. Резервы сократились на 23% г/г до 1.5 млрд руб., подразумевая стоимость риска — 1.9%. Норматив достаточности капитала Н1.0 по РСБУ на хорошем уровне 14.8%. Банк подтвердил прогноз рентабельности капитала за 2019 г. на уровне 12-14%. Долгосрочная стратегия предусматривает сохранение коэффициента дивидендных выплат на уровне 20% чистой прибыли по МСФО. Планируется погасить казначейские акции. Целевой уровень Н1.0 — не ниже 11.2%.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Банк «Санкт-Петербург» МСФО 1пг2019 Комиссии северные

- 27 августа 2019, 20:43

- |

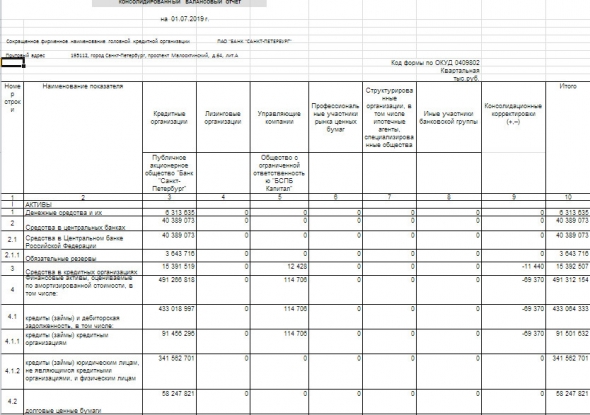

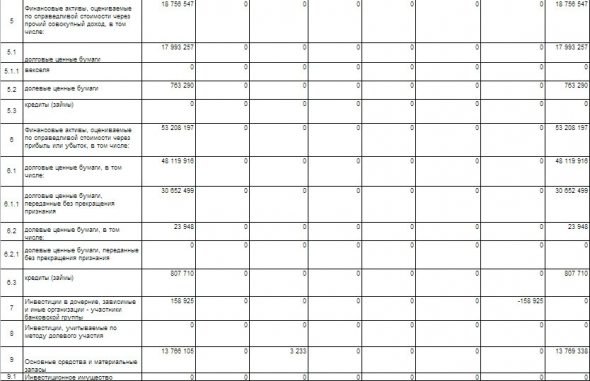

МСФО 1пг2019

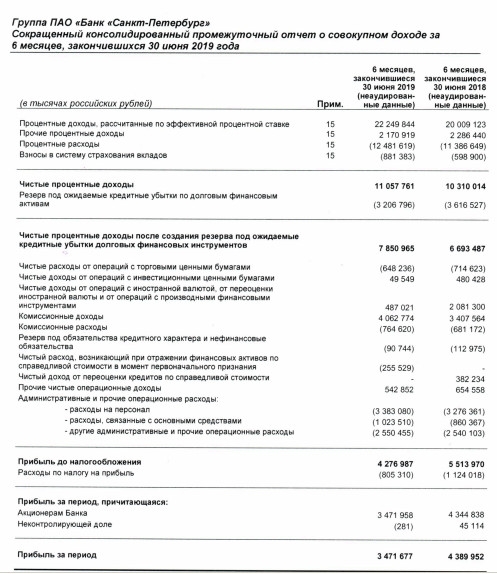

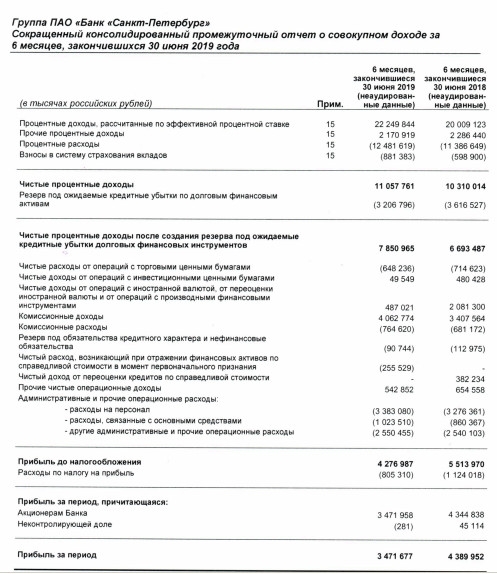

Прибыль упала на 22,4% до 3,471 млрд руб.

Прибыль на акцию упала до 7,12р на 18% (год назад 8,69р).

Ну что же, за 1пг2019 заработали 1,424р дивидендов.

Главный результат полугодия — рост комиссионных доходов +21%!

Летом 2019 года повысили рейтинги Банка:

Fitch до ‘BB’ с ‘BB-‘

Moody's до Ba3 с B1

АКРА до A (RU) с A- (RU)

А ещебанк спишет купленные 12 млн. акций в рамках BUY BACK. Срок для подачи заявлений о продаже акций Банка по цене приобретения одной акции 53,5 руб.: с 6 сентября 2019 года по 7 октября 2019 года.

Если и покупать то по 46 р, но могут и раскачать котировку, выдергивая правильные цитаты из отчета, до 54 руб :)

Прибыль упала на 22,4% до 3,471 млрд руб.

Прибыль на акцию упала до 7,12р на 18% (год назад 8,69р).

Ну что же, за 1пг2019 заработали 1,424р дивидендов.

Главный результат полугодия — рост комиссионных доходов +21%!

Летом 2019 года повысили рейтинги Банка:

Fitch до ‘BB’ с ‘BB-‘

Moody's до Ba3 с B1

АКРА до A (RU) с A- (RU)

А ещебанк спишет купленные 12 млн. акций в рамках BUY BACK. Срок для подачи заявлений о продаже акций Банка по цене приобретения одной акции 53,5 руб.: с 6 сентября 2019 года по 7 октября 2019 года.

Если и покупать то по 46 р, но могут и раскачать котировку, выдергивая правильные цитаты из отчета, до 54 руб :)

Банк Санкт-Петербург - продолжит платить дивиденды из расчета не менее 20% от прибыли по МСФО, не планирует допэмиссию

- 27 августа 2019, 11:33

- |

Банк «Санкт-Петербург» сохраняет планы по выплате дивидендов в соответствии с дивидендной политикой — не менее 20% от чистой прибыли по МСФО.

«Согласно дивидендной политике, банк намерен выплатить дивиденды в размере не менее 20% от чистой прибыли по МСФО»,

Банк «Санкт-Петербург» не планирует дополнительной эмиссии акций, приобретенные в рамках обратного выкупа акции намерен списать.

«Планов по выпуску акций нет… Банк намерен списать приобретенные акции»,

источник

«Согласно дивидендной политике, банк намерен выплатить дивиденды в размере не менее 20% от чистой прибыли по МСФО»,

Банк «Санкт-Петербург» не планирует дополнительной эмиссии акций, приобретенные в рамках обратного выкупа акции намерен списать.

«Планов по выпуску акций нет… Банк намерен списать приобретенные акции»,

источник

Банк Санкт-Петербург - чистая прибыль по МСФО в I полугодии упала на 21%, до 3,5 млрд руб

- 27 августа 2019, 10:20

- |

Чистая прибыль банка "Санкт-Петербург" по МСФО в первом полугодии 2019 года снизилась на 20,9% по сравнению с аналогичным периодом прошлого года, до 3,5 миллиарда рублей.

При этом рентабельность капитала (ROАE) за январь-июнь составила 9,2% против 12,4% в первом полугодии 2018 года. Чистый процентный доход составил 11,1 миллиарда рублей, увеличившись на 7,3% по сравнению с первым полугодием 2018 года.

релиз

При этом рентабельность капитала (ROАE) за январь-июнь составила 9,2% против 12,4% в первом полугодии 2018 года. Чистый процентный доход составил 11,1 миллиарда рублей, увеличившись на 7,3% по сравнению с первым полугодием 2018 года.

- Выручка основного бизнеса за 1 полугодие 2019 года выросла на 14.0% и составила 14.7 млрд рублей;

- Чистый комиссионный доход за 1 полугодие 2019 года составил 3.3 млрд рублей (+21.0% по сравнению с

1 полугодием 2018 года);

- Розничный кредитный портфель вырос с начала 2019 года на 11.4% и составил 94.0 млрд рублей.

релиз

Акции Банка Санкт-Петербург поддержат планы по повышению корпоративного кредитования - Альфа-Банк

- 26 августа 2019, 17:42

- |

Банк «Санкт-Петербург» (ВЫШЕ РЫНКА) завтра представит финансовые результаты за 2К19 по МСФО и проведет телефонную конференцию. По нашему прогнозу, прибыль улучшится в квартальном сопоставлении на фоне восстановления торгового дохода и ускорения роста комиссионного дохода.

Чистая процентная маржа, вероятно, будет находиться под давлением в связи с ростом стоимости фондирования в 2К19, хотя мы считаем, что тренд восстановится в ближайшие кварталы, так как процентные ставки снижаются. Акции торгуются по коэффициенту P/BV на уровне 0,3x, а по коэффициенту P/E 2019П на уровне 2,7x, что предусматривает дисконт 12-13% к средним показателям за два года. Предстоящий обратный выкуп (с премией 8% к текущей цене на рынке) является краткосрочным фактором поддержки акций банка.

Прогноз результатов за 2К19 по МСФО: Мы ожидаем, что чистый процентный доход за 2К19 не изменится г/г и составит 5,2 млрд руб. (а чистая процентная маржа снизится на 0,15 п. п. до 3,5%), главным образом, на фоне повышение стоимости фондирования в 2К19 (которая, как мы ожидаем, снизится в ближайшие кварталы). Этот факт, тем не менее, будет нейтрализован ростом комиссионного дохода на 26% г/г (исходя их отчетности по РБСУ).

( Читать дальше )

Чистая процентная маржа, вероятно, будет находиться под давлением в связи с ростом стоимости фондирования в 2К19, хотя мы считаем, что тренд восстановится в ближайшие кварталы, так как процентные ставки снижаются. Акции торгуются по коэффициенту P/BV на уровне 0,3x, а по коэффициенту P/E 2019П на уровне 2,7x, что предусматривает дисконт 12-13% к средним показателям за два года. Предстоящий обратный выкуп (с премией 8% к текущей цене на рынке) является краткосрочным фактором поддержки акций банка.

Планы банка ускорить рост корпоративного кредитования – еще один катализатор роста, хотя, вероятно, потребуется время, чтобы ROE способствовало увеличению стоимости банка.Альфа-Банк

Прогноз результатов за 2К19 по МСФО: Мы ожидаем, что чистый процентный доход за 2К19 не изменится г/г и составит 5,2 млрд руб. (а чистая процентная маржа снизится на 0,15 п. п. до 3,5%), главным образом, на фоне повышение стоимости фондирования в 2К19 (которая, как мы ожидаем, снизится в ближайшие кварталы). Этот факт, тем не менее, будет нейтрализован ростом комиссионного дохода на 26% г/г (исходя их отчетности по РБСУ).

( Читать дальше )

Buyback банка Санкт-Петербург позитивен для его акций - Альфа-Банк

- 01 августа 2019, 18:54

- |

Наблюдательный совет банка Санкт-Петербург одобрил обратный выкуп 12 млн акций по цене 53,5 руб. за акцию. Общая сумма обратного выкупа в размере 642 млн руб. (примерно $10 млн) соответствует 2,5% рыночной капитализации банка. Это в целом столько же, сколько было выкуплено в прошлом году. Цена предполагает премию примерно 4% к цене закрытия вторника. Срок для подачи заявлений о продаже акций – с 6 сентября по 7 октября 2019 г.

«Альфа-Банк»

Мы считаем новость позитивной в краткосрочной перспективе для акций банка, так как она показывает, что банк нацелен на возврат избыточного капитала акционерам… У банка очень высокий коэффициент достаточности капитала – N1.2 на уровне 10,4% сильно превышает ориентир менеджмента 9,75%. Ранее, в конце мая 2019 г., менеджмент заявил, что планирует направить часть капитала на наращивание корпоративного кредитования, таким образом, отложив решение об обратном выкупе. Это, в свою очередь, вызвало опасения инвесторов, так как пока неясно, насколько этот рост транслируется в рост ROE банка (тогда как ROE банка в целом относительно невысокий – 12-13%).Кипнис Евгений

… но не решает проблемы навеса акций. Этот выкуп, судя по вcему, станет еще одним выкупом на pro-rata основе, который позволит каждому инвестору лишь частично сократить свою позицию. Предыдущий обратный выкуп банка был переподписан в 8 раз; было выкуплено примерно 97 млн акций, что соответствовало 56% акций в свободном обращении банка.

«Альфа-Банк»

Банк Санкт-Петербург - выкуп акций снизит ликвидность - Атон

- 01 августа 2019, 15:10

- |

Банк Санкт-Петербург объявил о выкупе 12 млн акций

Наблюдательный совет Банка Санкт-Петербург одобрил выкуп 12 млн акций (2.4% от общего количества) по 53,5 руб за штуку. Предложения должны быть представлены с 6 сентября по 7 октября 2019 года. Решение было принято с целью повышения цены акций банка. В общей сложности банк потратит на выкуп 642 млн руб.

Наблюдательный совет Банка Санкт-Петербург одобрил выкуп 12 млн акций (2.4% от общего количества) по 53,5 руб за штуку. Предложения должны быть представлены с 6 сентября по 7 октября 2019 года. Решение было принято с целью повышения цены акций банка. В общей сложности банк потратит на выкуп 642 млн руб.

Цена выкупа предполагает премию в размере 4% к цене закрытия 30 июля. Хотя обратный выкуп будет поддерживать динамику котировок акций, с другой стороны, это приведет к снижению уже ограниченной ликвидности.Атон

Банк Санкт-Петербург - выкупит 12 млн обыкновенных акций по цене 53,5 руб за штуку

- 31 июля 2019, 17:15

- |

Банк "Санкт-Петербург" выкупит 12 миллионов своих обыкновенных акций по цене 53,5 рубля за штуку

«31 июля 2019 года состоялось очередное заседание наблюдательного совета банка „Санкт-Петербург“, на котором было принято решение о приобретении размещенных обыкновенных именных бездокументарных акций банка в количестве 12 миллионов штук по цене приобретения одной акции 53,5 рубля»

Срок для подачи заявлений о продаже акций — с 6 сентября по 7 октября 2019 года.

релиз

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал