банк санкт-петербург

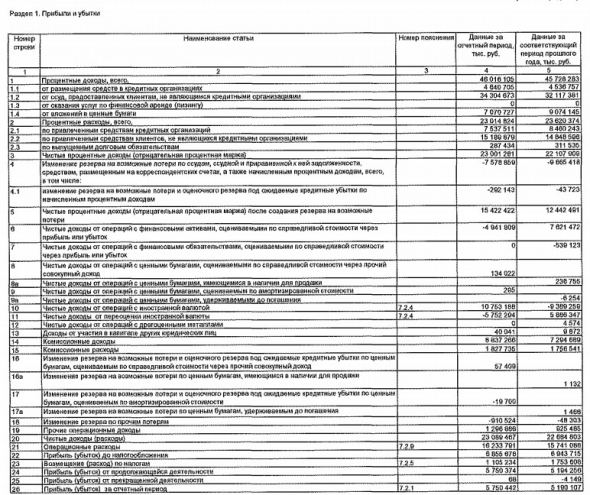

Банк Санкт-Петербург - прибыль по итогам 2019 года по РСБУ +11%

- 26 марта 2020, 10:23

- |

- комментировать

- Комментарии ( 0 )

В краткосрочной перспективе нет потенциала для роста дивидендов Банка Санкт Петербург - Альфа-Банк

- 13 марта 2020, 16:06

- |

Банк частично использовал свою накопленную ликвидность в 2019 г., что привело к сильной динамике чистого процентного дохода. В то же время убыток по операциям на финансовых рынках негативно повлиял на рентабельность банка, нейтрализуя позитивные тренды основного бизнеса. По прогнозу банка, дивиденды составят 3,3 руб. на акцию при дивидендной доходности на уровне 7,2%.

В краткосрочной перспективе мы не видим потенциала роста выплат акционерам, так как приоритетом для банка сейчас является рост объемов бизнеса, что требует капитала. Мы считаем, что существует риск реализации амбициозных планов банка по росту корпоративного бизнеса. В то же время мы считаем, что текущая волатильность на рынке предоставляет банку возможность улучшить динамику бизнеса по торговым операциям в 2020 г. Акции торгуются по низким коэффициентам 0,26x P/BV и 2,4x P/E 2020П (с дисконтом 19-13% к средним мультипликаторам за последние два года), однако для повышения о остается крайне волатильной.Кипнис Евгений

( Читать дальше )

Фундаментальные параметры бизнеса Банка Санкт-Петербург улучшаются - Sberbank CIB

- 13 марта 2020, 13:48

- |

За квартал прибыль была приличной, но за весь год — довольно разочаровывающей: чистая прибыль в 2019 году оказалась на 12% ниже показателя 2018 года вследствие убытков от торговых операций.

Из плюсов отметим, что фундаментальные параметры бизнеса улучшаются, ликвидность баланса банка выглядит значительной. В последние годы банк уменьшил концентрацию кредитов (ранее негативно влиявшую на его показатели в периоды спада) и у него очень небольшая открытая валютная позиция, хотя в сложившихся обстоятельствах перспективы на текущий год очевидно неясны, к тому же ликвидность акций банка очень низкая. Акции котируются с коэффициентами «цена/капитал 2019о» 0,3 и «цена/прибыль 2020о» 2,5.Кили Эндрю

Sberbank CIB

Прибыль. В 4К19 чистая прибыль составила 2,4 млрд руб., что на 19% выше уровня предыдущего квартала, но на 6% ниже показателя 4К18, при доходе на капитал 12%. Прибыль за весь 2019 год достигла 7,9 млрд руб., снизившись на 12% с уровней 2018 года, при доходе на капитал 10%.

( Читать дальше )

Банк Санкт-Петербург - прибыль по итогам 2019 года по МСФО составила 7.9 млрд рублей, -11,5%

- 12 марта 2020, 10:10

- |

Банк «Санкт-Петербург» подвел итоги работы за 2019 год по международным стандартам финансовой отчетности (МСФО). Ключевые показатели, согласно данным Консолидированной отчетности по МСФО:

- Корпоративный кредитный портфель вырос с начала года на 4.5% и составил 298.5 млрд рублей (+3.4% за 4 квартал 2019 года).

- Чистый комиссионный доход за 2019 год составил 6.8 млрд рублей, что выше результата за 2018 год на 28.9%, в том числе 2.0 млрд рублей за 4 квартал 2019 года (+31.3% по сравнению с 4 кварталом 2018 года);

- Выручка основного бизнеса за 2019 год составила 30.5 млрд рублей, что выше результата за 2018 год на 13.6%, в том числе 8.4 млрд рублей за 4 квартал 2019 года (+15.1% по сравнению с 4 кварталом 2018 года);

- Прибыль Банка за 4-ый квартал составила 2.4 млрд рублей, что соответствует рентабельности капитала за 4К 2019 года в 12.0%

Убыток от операций на финансовых рынках

( Читать дальше )

На фоне торгового убытка чистая прибыль Банка Санкт-Петербург может снизиться на 17% - Альфа-Банк

- 11 марта 2020, 17:01

- |

Мы ожидаем, что сильные тренды в части основного дохода будут нейтрализованы негативным результатом по строке торговый доход/убыток, что приведет к снижению чистой прибыли на 17% г/г по итогам 2019 г. при ROAE 9,5%. Банк, вероятно, объявит о дивидендных выплатах в размере 20% чистой прибыли (при дивидендной доходности на уровне 6,2%), что соответствует дивидендной политике банка, тогда как дальнейший потенциал роста коэффициента дивидендных выплат ограничен в связи с планами роста бизнеса на 2020 г. Акции торгуются по низким мультипликаторам 0,28x P/BV и 2,6x P/E 2020П (с дисконтом 12-7% к средним показателям за последние два года), однако для повышения оценок стоимости банку необходимы сильные катализаторы; к тому же, конъюнктура рынка остается крайне волатильной.

( Читать дальше )

Банк Санкт-Петербург – Прибыль рсбу 1 мес 2020г: 809 млн руб (+185% г/г)

- 04 марта 2020, 18:06

- |

Банк Санкт-Петербург – рсбу/мсфо

Общий долг 31.12.2016г: 519,043 млрд руб/ мсфо 519,419 млрд руб

Общий долг 31.12.2017г: 541,185 млрд руб/ мсфо 535,949 млрд руб

Общий долг 31.12.2018г: 591,613 млрд руб/ мсфо 597,750 млрд руб

Общий долг 30.09.2019г: 572,221 млрд руб/ мсфо 577,124 млрд руб

Прибыль 1 мес 2017г: 129,78 млн руб

Прибыль 2017г: 4,233 млрд руб/ Прибыль мсфо 7,491 млрд руб

Прибыль 1 мес 2018г: 48,25 млн руб

Прибыль 2018г: 6,048 млрд руб/ Прибыль мсфо 9,047 млрд руб

Прибыль 1 мес 2019г: 283,98 млн руб

Прибыль 2019г: 6,587 млрд руб

Прибыль 1 мес 2020г: 809,00 млн руб

www.banki.ru/banks/ratings/?BANK_ID=68665&IS_SHOW_GROUP=0&IS_SHOW_LIABILITIES=0&date1=2020-02-01&date2=2019-02-01

www.bspb.ru/investors/financial-statements/RAS/

www.bspb.ru/investors/financial-statements/IFRS/

Российские банки остаются дешевыми в историческом и глобальном контекстах - Альфа-Банк

- 03 марта 2020, 13:13

- |

Снижение процентных ставок и умеренное повышение стоимости риска потенциально снизит прибыльность банков в среднесрочной и долгосрочной перспективе. Тем не менее, эти моменты рынок, судя по всему, уже учел, так как акции российских банков остаются относительно дешевыми в глобальном и историческом контекстах. В то же время курс рубля и приток средств на российский рынок акций, вероятно, продолжат поддерживать сектор в 2020 г.

Макросреда становится все менее благоприятным для рентабельности банков. Мы ожидаем, что рост потребительского кредитования замедлится с 22-18% в 2018-2019 гг. до все еще сильного уровня в 15% г/г в 2020 г. Хотя показатели долговой нагрузки приблизились к своим максимумам 2013-2014 гг., указывая на постепенно возрастающие риски в этом сегменте, снижение процентных ставок, низкая безработица и планы по социальным расходам, которые потенциально ускорят рост реальных располагаемых доходов (+2% в 2020П vs 0,8% в 2019), оказывают поддержку. Мы придерживаемся более консервативного мнения по поводу корпоративного кредитования, ожидая его рост на 2% г/г против предыдущего прогноза на уровне 7% на фоне рисков со стороны спроса, хотя анализируемые нами банки могут показать более сильную динамику благодаря широкой базе корпоративных клиентов и конкурентным процентным ставкам. В то же время из-за возможного сокращения процентных спредов в сочетании с умеренными повышением стоимости риска и ужесточением регулирования в секторе рентабельность банков в долгосрочной перспективе может быть под давлением

( Читать дальше )

Тинькофф VS Сбербанк VS БСП

- 10 февраля 2020, 17:22

- |

Не спрашивайте откуда здесь взялся БСП (Банк Санкт-Петербург).

Вот план сравнения:

- Сравнение по мультипликаторам

- Сравнение по финансовым результатам (темпам роста)

- Сравнение по дивидендам

- Последнее слово и итоги

Для анализа буду использовать financemarker.ru – данных там более, чем достаточно.

Сравнение по мультипликаторамЯ отключил отображение тех мультипликаторов, которые не применимы для компаний из финансового сектора. Здесь поэтому итоговый набор показателей для оценки меньше, а из значимость больше.

На рисунке ниже актуальные мультипликаторы 3-х выбранных нами компаний – рассчитанных на основе данных TTM с последним опубликованным отчетом за 3 квартал 2019 года. (4 квартал 2018 + 1,2,3 кварталы 2019). Капитализация компаний при этом берется текущая, исходя из актуальной цены акций.

Разброс капитализации огромный. Тинькофф стоит в 10 раз больше БСП, а Сбербанк в 20 раз больше, чем Тинькофф и в 200 раз больше, чем БСП.

( Читать дальше )

Банк Санкт-Петербург: изменение доли инсайдера

- 06 февраля 2020, 11:35

- |

Должность: Член совета директоров

Доля в капитале до: 0,004%

Доля в капитале после: 0,0118%

Было обыкн. акций: 0,0038%

Стало обыкн. акций: 0,0122%

Ссылка на сущфакт: http://www.e-disclosure.ru/portal/company.aspx?id=3935

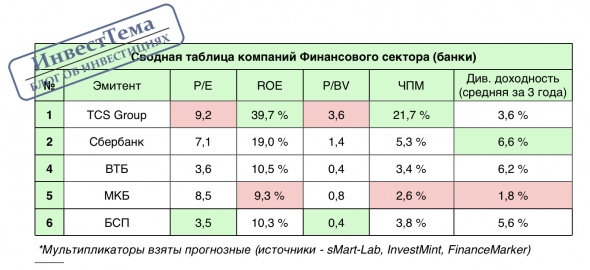

Сводная таблица - Финансовый сектор (банки)

- 29 января 2020, 11:08

- |

При разборе TCS Group (Тинькофф) я проанализировал мультипликаторы компаний финансового сектора, а именно банков.

В итоге получилась сводная таблица, из которой видно, что TCS достаточно дорогая компания, но онлайн бизнес делает рентабельность капитала банка отличной, как и чистую процентную маржу.

Дивидендная доходность Сбербанка, а особенно привилегированных акций лидирует. ВТБ подбирается вплотную, благодаря предполагаемым дивидендам за 2019 год.

Самым дешевым по мультипликаторам P/E и P/BV является Банк Санкт-Петербург, а Московский кредитный банк отстает по всем показателям.

Напомню, что это лишь малая часть той информации, которая будет в полном разборе компании. А все выводы сделаем в итоговой статье. Подписывайтесь на мой блог, чтобы узнать подробности.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал