банк санкт-петербург

Доходность акций Банка Санкт-Петербург составит примерно 8% в 2020 году - Альфа-Банк

- 23 января 2020, 12:26

- |

Банк “Санкт-Петербург” вчера представил финансовые результаты за 2019 г. по РСБУ. Цифры свидетельствуют о продолжении начавшихся в 3К19 сильных трендов по основным направлениям бизнеса. Мы также хотели бы отметить сильную позицию банка по капиталу, однако, учитывая планы роста, мы не считаем, что дивиденды и обратные выкупы акций станут большим сюрпризом для рынка.

По нашему прогнозу, доходность для акционеров составит примерно 8% в 2020 г. (включая дивиденды и обратные выкупы), что немного выше дивидендной доходности VTBR RX и SBERP RX. Акции выросли в цене на 12% с конца декабря (против +8% SBER RX и VTBR RX и роста индекса Мосбиржи на 5%) после стагнации в 2П19, и сейчас торгуются на уровне 0,32x по коэффициенту P/BV и 2,9x – по коэффициенту P/E 2020П, что почти соответствует среднему мультипликатору за последние два года.Кипнис Евгений

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Банк Санкт-Петербург - чистая прибыль по РСБУ в 2019 г +26,9%, до 6,6 млрд руб

- 22 января 2020, 12:17

- |

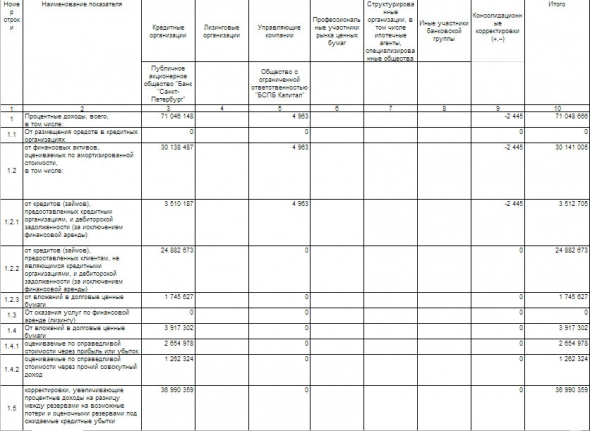

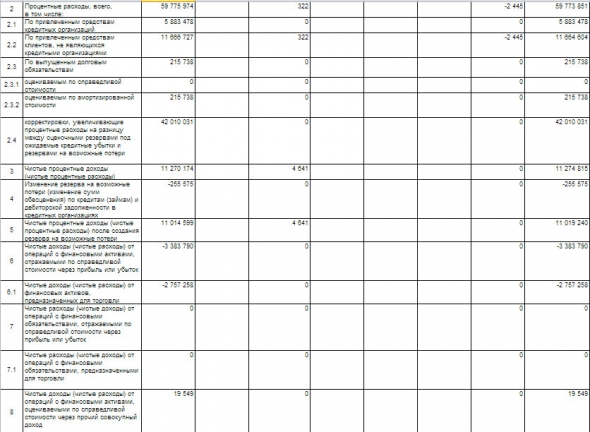

По итогам учета событий после отчетной даты (СПОД) данные показатели могут быть скорректированы.

Данные на 1 января 2019 года учитывают СПОД; данные на 1 января 2020 года – не учитывают.

Ключевые показатели за 2019 год:

— Чистая прибыль составила 6.6 млрд рублей (+26.9% по сравнению с результатом 2018 года);

— Чистый процентный доход составил 23.0 млрд рублей (+4.1% по сравнению с результатом 2018 года);

— Чистый комиссионный доход составил 7.0 млрд рублей (+26.8% по сравнению с результатом 2018 года);

— Кредиты физическим лицам выросли за 2019 год на 19.6% и составили 96.0 млрд рублей.

релиз

Тинькофф Банк - лучший выбор - Sberbank CIB

- 20 января 2020, 14:06

- |

Происходят основательные изменения. Мы отмечаем ряд важных долгосрочных изменений, происходящих в банковском секторе. Во-первых, устойчиво низкие темпы инфляции и падающие процентные ставки создают базу для давления на чистую процентную маржу в отдаленной перспективе (оно проявится скорее в 2021 году, чем в текущем) и еще больше усиливают потребность в развитии источников комиссионного дохода банков, который бы пришел на смену замедляющемуся росту чистого процентного дохода. Максимальные средние ставки по депозитам в ведущих банках недавно впервые опустились ниже 6% (это приблизительно соответствует дивидендной доходности российского рынка акций), и эта нисходящая тенденция также будет влиять на способы экономии и инвестирования для граждан, о чем свидетельствуют увеличившиеся вдвое в прошлом году брокерские счета физических лиц. Еще одно важное изменение — ожидающееся в этом году довольно ощутимое замедление роста необеспеченного кредитования, которое служило банкам источником стабильных денежных потоков. Это также проявится в виде давления на чистый процентный доход, хотя перспективы ипотечного рынка выглядят оптимистично. Ни одно из перечисленных изменений не является однозначно критичным для банков, но они потребуют инновационного подхода и повышения качества обслуживания, что вписывается в тенденцию к развитию нефинансовых экосистем.

( Читать дальше )

Банк Санкт-Петербург - ключевые показатели на линии роста - Финам

- 12 декабря 2019, 12:51

- |

Отчет по МСФО за 9м2019 отразил рост показателей в кредитовании и комиссий, но трейдинговые операции принесли убыток 575 млн руб. Доходы от кредитования до резервирования выросли на 6,9%, Комиссии показали выдающийся рост 23% г/г. Прибыль акционеров за 9 мес. составила 5,5 млрд руб. (-14% г/г). Консенсус Bloomberg предполагает прибыль 2019П 8,7 млрд руб. (-3% г/г). На балансе мы видим рост ключевых показателей за последний квартал: депозиты +4,3% к/к, корпоративные кредиты +8,2% к/к, розничное кредитование +3,2% к/к.

По итогам 2019 года акционеры могут получить дивиденд 3,66 руб. с ожидаемой доходностью платежа 7,2%.

Недавно менеджмент завершил второй раунд обратного выкупа акций, объем которого составил 642 млн руб. С учетом байбэка норма выплат за 2019 год может составить 27% прибыли по МСФО.

Акции торгуются с дисконтом к аналогам ~30%, но динамика акций ограничивается убытками от трейдинга, которые влияют на годовую прибыль и дивиденды, а также ожиданиями меньшей нормы выплат 2019П в сравнении с ВТБ и Сбербанком. Вместе с тем, мы видим улучшения в кредитовании, комиссиях, рост депозитов и сохраняем позитивное видение на BSPB в долгосрочной перспективе.

Мы понижаем рекомендацию с «покупать» до «держать» и целевую цену.Малых Наталия

ГК «Финам»

Банк Санкт-Петербург – Прибыль мсфо 9 мес 2019г: 5,502 млрд руб (-15% г/г)

- 27 ноября 2019, 16:58

- |

Банк Санкт-Петербург – рсбу/мсфо

Общий долг 31.12.2016г: 519,043 млрд руб/ мсфо 519,419 млрд руб

Общий долг 31.12.2017г: 541,185 млрд руб/ мсфо 535,949 млрд руб

Общий долг 31.12.2018г: 591,613 млрд руб/ мсфо 597,750 млрд руб

Общий долг на 30.09.2019г: 572,221 млрд руб/ мсфо 577,124 млрд руб

Прибыль 9 мес 2016г: 1,673 млрПрибыль 10 мес 2016г: 1,776 млрд руб

Прибыль 2016г: 2,325 млрд руб/ Прибыль мсфо 4,278 млрд руб

Прибыль 9 мес 2017г: 3,401 млрд руб/ Прибыль мсфо 5,737 млрд руб

Прибыль 10 мес 2017г: 3,784 млрд руб

Прибыль 2017г: 4,233 млрд руб/ Прибыль мсфо 7,491 млрд руб

Прибыль 9 мес 2018г: 3,116 млрд руб/ Прибыль мсфо 6,472 млрд руб

Прибыль 10 мес 2018г: 3,847 млрд руб

Прибыль 2018г: 6,048 млрд руб/ Прибыль мсфо 9,047 млрд руб

Прибыль 1 мес 2019г: 283,98 млн руб

Прибыль 2 мес 2019г: 459,32 млн руб

Прибыль 1 кв 2019г: 1,160 млрд руб/ Прибыль мсфо 1,282 млрд руб

( Читать дальше )

Банк Санкт-Петербург - чистая прибыль за 9 мес по МСФО -15% г/г

- 27 ноября 2019, 10:29

- |

Банк «Санкт-Петербург» подвел итоги работы за 3 квартал и 9 месяцев 2019 года по международным стандартам финансовой отчетности (МСФО).

Ключевые показатели, согласно данным Консолидированной отчетности по МСФО:

- Выручка основного бизнеса за 9 месяцев 2019 года составила 22.5 млрд рублей, что выше результата за 9 месяцев 2018 года на 12.3%, в том числе 7.7 млрд рублей за 3 квартал 2019 года (+9.3% по сравнению с 3 кварталом 2018 года);

- Чистый процентный доход за 9 месяцев 2019 года составил 16.9 млрд рублей, что выше результата за 9 месяцев 2018 года на 6.9%, в том числе 5.9 млрд рублей за 3 квартал 2019 года (+6.1% по сравнению с 3 кварталом 2018 года);

- Чистый комиссионный доход за 9 месяцев 2019 года составил 5.2 млрд рублей, что выше результата за 9 месяцев 2018 года на 23.3%, в том числе 1.9 млрд рублей за 3 квартал 2019 года (+27.6% по сравнению с 3 кварталом 2018 года);

( Читать дальше )

Чистая прибыль Банка Санкт-Петербург в 3 квартале может снизиться на 9% - Альфа-Банк

- 26 ноября 2019, 15:19

- |

Банк “Санкт-Петербург” уже опубликовал свои финансовые результаты за 3К19 по РСБУ. Учитывая это, негативная динамика торгового убытка в 3К19 не станет сюрпризом для рынка, однако для инвесторов это остается поводом для опасений. В то же время при 0,27x P/BV и 2,3x P/E 2020П (дисконт 18- 21% к средним мультипликаторам за последние два года) мы считаем, что рынок уже учел самый негативный сценарий в котировках.

В ходе телефонной конференции банк, вероятно, представит обновленный прогноз на 2019 г. и предварительные ожидания на 2020 г.

Прогноз показателей за 3К19: Мы ожидаем, что чистый процентный доход в 3К19 вырастет на 5% г/г и на 9% к/к до 5,8 млрд руб. (ЧПМ вырастет на 0,4 п. п. к/к до 3,9%) на фоне возобновления роста корпоративного кредитования (+8% к/к) и продолжающегося роста розничных кредитов (+7% к/к). Согласно нашему прогнозу, комиссионный доход вырастет на 30% г/г, продолжив тренд, начатый в 2К19. В то же время, хеджирование процентного риска, вероятно, приведет к убытку по торговым операциям в размере 0,4 млрд руб. в 3К19, исходя из цифр по РСБУ. Мы ожидаем, что отчисления в резервы в 3К19 составят 1,7 млрд руб., что на 26% ниже г/г при стоимости риска 1,8% в 3К19 (- 0,7 п. п. г/г), что соответствует среднему значению прогнозного диапазона на 2019 г. Мы ожидаем, что операционные расходы за 3К19 составят 3,3 млрд руб., что на 5% выше г/г (и соответствует годовому прогнозу). В итоге чистая прибыль составит 1,9 млрд руб. (-9% г/г и — 13% к/к при ROAE 9,8%), что на 5% ниже консенсус- прогноза, главным образом, на фоне более консервативных ожиданий по торговым операциям.Кипнис Евгений

«Алфа-Банк»

Информация о телефонной конференции: 27 ноября банк проведет телефонную конференцию в 16:00 мск / 8:00 по нью-йоркскому времени / 13:00 по лондонскому времени. Номер для участия: +44 203 009 2470. Пароль: 53178289#.

Банк Санкт-Петербург - чистая прибыль за 9 мес по РСБУ (консолидир) составила 3,59 млрд руб

- 30 октября 2019, 12:48

- |

( Читать дальше )

===Операции с акциями BSPB

- 24 октября 2019, 21:05

- |

Эмитент: Банк Санкт-Петербург

Тикер акций: BSPB

Кто покупает?

. Количество голосующих акций эмитента, приобретенных соответствующей организацией:11 999 935 голосующих акций.

Дата события: 24.10.2019

Дата публикации: 24.10.2019 16:03:00

Ссылка на сообщение: http://www.e-disclosure.ru/portal/company.aspx?id=3935

===Операции с акциями BSPB

- 24 октября 2019, 21:05

- |

Эмитент: Банк Санкт-Петербург

Тикер акций: BSPB

Кто продает? ПАО "Банк "Санкт-Петербург"

Кто покупает? Европейский банк реконструкции и развития

Количество акций до сделки: 4,95%

Количество акций после сделки: 5,08%

. Количество и доля голосов в процентах, приходящихся на голосующие акции, составляющие уставный капитал эмитента, которым имело право распоряжаться лицо до наступления соответствующего основания: 24 149 680/ 4,95

Дата события: 23.10.2019

Дата публикации: 24.10.2019 16:08:00

Ссылка на сообщение: http://www.e-disclosure.ru/portal/company.aspx?id=3935

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал