банковский сектор

Аналитический обзор по Сбербанку

- 05 октября 2023, 17:45

- |

Видеообзор

⚡️Аналитический обзор по инструменту Сбербанк⚡️

Среднесрочно инструмент находится в растущем тренде 📈. Текущая сила рынка по шкале от ноля до ста равна 59.4. Рекомендуется работа от покупок 🔼.

Однако, локально инструмент торгуется ниже последнего восходящего канала, что говорит о возможном развитии тенденции к снижению.

В настоящий момент верхняя граница канала находится на уровне 272, нижняя на уровне 266.75. Ниже этого уровня возможны спекулятивные продажи 🔽.

В случае возвращения в канал и закрепления в нем, вероятность успешного шорта резко снижается, рекомендуется работать только от покупок🔼.

Пробой верхней границы канала будет говорить об ускорении текущего ап тренда. Разворот же среднесрочной тенденции вниз возможен при уходе и закреплении ниже уровня 255.55.

- комментировать

- Комментарии ( 4 )

Сбер ожидает рекордную прибыль банковского сектора РФ в 2023г — глава финансового департамента

- 04 октября 2023, 18:13

- |

tass.ru/ekonomika/18911559

ФАС работает над законопроектом, позволяющим ей усилить контроль за сделками по покупке крупными банками своих конкурентов — Ъ

- 29 сентября 2023, 10:35

- |

По действующему законодательству крупные финансовые организации обязаны согласовывать с ФАС сделки по покупке своих конкурентов, если активы покупаемой организации превышают 29 млрд руб.

www.kommersant.ru/doc/6239831

ЦБ собирается уточнить критерии системно значимых банков и ввести дифференцированные надбавки на капитал, которые сегодня для всех установлены в 1% — Ъ

- 29 сентября 2023, 10:34

- |

Источники “Ъ” в ряде банков полагают, что серьезных плюсов от включения в число системно значимых для кредитных организаций нет. Зато для клиентов, по словам председателя правления Реалист-банка Владимира Эльманина, включение банка в список СЗКО означает его более надежное положение за счет повышенных требований к капиталу и более пристального контроля со стороны регулятора.

www.kommersant.ru/doc/6239788

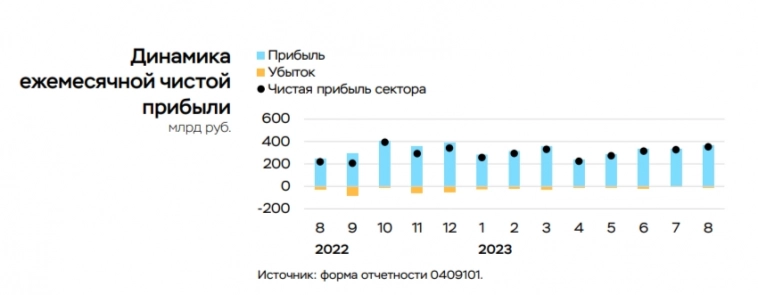

Чистая прибыль банковского сектора за 8 месяцев 2023г — 2,4₽ трлн, можно констатировать сверхдоходы за счёт сумасшедших темпов кредитования!

- 27 сентября 2023, 13:00

- |

💳 По данным ЦБ, в августе прибыль банков составила 353₽ млрд (ROE — 32% в годовом выражении), это на 8% выше, чем месяцем ранее — 327₽ млрд. С начала года банковский сектор заработал — 2,4₽ трлн (с учётом 2022 года, можно смело утверждать, что банковский сектор оправился от того удара и генерирует кэш на своих счетах, причём высокими темпами). Интересные моменты из отчёта:

🗣 В августе около 1/3 прибыли было заработано за счёт переоценки иностранной валюты — 104₽ млрд (в июне — 93₽ млрд). Учитывая насколько слабел рубль (на 5% за август и на 4% за июль), то становится понятно, что ряд банков сохраняет длинную валютную позицию. Даже с учётом увеличения ключевой ставки банки зарабатываю за счёт валюты и смогут компенсировать выпадающую прибыль в будущем (охлаждение кредитования ожидается в октябре).

🗣 Как вы понимаете такая прибыль поддерживается именно спросом на кредитные продукты, в особенности по нраву приходиться ипотечный продукт (обусловлено это нестабильным курсом рубля, увеличением ставки и инфляционными ожиданиями населения, при любой опасности неси все свои сбережения в бетон). В результате основная прибыль выросла до 225₽ млрд (неплохой приток средств за счёт комиссий и процентных доходов).

( Читать дальше )

Банки поставили очередной рекорд. Какой?

- 22 сентября 2023, 01:23

- |

📊 ЦБ опубликовал отчет о прибыли банковского сектора за август

Банки продолжают делать деньги

➡ Прибыль банков по месяцам 2023 года, в млрд руб.

январь – 258

февраль – 293

март – 330

апрель – 224

май – 273

июнь – 314

июль – 327

август – 354 (рекорд за год!)

Сыграли роль валютная переоценка (ЦБ оценивает ее в 104 млрд руб.) и рекордные темпы выдачи ипотек в августе 2023 года.

Рекордный результат 2021 года перебит за 8 месяцев, тогда было 2 363 млрд руб., сейчас уже 2 373 млрд руб., то есть на 10 млрд руб. больше. Мой прогноз — 3,1-3,2 трлн руб. прибыли по итогам года.

Мои актуальные идеи в банковском секторе:

1)ВТБ (прогноз по прибыли 400 млрд руб., справедливая цена 0,033 руб. за 1 акцию; моя средняя 0,01865 руб. за 1 акцию), мой обзор тут: t.me/Vlad_pro_dengi/414

2) Сбер (прогноз по прибыли 1 350 млрд руб., справедливая цена 315 руб. за 1 акцию; моя средняя 146 руб. за 1 акцию); мой обор тут: t.me/Vlad_pro_dengi/408

( Читать дальше )

Средние ставки по ипотечным программам банков вплотную приблизились к 14% годовых — Ъ

- 05 сентября 2023, 10:32

- |

До роста ставок объемы выдачи ипотеки росли высокими темпами. Согласно данным ЦБ и АО «Дом.РФ», за семь месяцев 2023 года банки выдали почти 1 млн кредитов на 3,69 трлн руб. По оценке ВТБ, в августе объем выдачи составил 800 млрд руб.

По словам главы центра финансовой аналитики Сбербанка Михаила Матовникова, рост ставок на 1 п. п. в среднем снижает спрос на кредиты на 15%. И в первую очередь удорожание ипотеки ударит по вторичному рынку, где произойдет существенное снижение спроса. Спрос на первичном рынке в основном формируется за счет льготных программ. По данным АО «Дом.РФ», на начало сентября средняя ставка по программе ипотеки на новостройки составляла 7,57% годовых, по семейной ипотеке — 5,54% годовых. На рыночных условиях кредиты берут те, кто не уложился в лимиты по суммам в рамках госпрограмм.

( Читать дальше )

Чистая прибыль банковского сектора за 7 месяцев 2023г — 2₽ трлн, кредитование растёт во всех сегментах. Инфляция стучится в двери граждан!

- 23 августа 2023, 07:12

- |

По данным ЦБ, в июле прибыль банков составила 327₽ млрд (ROE — 30,1% в годовом выражении), месяцем ранее сектор показал примерно такой же результат — 314₽ млрд. С начала года банковский сектор заработал — 2₽ трлн (только вдумайтесь в эту цифру и вспомните 2022 год, где большинство предвещало крах финансового сектора). Интересные моменты из отчёта:

💳 В июле 1/3 прибыли была заработана за счёт переоценки иностранной валюты — 93₽ млрд (в июне — 147₽ млрд). Учитывая насколько слабел рубль (на 4% за июль и на 7% за июнь), то становится понятно, что ряд банков сохраняет длинную валютную позицию.

💳 Как вы понимаете такая прибыль поддерживается именно спросом на кредитные продукты. Поэтому значительно выросли чистые процентные доходы (9%) и комиссионные (3%). При этом банки снизили расходы на резервы на 37₽ млрд и операционные расходы на 16₽ млрд. В результате основная прибыль выросла до 224₽ млрд (компенсировав снижение прибыли за счёт валютной переоценки) с 131₽ млрд в июне.

( Читать дальше )

Итоги банковского сектора за июль 2023г - отчет Банка России

- 22 августа 2023, 11:16

- |

— Корпоративное кредитование выросло на 2,1%, или 1,4 трлн руб. (+1,3% в июне), что значительно выше среднего месячного темпа 1п2023 (+1,1%) и 2021 года (+0,9%). Росли только кредиты в рублях (+1 438 млрд руб., +2,6%). Объем портфеля 67,1 трлн руб (к июню +2,1% или 1,4 трлн руб).

— Ипотека. Темпы роста ипотеки в июле, по предварительным данным, сохранились на высоком июньском уровне – 2,5%. Выдачи ипотеки с господдержкой выросли на 12%, до 360 млрд руб. с 321 млрд руб. в июне, за счет как «Семейной ипотеки» (~160 млрд руб. против 150 млрд руб. в июне), так и «Льготной ипотеки» (157 млрд руб. против 136 млрд руб.), что может быть связано со стремлением людей вложиться в недвижимость на фоне волатильности курса рубля и роста инфляционных ожиданий. Общий объем портфеля 15,9 трлн руб (+2,5% к июню).

— Потребительское кредитование. Потребительское кредитование выросло на 2,0% (+1,6% в июне) на фоне высокой потребительской активности и возросшего риск-аппетита банков. Общий объем портфеля 13,1 трлн руб (+2,0% к июню).

( Читать дальше )

Прибыль банковского сектора за 7мес 2023г достигла 2 трлн рублей, за июль - 327 млрд руб, кредитование растет во всех сегментах — Банк России

- 22 августа 2023, 10:42

- |

Кредитование ускорилось как в розничном, так и в корпоративном сегментах. В июле компании более активно брали кредиты, чем в июне (рост портфеля — до +2,1 с +1,3%), что может быть связано со стремлением выбрать ранее одобренные лимиты на фоне роста ставок. Ипотечный портфель второй месяц подряд увеличился на значительные 2,5%, при этом в июле активно росли выдачи льготной ипотеки (+12%), а рыночной ипотеки — снижались (-7%). Потребительское кредитование растет высокими темпами (+2,0%), но мы ожидаем постепенного замедления за счет ужесточения макропруденциального регулирования и повышения ставок.

Средства населения на счетах в банках продолжают расти (+1,1%), но несколько медленнее по сравнению с повышенным темпом июня (+2,1%). Средства компаний умеренно выросли (+0,7%), в том числе увеличились остатки на счетах нефтегазовых, металлургических и химических предприятий.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал