баффет

2 трейдера: Продавать в мае и уходить? / Чего ждет Баффет ? / Лучший сезон отчетов с 2008 года

- 04 мая 2021, 20:08

- |

- комментировать

- Комментарии ( 0 )

Слайды, с которых Уоррен Баффетт начал презентацию для акционеров

- 04 мая 2021, 13:18

- |

1) Мировые лидеры по капитализации в 1989 году

2) Мировые лидеры по капитализации в 2021 году

Это классический пример, когда нужно показать, насколько нестатичен мир бизнеса и финансовых рынков. Ни одного из лидеров прошлого сейчас нет в мировом топ-30 стоимости.

32 года назад 14 из 20 крупнейших мировых компаний были японскими. В США менеджмент перенимал техники управления Toyota и Sony. Считалось, что японский бизнес будет оставаться основой мирового экономического роста, что служило обоснованием рыночному мультипликатору P/E на уровне более 50.

Сейчас самая дорогая японская компания Toyota занимает 48 место в мире по капитализации.

Капитализм обычно сопровождается гибелью и упадком неповоротливых лидеров рынка и появлением новых молодых суперзвезд. Со временем сегодняшние динамично развивающиеся компании технологического сектора тоже станут «медлительными бегемотами».

( Читать дальше )

Уоррен Баффетт об инфляции в США

- 03 мая 2021, 14:45

- |

( Читать дальше )

Уоррен Баффет раскрыл главные проблемы для инвесторов. И рассказал, куда и как стоит инвестировать

- 03 мая 2021, 12:59

- |

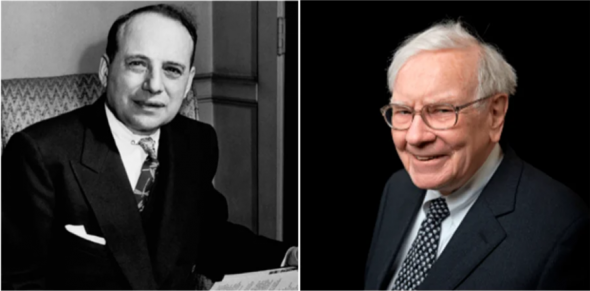

Бенджамин Грэхем. Разумный инвестор. Принцип инвестирования. Учитель Уоррена Баффета.

- 02 мая 2021, 13:28

- |

Решил написать сегодня пост о Великом человеке Бенджамине Грэхеме. Я долго не смел трогать эту тему, т.к надо было очень хорошо подготовиться! Тяжело писать о Великом человеке (тем более о таком).

Итак, Бенджамин Грэхем – известный американский экономист и профессиональный инвестор. Его часто называют отцом стоимостного инвестирования. Его карьера началась с должности посыльного в брокерской фирме Henderson & Loeb. Помимо его обязанностей посыльного он должен был отмечать курсы облигаций и акций на котировочной доске. К 1919 году заработная плата составляла 600 тысяч долларов.

В 1926 году Бенджамин вместе с Джеромом Ньюменом организовали инвестиционное товарищество. Именно эта фирма тридцать лет спустя наняла на работу Уоррена Баффета.

В 1928-1956 годах, занимаясь делами компании Graham – Newman, Грем одновременно преподавал курс «Финансы» в Колумбийском университете. Написанная им в соавторстве с Дэвидом Доддом в 1934 году книга «Анализ ценных бумаг»

( Читать дальше )

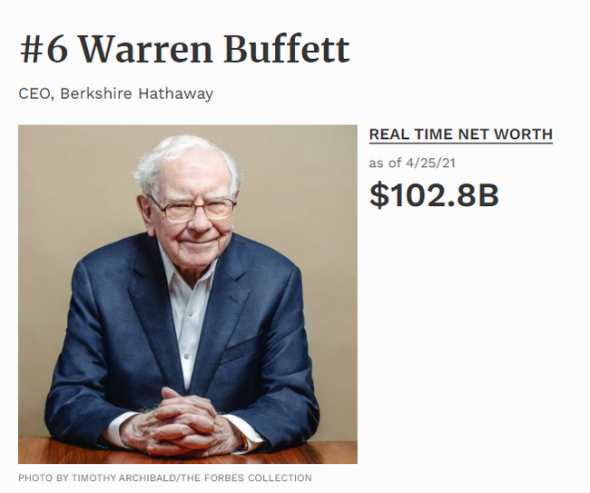

Где живёт Уоррен Баффетт - миллиардер, #6 списка Forbes с состоянием $102 млрд. "Дворец" миллиардера

- 26 апреля 2021, 11:09

- |

Уоррен Баффетт является основателем и бессменным (хоть и с недавних пор только номинальным) лидером промышленно-страхового гиганта Berkshire Hathaway.

Его корпорация похожа на лоскутное одеяло: она состоит из сотен компаний, которые были присоединены к Berkshire на протяжении длинной истории. Компании, являющиеся «лоскутами» этого одеяла занимаются примерно всем, что вы можете себе представить: страхованием авто, промышленных объектов и недвижимости, производством химических жидкостей (Lubrizol), самолетных турбин (Precision Castparts), батареек (Duracell), домов на колесах (Forest River), шоколадных конфет (See's Candies). Помимо прочего, у компании одна из самых протяженных сетей железных дорог в США (BNSF), огромная сеть электростанций — от ветряков до атомных (BHE), газопроводы, дальнобои (McLane) сети мотелей и заправок (Pilot), фирма по прокату бизнес-джетов (NetJets) и многое другое.

( Читать дальше )

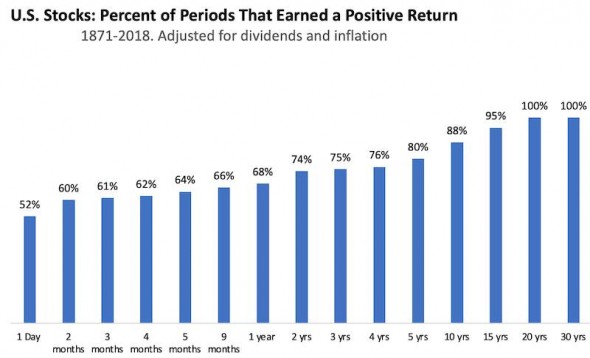

Богатыми становятся выносливые. Быстрые иксы — это сказки для лудоманов и статистические выбросы.

- 21 апреля 2021, 19:45

- |

Интересно, что у Уоррена Баффетта и Чарли Мангера был третий кореш: Рик Герин. Про него никто не знает, потому что он в далекие 70е угорел на торговле с плечом. Парень хотел быстро разбогатеть

Цитата Баффетта:

«Мы с Чарли всегда знали, что станем невероятно богатыми. Мы не торопились, ибо знали, что это случится. Рик был такой же умный как мы, но торопился»

©George Goognin

P.S.

На смартлабе только часть постов, остальные — в телеграмм.

(некоторые смартлабововцы не любят, когда ставят ссылку на телеграмм в посте, если вы из таких, сорри)

4 правила инвестора: куда вложить деньги и как снизить риски? Принцип Баффетта и инвестиционный треугольник

- 13 апреля 2021, 18:04

- |

Приветствуем! На связи Серяков | Инвестиции и сегодня мы хотим поговорить о факторах, на которые стоит опираться, создавая или расширяя инвестиционный портфель.

Часто инвесторы обращаются к нам, когда уже имеют опыт инвестирования в недвижимость, фондовый рынок, банковские депозиты. На этапе, когда определённое представление о преимуществах и недостатках разных типов активов уже сложилось:

в фондовом рынке ликвидность выше, заработать можно быстрее, чем инвестируя в малый и средний бизнес, но больше неопределённости: неконкретный доход, нет гарантии регулярности, точных сроков и т.д. Можно промахнуться с компанией и не заработать вообще ничего.

для инвестирования в коммерческую недвижимость нужен капитал: 10-15 млн ₽. Не каждый частный инвестор может себе позволить инвестировать 10 млн в один проект.

( Читать дальше )

Почему я предпочитаю подход Баффета а не Грэма.

- 25 марта 2021, 19:54

- |

По оценкам инсайдеров (Баффета) средняя долгосрочная доходность партнерства Грэм-Ньюман составляла около 20% годовых. По его же оценке четверть из этой доходности создала единственная сделка — покупка страховой компании Гейко.

Эта сделка воплощала в себе все идеи позднего Баффета:

1. Высокая доходность на инвестированный капитал.

2. Возможность реинвестировать полученную прибыль.

Именно эта комбинация создает быстрый рост внутренней стоимости.

Старые же идеи Грэма далеко не так хороши. Вот что об этом говорил Чарли Мангер:

"… Но я должен отметить, что Бену Грэму не помешало бы многое узнать как инвестору. Его идеи о том, как оценивать компании, были сформированы под воздействием Великого краха и Депрессии, которые почти уничтожили его, и он всегда немного опасался того, что может

сделать рынок. Это нанесло ему тяжелую травму и проявлялось до конца жизни в определенной боязни, и все его методы были разработаны таким образом, чтобы сдерживать этот страх.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал