баффет

Баффетт дал сигнал на покупку России.

- 21 февраля 2015, 22:00

- |

«Я покупаю акции, когда лемминги бегут в другую сторону». (Уоррен Эдвард Баффетт)

Уоррен Баффетт, февраль 2015, Тульская область

Перед самыми выходными Moody's понизило рейтинг России до «мусорного», прогноз негативный.

Berkshire Hathaway Inc (компании Уоррена Баффетта) принадлежит 24,669,778 акций (11.5% капитала) Moody’s Corporation.

Баффетт – погнал леммингов в обрыв!

Мусорный рейтинг на ровном месте может вызвать хаос, обвал котировок российских акций и взлет доходностей долгового рынка.

Самый удобный момент — войти «большим и умным деньгам» в наш рынок, и Баффетт через офшоры (чтобы не привлекать внимание) сделает это.

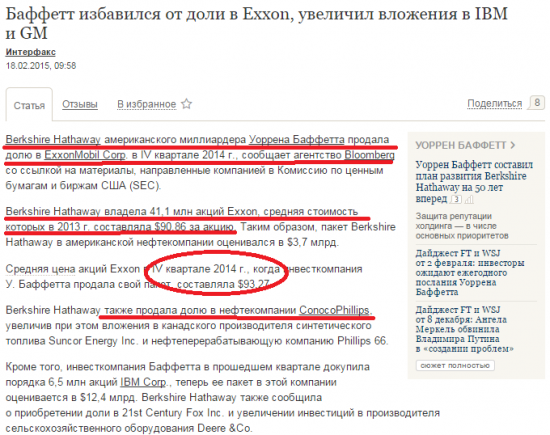

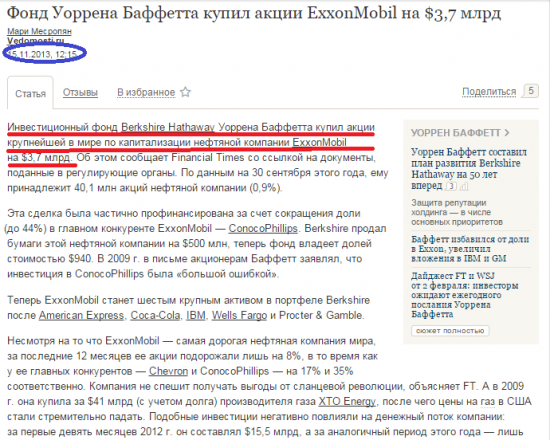

«Дорогие» Exxon, ConocoPhillips, Phillips 66 и Suncor Energy – Баффетт продал в конце 2014 года, чтобы купить «дешевые» Газпром, Лукойл, Газпромнефть, Татнефть и Нижнекамскнефтехим…))

( Читать дальше )

- комментировать

- ★14

- Комментарии ( 98 )

Проект «Разумный инвестор»: 482 172,40 RUR, пенсии, Баффетт +140% - молодца!

- 19 февраля 2015, 02:25

- |

«Но, как Золушка на балу, вы должны принять к сведению одно предостережение, иначе карета и лакеи превратятся обратно в тыкву и мышей. Запомните – Господин Рынок должен служить вам, а не руководить вами. Вас должен интересовать его бумажник, а не его мудрость» (Уоррен Эдвард Баффетт)

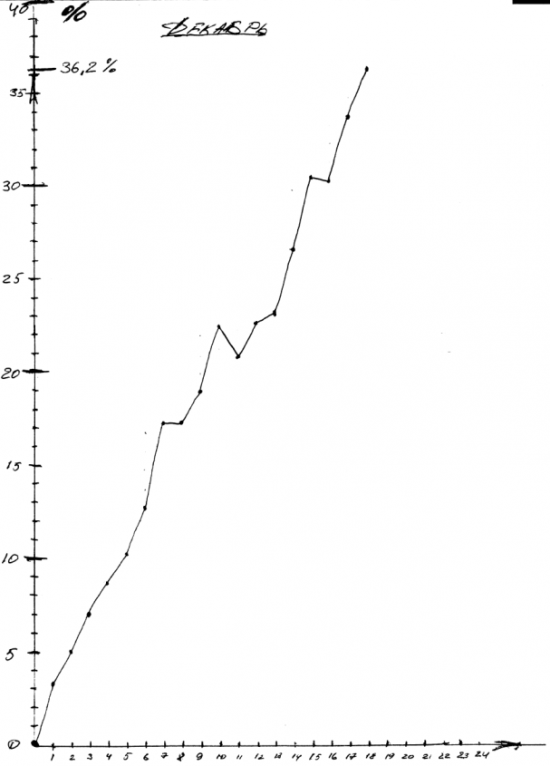

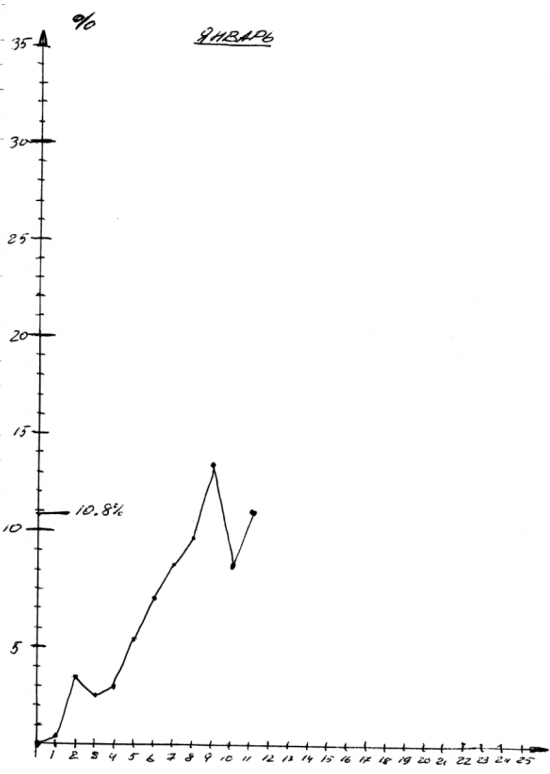

Российский рынок всё выше и выше поднимается. Рост с начала года уже около +30% (в моменте достигал +35%).

Мой портфель несколько отстает, с начало года около +18%.

Изменение цены пая моего фонда с июля 2013 года по 18 февраля 2015 года

( Читать дальше )

Универсальный инвестиционный подход для большинства рынков Мира(философия благосостояния)

- 16 февраля 2015, 13:50

- |

Анализируя знакомых, пришел к выводу что спекуляция фондовый рынок это самые тяжелые и неблагодарные деньги. Статистику все знают, 90% спекулянтов работают в ноль или минус, мои знакомые трейдеры эту статистику только подтверждают, как впрочем и я( по молодости было дело). При этом знакомые которые занимаються бизнесом в реальном секторе все в плюсе, товарищ занимаеться цветами оптом, бизнесс наладил 9 лет назад, начинал со 5 тыс. долларов, сейчас катаеться на Conti GT, про фондовый рынок знает что там можно менять валюту. Мне самому кажется что если бы я сразу пошел в реальный сектор, то добился бы большего(впрочем так оно и есть).

При этом я считаю что, Фондовый рынок может сделать вас фантастически богатым, но соблюдая жестко несколько условий и двигаясь последовательно (от п.0 к п.1 и т.д.):

0. Вы работаете на любимой работе или делаете бизнесс в реальном секторе экономики

1. Вы инвестируете ориентируясь на долгосрочный результат(очень уважаю подход Александра Щадрина, но ему не хватает helicopter view в своих моделях: п.2 и п.3)

( Читать дальше )

Уоррен Баффет выставил свою машину на благотворительный аукцион

- 11 февраля 2015, 12:24

- |

Самый знаменитый в мире инвестор и один из богатейших людей планеты, Уоррен Баффетт, продает на аукционе свой очередной автомобиль. Начальная цена 12000 долларов. За такую цену машину смог бы продать рядовой владелец, но так как на ней ездил Баффетт, и внутри салона на бардачке есть даже его подпись, конечная стоимость, вероятно, будет гораздо выше. Последний автомобиль, Lincoln Town Car, от которого инвестор избавился в 2006 году, ушел с молотка за 70000 долларов, а это в три раза выше рыночной стоимости этой модели.

На этот раз Баффетт продает бежевый Cadillac DTS 2006 года – просторный, комфортабельный авто с передним приводом, двигателем V8, мощностью 275 л.с. Деньги от продажи машины Баффетт пожертвует филиалу нефинансовой организации Girls Incorporated в Оклахоме.

Первая жена известного инвестора, которая умерла в 2004, была одной из основательниц этой школы развития для девочек. Аукцион проводится на портале proxibid с 11 по 18 февраляВ интервью CNNMoney Баффетт прокомментировал продажу: Автомобиль в отличном состоянии. Если бы я был обычным продавцом машин, мне бы не составило труда ее продать. Пробег Cadillac DTS всего 20000 миль, внутри кожаные сидения с подогревом и климат контроль. Также он оснащен датчиками парковки и спутниковым радио. Баффетт говорит, что, как обычно, попросил свою дочь Сьюзан купить автомобиль, и опции выбирала именно она. Он же, в свою очередь, отказался бы от них. По словам Баффетта, с этим автомобилем у него нет каких-либо особых воспоминаний, да и вообще хранить истории связанные с авто, по мнению инвестора, свойственно подросткам 16-17 лет. Ни одной крупной сделки также не прошло в старом Кадиллаке Баффетта за исключением покупки у General Motors нового Cadillac XTS, на котором он передвигается сегодня. Баффетт часто проводит аукционы, выручка с которых направляется на благотворительность. Так в прошлом году ланч с инвестором был продан за 2.2 млн. долларов. Средства ушли в фонд по борьбе с бедностью Glide Foundation.

( Читать дальше )

Уоррен Баффет: ФРС не сможет просто взять и повысить ставки при сильном долларе

- 05 февраля 2015, 20:30

- |

Копипаст отсюда https://www.mql5.com/ru/blogs/post/356972

Видать всех уже начал такой доллар раздражать)

По мнению главы Berkshire Hathaway Inc. Уоррена Баффета, ФРС будет очень непросто повышать процентные ставки в 2015 году из-за укрепления доллара. Такое мнение он высказал в интервью Fox Business: «Повышение ставок усугубило бы ситуацию. Думаю, это будет не так легко и вообще имеет последствия для всей мировой экономики».

Экономический рост в США опережает большинство промышленно развитых стран, и это подтолкнуло национальную валюту к росту более высокому, чем это было последние десять лет. Это делает доллар дешевле для американцев, особенно если они хотят покупать импортные товары, а также помогает снизить инфляцию, которая, кстати, уже ниже цели ФРС — и это усложняет намерения регулятора повысить ставки.

Вспомните, что председатель ФРС Джанет Йеллен сказала 17 декабря — центральные банки должны быть «точно уверены», что инфляция вернется к их цели в 2% на долгий срок, чтобы начать повышение процентных ставок (которые почти около нуля вот уже с декабря 2008 года). Ставки хотят повысить, чтобы еще больше стимулировать экономику.

( Читать дальше )

Эквити

- 03 февраля 2015, 23:24

- |

в январе благодаря Петру 1 смог начать торговать лишь после 15 числа.

( Читать дальше )

Простой парень, который стал самым богатым человеком.

- 21 января 2015, 22:38

- |

Будь жадным, когда другим страшно, и опасайся — когда все жадные!

Очень хороший фильм сейчас смотрю (спасибо Oliver за наводку) про Баффетта...

Рекомендую. Разумный подход действует и в России, не смотря на крики безумцев))

Мне кажется, данное видео очень полезно именно сегодня в России.

Надеюсь это видео поможет многим. Вы должны использовать рынок, а не он Вас!

Успешных инвестиций!

18 инвестиционных идей

- 16 января 2015, 21:08

- |

- Банковские вклады. На текущий момент очень привлекательный способ вложения денежных средств. В зависимости от банка номинальная процентная ставка может варьироваться от 10 до 22% в рублях, и от 4,5 до 10 % в валюте. Прогноз: вероятнее всего номинальные процентные ставки в ближайшее время будут падать, об этом говорит, как ЦБ, так и прогнозы большинства инвестиционных банков.

Источник: www.rbc.ru/cur/deposits/

- Робототорговля под контролем профессионалов. Если Вы считаете, что предлагаемая банками доходность – слишком низкая, а время на создание собственного бизнеса или торговлю нет, то этот вариант для Вас. Существует достаточно много профессиональных трейдинговых компаний, которые предлагают услуги по размещению Вашего капитала на их специальных торговых счетах. Работает это следящим образом: Вы предоставляете компании свой капитал (естественно предварительно заключив договор), компания размещает капитал на одном из выбранных Вами торговых счетов, который находится под управлением одной из роботизированных торговых систем (систему также выбираете Вы на основе статистики и личных предпочтений: количество сделок в день, максимальная просадка и т.д.). Основные расходы — это плата за приобретение торговой системы. Заявляемая доходность от 20 до 100% в год. На данный момент лидером в данном направлении является компания Xelius Group.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал