SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

баффет

Баффет - россиянам

- 28 декабря 2014, 13:27

- |

The most important thing to do if you find yourself in a hole is to stop digging.

Если вы оказались в яме, самое главное — перестать копать :)

Если вы оказались в яме, самое главное — перестать копать :)

Баффет о миллиардерах и быдло

- 28 декабря 2014, 09:00

- |

«У всех миллиардеров, которых я знал, деньги только открыли их основные черты характера. Если они были быдлом до того, как у них появились деньги, то они просто становятся быдлом с миллиардом долларов». Уоррен Баффет

В кармане у трейдера...

- 04 декабря 2014, 11:13

- |

В кармане у трейдера...

Назло Баффету или финансовым неженкам здесь не место )

- 03 декабря 2014, 18:56

- |

Касательно драгоценных металлов и, особенно, касательно золота, часто приводятся в пример слова Баффета про то, что золото — бесполезная утварь.

Что же, даже иностранцы говорят, что образ Баффета в России демонизирован, а между тем он ограничен спокойным американским рынком и, соответственно его комментарии работают только там, в оазисе доллара и философского спокойствия.

А мы, как россияне и так росийские трейдеры драгметаллами наблюдаем следующее:

курс ЦБ на завтра:

а вот за год:

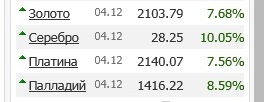

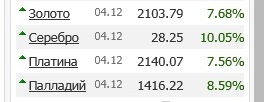

драгоценные металлы с начала 2014 года показали следующий рост:

— учетная цена золота выросла на 66,8% — с 1261,58 до 2103,79 руб./грамм;

— учетная цена серебра выросла на 36,9% — с 20,63 до 28,25 руб./грамм;

— учетная цена платины выросла на 50,1% — с 1425,90 до 2140,07 руб./грамм;

— учетная цена палладия выросла на 89,7% — с 746,55 до 1416,22 руб./грамм.

Так что и верно, что Баффет не любит наш рынок — финансовым неженкам здесь не место)))

Что же, даже иностранцы говорят, что образ Баффета в России демонизирован, а между тем он ограничен спокойным американским рынком и, соответственно его комментарии работают только там, в оазисе доллара и философского спокойствия.

А мы, как россияне и так росийские трейдеры драгметаллами наблюдаем следующее:

курс ЦБ на завтра:

а вот за год:

драгоценные металлы с начала 2014 года показали следующий рост:

— учетная цена золота выросла на 66,8% — с 1261,58 до 2103,79 руб./грамм;

— учетная цена серебра выросла на 36,9% — с 20,63 до 28,25 руб./грамм;

— учетная цена платины выросла на 50,1% — с 1425,90 до 2140,07 руб./грамм;

— учетная цена палладия выросла на 89,7% — с 746,55 до 1416,22 руб./грамм.

Так что и верно, что Баффет не любит наш рынок — финансовым неженкам здесь не место)))

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал