биржевые облигации

Коротко о главном на 02.02.2021

- 02 февраля 2021, 09:27

- |

Параметры выпусков и дата размещения:

- 8 февраля «Агрофирма-племзавод «Победа», входящая в концерн «Покровский» планирует размещение выпуска трехлетних биржевых облигаций серии 001P-01 объемом 1 млрд рублей. Ориентир ставки купона установлен на уровне 9,75%-10,11% годовых, купоны ежеквартальные. Минимальная сумма покупки — 300 тыс. рублей.

- «Аэрофьюэлз» во второй половине февраля планирует провести сбор заявок на дебютный выпуск трехлетних облигаций серии 001Р-01 объемом 1 млрд рублей. Ориентир ставки первого купона установлен на уровне 9%-9,5% годовых.

- «Кировский завод» в последней декаде февраля планирует открыть книгу заявок на пятилетние облигации серии 02 ориентировочным объемом 2 млрд рублей. По выпуску предусмотрена оферта через три года после начала размещения. Ориентир ставки первого купона установлен на уровне 8,75-9% годовых.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Коротко о главном на 01.02.2021

- 01 февраля 2021, 08:36

- |

Книга заявок и итоги размещения:

- «ТФН» откроет книгу заявок на трехлетние облигации серии 01 на 1 млрд рублей. Сбор заявок продлится до 5 февраля. Ориентир ставки купона установлен на уровне 11,5-12% годовых, купоны ежеквартальные. Номинальная стоимость каждой ценно бумаги — 1 000 рублей. Цена размещения — 100% от номинала.

- «Обувь России» завершила размещение выпуска четырехлетних биржевых облигаций серии 001Р- объемом 1,5 млрд рублей. Ставка купона установлена на уровне 11% годовых и зафиксирована на весь срок обращения, купоны ежемесячные.

Подробнее о событиях и эмитентах на Boomin.

План выплат купонов на сегодня в Ожидаемых событиях

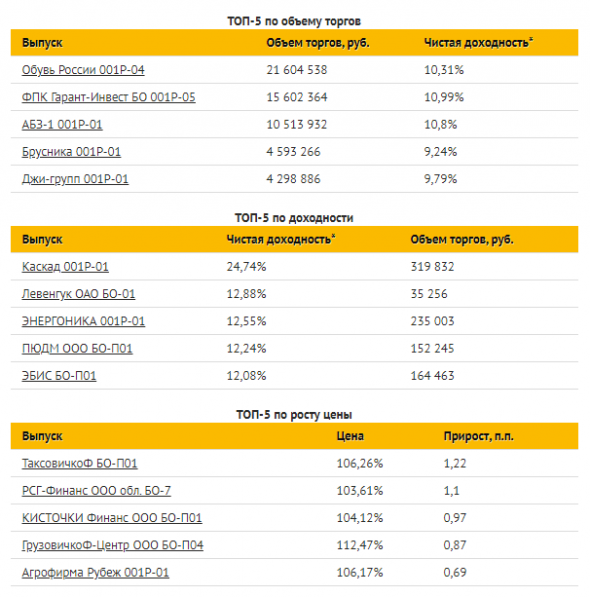

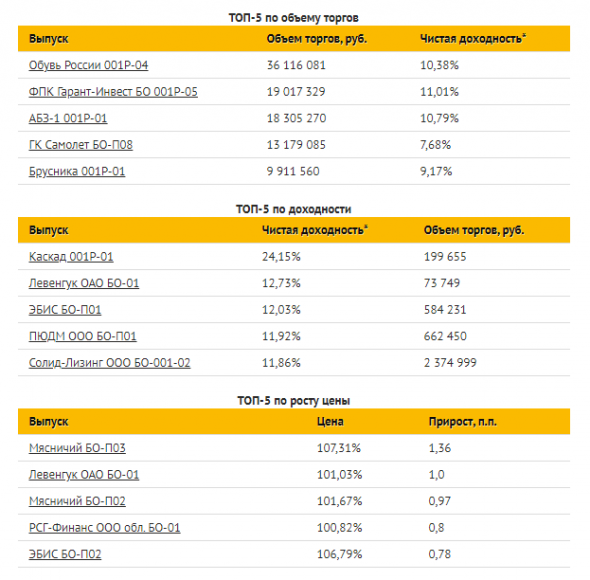

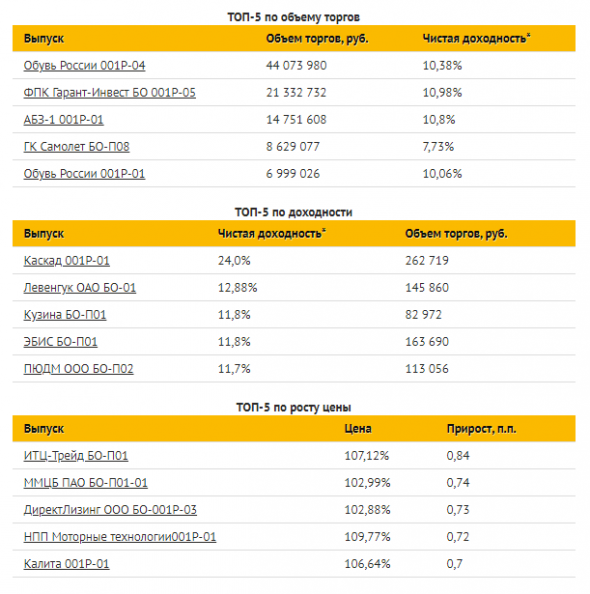

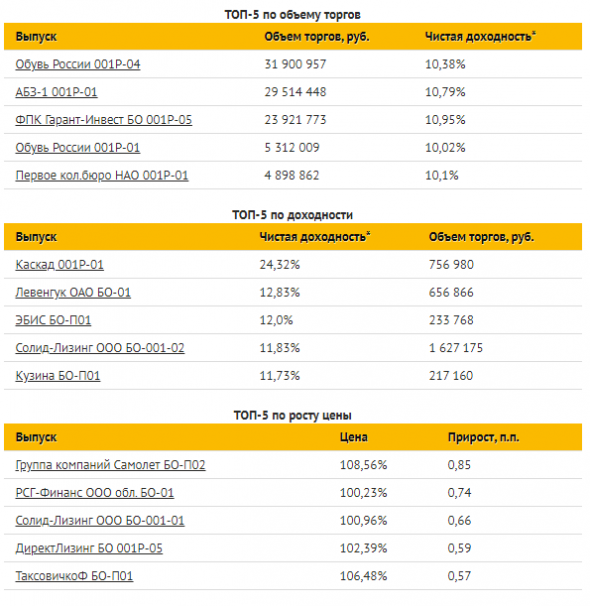

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе

Коротко о главном на 29.01.2021

- 29 января 2021, 14:07

- |

Дебютные выпуски новых эмитентов и амортизация «Сэтл Групп»:

- «ЮниСервис Капитал» зарегистрировал выпуск облигаций с залоговым обеспечением недвижимым имуществом серии 02К, предназначенных для квалифицированных инвесторов в Банке России. Бумаги будут размещаться по закрытой подписке.

- Банк России зарегистрировал выпуск облигаций «Кировского завода» серии 02. Параметры выпуска пока не раскрываются.

- «ТФН» планирует собирать заявки инвесторов на трехлетние облигации серии 01 на 1 млрд рублей с 1 по 5 февраля. Ориентир ставки купона установлен на уровне 11,5-12% годовых, купоны ежеквартальные.

- «Сэтл Групп» определил график досрочного погашения выпуска облигаций серии 001Р-01 — бумаги будут погашаться равными долями, в размере 11% от номинальной стоимости (110 рублей на одну облигацию), начиная с 12-го купонного периода. В последний купонный период будет выплачено 12% от номинальной стоимости облигаций.

( Читать дальше )

Нафтатранс Плюс»: о планомерном развитии в транспортном направлении и расширении АЗС под брендами Shell и NAFTA 24

- 29 января 2021, 06:13

- |

«На сегодня «Нафтатранс плюс» — один из крупнейших независимых нефтетрейдеров Сибири с долей рынка 1,8%. Однако компании удалось не только стать значимым игроком в нефтетрейдинге, но и совместно с компаниями-партнерами создать эффективную логистическую структуру, включающую в себя трейдинг, хранение и доставку, обеспечив конечным потребителям качественный сервис и лучшие цены.

Так, при участии ООО ТК «Нафтатранс Плюс» партнер ООО «АЗС-Люкс» развивает сеть автозаправочных станций под брендом Shell в Новосибирске и области, для которой эмитент в свою очередь обеспечивает бесперебойные поставки топлива.

Напомним, что уже девятая АЗС, отвечающая утвержденным стандартам Shell, открылась 16 ноября на улице Широкая, 2б. Руководство компании отмечает, что выручка наряду с прокачкой топлива выросли в 5 раз.

В планах ООО ТК «Нафтатранс Плюс» совместно с партнерами продолжить развитие данной розничной сети АЗС в 2021 году. Следующая заправка, которую планируется открывать под брендом Shell, находится по адресу: 1-я Грузинская, 28/2 (в настоящее время работает под брендом «Лукойл»).

( Читать дальше )

Коротко о главном на 28.01.2021

- 28 января 2021, 10:11

- |

Оспаривание внесенных третьими лицами изменений в Устав, новые выпуски и программа:

- «ПЮДМ» подаст документы в ФНС об оспаривании и аннулировании недостоверных сведений, внесенных в Устав третьими лицами. Действующий генеральный директор Роман Асанов в обращении к инвесторам акцентировал свое внимание на том, что в результате данных мошеннических действий компания никакого ущерба не понесла.

- Московская биржа зарегистрировала выпуск биржевых облигаций «Агрофирма — племзавод «Победа» серии 001P-01. Присвоенный регистрационный номер — 4B02-01-58611-P-001P от 27.01.2021.

- «Селектел» (Selectel) зарегистрировал программу биржевых облигаций серии 001P объемом 10 млрд рублей или эквивалент этой суммы в иностранной валюте на Московской бирже.

- «Форвард» зарегистрировал выпуск двухлетних коммерческих облигаций серии КО-П03 с ежемесячными купонами в НРД.

( Читать дальше )

Коротко о главном на 27.01.2021

- 27 января 2021, 09:48

- |

Новые выпуски и кредитный рейтинг:

- «МСБ-Лизинг» зарегистрировал новый выпуск облигаций серии 002Р-04 на Московской бирже. Бумаги включены в Сектор ПИР.

- Группа «Эконива» планирует в первом квартале 2020 года разместить дебютные рублевые облигации на Московской бирже, чтобы частично рефинансировать выпуск еврооблигаций на 50 млн евро. Рейтинговое агентство «Эксперт РА» присвоило рейтинг кредитоспособности нефинансовой компании Ekosem Agrar AG (материнской компанией, консолидирующей активы ГК «ЭкоНива») на уровне ruBBB+. Прогноз по рейтингу — стабильный.

- Московская Биржа отказала «Левенгук» в регистрации изменений в решение о выпуске биржевых облигаций в части сведений о представителе владельцев биржевых облигаций серии БО-01.

- «Дэни Колл» допустил дефолт по выплате 7-го купона по облигациям серии КО-П01. Причина неисполнения обязательств — неперечисление эмитентом денежных средств для выплаты купонного дохода.

( Читать дальше )

Коротко о главном на 26.01.2021

- 26 января 2021, 09:56

- |

Все больше КО:

- 27 января «Автоэкспресс» начнет размещение выпуска трёхлетних коммерческих облигаций серии КО-П02 объемом 160 млн рублей.

- «Терра пласт» зарегистрировал программу коммерческих облигаций серии 001Р объемом 1 млрд рублей в НРД. Присвоенный регистрационный номер 4-00558-R-001P-00С.

- Рейтинговое агентство «Эксперт РА» присвоило рейтинг кредитоспособности микрофинансовой компании «КарМани» на уровне ruBB- со стабильным прогнозом.

Подробнее о событиях и эмитентах на Boomin.

План выплат купонов на сегодня в Ожидаемых событиях

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе

Новости «Кузины»: результаты и планы

- 26 января 2021, 06:38

- |

Закончился 2020 год и наступило время подведения итогов. Сегодня «Кузина» делится с нами выводами и результатами, подсчитывает количество заведений, рассказывает о новых партнерах и дальнейших планах по развитию бизнеса.

Прошедший год был специфическим, но, при этом, одним из самых эффективных. Компания сумела отлично консолидироваться, укрепить свои позиции и нащупать точки роста. За период локдауна сеть потеряла порядка 25% выручки, но, в отличие от предприятий традиционного общепита, имела возможность компенсировать спад за счет работы в формате «to go» и оперативно запущенного интернет-магазина.

Хоть кризис и урезал планы по развитию, «Кузина» продолжила открывать новые локации. Накануне праздников, 29 декабря начал работу магазин в Первомайском районе Новосибирска, который, к слову, с первых дней оправдывает ожидания. Всего по состоянию на 01.01.2021г. сеть насчитывала 42 магазина в Новосибирске, 9 в Москве и еще 11 точек, открытых по франшизе.

( Читать дальше )

Коротко о главном на 25.01.2021

- 25 января 2021, 08:54

- |

Регистрация нового выпуска и техдефолт:

- «КЭШДРАЙВ» зарегистрировал выпуск коммерческих облигаций серии КО-П02 в НРД. Срок обращения выпуска составит три года. Купоны ежеквартальные.

- «Дэни Колл» допустил технический дефолт в рамках выкупа облигаций серии БО-01 по оферте.

Подробнее о событиях и эмитентах на Boomin.

План выплат купонов на сегодня в Ожидаемых событиях

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе

Коротко о главном на 22.01.2021

- 22 января 2021, 11:15

- |

Планы по новому выпуску и кредитный рейтинг:

- «С-ИННОВАЦИИ» планирует летом разместить второй выпуск облигаций ориентировочным объемом 200 млн рублей.

- «Эксперт РА» подтвердило рейтинг кредитоспособности «Группе ЛСР» на уровне ruA, прогноз по рейтингу стабильный.

- «Брусника» объявила о решении сформировать совет директоров.

- «ДЭНИ КОЛЛ» допустил дефолт по выплате 6-го купона по облигациям серии КО-П02.

Подробнее о событиях и эмитентах на Boomin.

План выплат купонов на сегодня в Ожидаемых событиях

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал