бпиф доходъ инд дивид акций рф

Обзор БПИФ "Индекс дивидендных акций РФ" DIVD от УК ДОХОДЪ

- 06 февраля 2025, 07:56

- |

Кроме стратегии инвестирования в дивидендные акции с самостоятельной покупкой акций есть стратегия инвестирования в фонды, покупая паи которых можно тем самым переложить право выбора бумаг на фонд, но за комиссию. Одним из таких фондов является фонд «Индекс дивидендных акций РФ» DIVD от управляющей компании «ДОХОДЪ». Посмотрим параметры фонда, структуру активов, плюсы, минусы.

Тикер: DIVD

Управляющая компания: ДОХОДЪ

Сайт с описанием фонда: https://www.dohod.ru/individuals/mutual-funds/bpif/divd

Дата формирования: 19.01.2021

Валюта активов: рубль

ISIN: RU000A102N02

Цена за 1 лот: ~ 1200 ₽

Комиссия фонда: 0,99% (из которых вознаграждение УК 0,5%)

Формирование портфеля фонда происходит с учетом индекса «ДОХОДЪ Индекс дивидендных акций РФ (полной доходности)» IRDIVTR, в который входят 50% лучших акций по сумме факторов «Дивидендная доходность», «Стабильность дивидендов», «Качество эмитента». Потенциально такие компании могут показать более высокую доходность чем широкий рынок.

Структура активов фонда (по состоянию на 04.02.2025):

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 4 )

Как фонды вводят нас в заблуждение?

- 10 октября 2024, 13:41

- |

Несмотря на рыночное затишье, фондов на нашем рынке становится все больше — нам обещают «вечные» и «растущие» портфели, стабильные выплаты и многое другое.

Но если посмотреть структуру этих фондов, то она часто не соответствует их описанию. По факту инвестор получается совсем не то, за что он платит — а ведь эти инструменты выставляют неким чудо-средством, с которым даже новички обязательно добьются успеха.

Речь сейчас идет не о пассивных фондах, которые следуют за индексом Мосбиржи — с этим их управляющие худо-бедно справляются :) А вот фонды с гибкими стратегиями — это другое дело, ведь они могут выбирать активы по своему усмотрению.

Спасибо Sid_the_Sloth за обложку :)

Буквально за пять минут я нашел несколько таких фондов. Например, популярный фонд DIVD от УК «ДоходЪ» — в него входят дивидендные акции, которые «за счет высоких выплат могут показывать лучшее соотношение риска и доходности по сравнению с рынком».

( Читать дальше )

Выбираем лучший дивидендный бпиф на моссбирже.

- 25 марта 2024, 00:11

- |

Наши инвесторы очень любят дивиденды, по этому одной из стратегии того как обыграть рынок, может быть покупка дивидендных акций. Также вы можете покупать готовый портфель через бпиф, которые управляются профессиональными управляющими. Они активно анализируют рынок и добавляют в портфель только лучшие дивидендные акции. Если у вас крупный порфтель или вы не хотите иметь риск контрагента, то хорошей стратегии будет просто покупка тех же акций в том же составе в свой инвестиционный портфель.

Давайте рассмотрим два самых популярных таких фонда на дивидендные акции

Тинькофф Дивидендные акции (TDIV)

Фонд инвестирует в акции российских компаний с самыми высокими дивидендными выплатами. За 11 лет фонд вырос +566% против +320% у индекса мосбиржи полной доходности. Что является отличным результатом. И доказывает что рынок вполне легко можно обыграть через дивидендную стратегию. Фонд является ТОП-2 по величене активов под управлением DIVD от УК Доход. Комиссия фонда 1.49% кажется большой, но даже с ней он обыгрывает индекс мосбиржи. А также мы можем вообще не платить ее, если будем покупать те же акции самостоятельно, благо вся структура фонда публикуется на сайте.

( Читать дальше )

Как вложиться в дивидендные акции с минимальным депозитом (через ETF)

- 24 марта 2024, 09:57

- |

Но для покупки непосредственно акций нужен весьма немаленький депозит, поскольку покупать придётся десятки акций, чтобы диверсифицировать риски заплатили дивиденды-не заплатили, снизили-повысили и т.д.

Но есть способ поучаствовать в дивидендной истории и со скромным депо — покупать не акции а БПИФ.

Сейчас на мосбирже таких есть 3 штуки: TDIV, DIVD, MKBD

Для DIVD и MKBD мосбиржа рассчитывает индексы, для TDIV на мосбирже индекса, к сожалению нет

Посмотрим на эти 2 имеющихся индекса и сравним с индексом полной доходности широкого рынка MCFTR

Обо индекса обгоняют MCFTR, при этом индекс для БПИФ MKBD выглядит немного получше.

Итого — вложение в дивидендную историю через БПИФ выглядит разумным, фонды MCFTR опережают, вложение требует очень скромного депо — буквально несколько тысяч рублей.

Для усиления эффекта можно брать сразу 3 БПИФ и время от времени их балансировать.

Полезная ссылка про эти ETF, там и цены и СЧА и сравнение с бенчмарками и т.д.

( Читать дальше )

Обзор БПИФ ДОХОДЪ. Индекс дивидендных акций РФ

- 15 февраля 2024, 10:23

- |

Раз уж я выбрал дивидендную стратегию в инвестициях на фондовом рынке, то было глупо не смотреть на опыт более мудрых коллег, а тем более, на опыт управляющей компании. Как говорится, одна голова хорошо, а 10 умных – лучше, но не всегда. Сегодня с вами разберем популярный БПИФ от УК Доходъ, состоящий из отборных дивидендных акций российского фондового рынка, поехали!

DIVD ETF – биржевой фонд, нацеленный на следование индексу “ДОХОДЪ Индекс дивидендных акций РФ" (IRDIVTR), для пассивных инвестиций в качественные дивидендные акции российских компаний. Тикер на московской бирже: DIVD.

В фонд попадают акции компаний, прошедшие три стадии отбора

Дивидендная доходность

Средняя дивидендная доходность за завершенные 7 лет. Дополнительно для каждой акции рассчитывается дивдоходность за последние 12 месяцев. Если она равно нулю, то такая акция исключается из выборки (привет, Сбербанк, статистика и цифры – суровы).

Индекс стабильности дивидендов – DSI.

Тут ребята из компании УК Доходъ смотрят на то, насколько регулярно компания выплачивает дивиденды, и есть ли динамика в сторону увеличения этих самых выплвт. Для простоты понимания индекс DSI у Лукойла – 1, у ВТБ – 0.

( Читать дальше )

Стоит ли инвестировать в фонд дивидендных акций DIVD от УК «Доход»?

- 07 февраля 2023, 09:00

- |

Всем привет. Дивидендные акции были популярным вариантом инвестирования в течение многих лет, предлагая стабильный поток доходов наряду с потенциалом прироста капитала. ETF дивидендных акций DIVD от УК «Доход» — новый участник в этой сфере, и многие инвесторы задаются вопросом, стоит ли в него инвестировать?

В этой статье мы рассмотрим плюсы и минусы инвестирования в ETF DIVD, чтобы помочь вам принять взвешенное решение. А чтобы не пропустить новые аналитические выпуски подпишитесь на канал в Telegram.👍

( Читать дальше )

Разбор БПИФ Доход «Индекс дивидендных акций РФ»

- 01 февраля 2021, 20:12

- |

Не откладывая в долгий ящик, решил разобрать БПИФ Доход «Индекс дивидендных акций РФ» $DIVD Рассмотрим его структуру, методику формирования индекса и решим, стоит ли инвестировать в этот инструмент высвободившиеся денежные средства.

БПИФ Доход «Индекс дивидендных акций РФ» — собран из портфеля компаний РФ с высокой дивидендной доходностью и стабильными выплатами. Портфель хорошо диверсифицирован, что снижает риски отдельных эмитентов. Бумаги оцениваются по трем базисам: дивидендная доходность, их стабильность и качество эмитента. Давайте пробежимся по всем трем:

1️⃣ Дивидендная доходность рассчитывается, как средневзвешенная за завершенные 7 лет. Дополнительно рассчитывается за последние 12 месяцев.

2️⃣ Стабильность дивидендов рассчитывается исходя из регулярности выплат и учитывается такой показатель, как повышение размера выплат

3️⃣ Качество эмитента самый непредсказуемый базис. Рассчитывается исходя из показателей ROE, NetDebt/Equity и Earnings volatility (изменчивость прибыли)

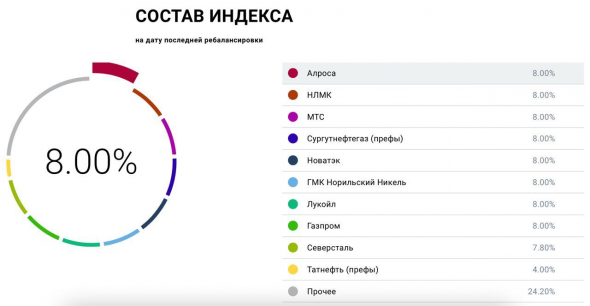

Индекс имеет хорошую диверсификацию по активам и отраслям. Преимущество отдается сектору нефтегаза, металлов и добычи. В состав Индекса входят крупнейшие компании России с хорошей дивидендной доходностью. Все доходы реинвестируются. Ниже перечислю компании с наибольшим весом в Индексе:

АЛРОСА 8%

НЛМК 8%

МТС 8%

Сургутнефтегаз преф 8%

Новатэк 8%

Норникель 8%

Лукойл 8%

Газпром 8%

Северсталь 7,8%

Татнефть преф 4%

Прочие 24,2%

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал