вТБ

Глава ВТБ назвал Биткоин «фейковой валютой»

- 24 января 2018, 17:34

- |

Андрей Костин заявил, что Биткоин является фиктивной валютой, у которой нет будущего. Об этом президент ВТБ сообщил в интервью телеканалу Bloomberg в рамках Давосского экономического форума.

«Биткоин – это фейковая валюта. В настоящее время криптовалюта формирует быстрорастущий рынок денег, которые «напечатаны кем угодно, но не правительством», — сказал Андрей Костин.

Глава ВТБ также заметил, что сам он не занимается майнингом. Полное интервью с Андреем Костиным доступно на сайте телеканала: https://www.bloomberg.com/news/articles/2018-01-24/u-s-sanctions-would-be-economic-war-to-head-of-russia-s-vtb

В рамках Давосского экономического форума похожее мнение высказал Председатель UBS Group AG Аксель Вебер. Он уверен, что Биткоин – это не валюта. Помимо этого, Вебер пообещал, что его банк не будет торговать Биткоином, так как это спекулятивный и рискованный актив, клиентам банка также не рекомендовано инвестировать в Биткоин.

- комментировать

- Комментарии ( 14 )

Флюгер Голубых Фишек 24.01.2018

- 24 января 2018, 16:37

- |

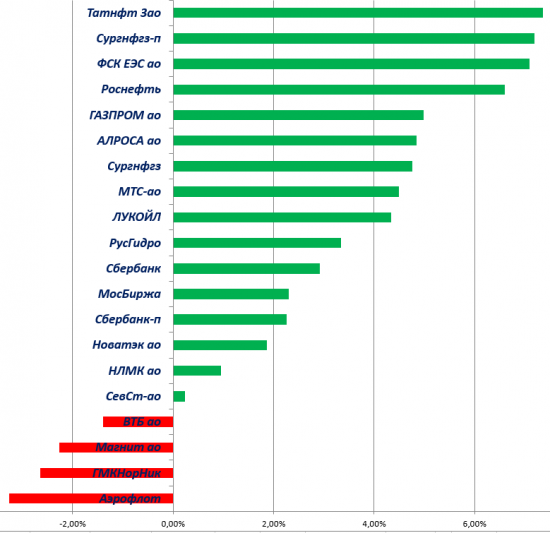

По-маленьку начинает прибавляться количество красных лепестков, то есть, растёт число желающих зафиксировать прибыль в это смутное время. На всех трейдерских ресурсах обсуждают новость о новом рекорде американского рынка, на котором индекс S&P500 уже почти 400 дней не видел коррекции в -5%. Сегодня снова обновляются исторические хаи на фьючерсе, так что скорее всего, значение этого рекорда перевалит за четыре сотни. Но долго это продолжаться не может, поэтому коррекция висит над рынком, как Домоклов меч. И именно поэтому большинство трейдеров перестраховываются, не лезут в новые покупки. Однако и для шортов пока нет чётких сигналов на продажу по большинству инструментов

Флюгер Голубых Фишек сегодня выглядит так:

Вчера я рекомендовал открыть шорт в ГМК «НорНик», а сегодня открываем шорт в ВТБ

( Читать дальше )

Промсвязьбанк - может получить часть бизнеса ВТБ в области гособоронзаказа

- 24 января 2018, 14:23

- |

Глава ВТБ Андрей Костин, в кулуарах Всемирного экономического форума в Давосе:

«Мы оцениваем это решение положительно. Основные контракты, особенно с предприятиями, которые входят в так называемый SDN список (Specially Designated Nationals List), они должны будут перейти туда, но насколько это будет принудительным, сказать трудно. Мы никаких жестких вводных от правительства не получали. Сам банк до конца не сформирован, но как только они определяться, мы будем взаимодействовать, и какая-то часть бизнеса уйдет от нас»

Ранее сообщалось, что правительство совместно с Банком России назначили Промсвязьбанк опорным банком для осуществления операций по государственному оборонному заказу и крупным государственным контрактам.

Финанз

ВТБ рассмотрит возможность приобретения банка Возрождение

- 24 января 2018, 12:20

- |

«Мы пока еще не знаем (интересна ли нам покупка банка „Возрождение“ — ред.). Наши розничные (менеджеры — ред.) говорят, что там может быть интерес, но мы не очень представляем себе ситуацию в „Возрождении“, мы никогда этот банк не смотрели, не анализировали».

«Мы не знаем, есть ли претенденты. Мы сейчас вернемся из Давоса, этой темой займемся и посмотрим».

Вопрос о продаже части пакета акций братьев Ананьевых в банке Возрождения был поставлен ЦБ сразу после решения о передаче Промсвязьбанка в ФКБС. Согласно предписанию ЦБ, Ананьевы должны сократить свою долю в акционерном капитале банка Возрождение в течение 90 дней. Бизнесмены, владевшие 52,7% банка Возрождение через компанию «Промсвязькапитал», с 18 декабря имеют право голоса только по 10% акций.

ВТБ обсудит продажу акций Русгидро с кабмином РФ и менеджментом компании

- 24 января 2018, 12:14

- |

Первый зампред ВТБ Юрий Соловьев в кулуарах Всемирного экономического форума в Давосе:

«Мы делали форвардную сделку для нескольких целей, в том числе и для потенциального нахождения стратегического инвестора».

«Но этот вопрос мы будем решать совместно и с российским правительством, и с менеджментом компании. Потому что такой инвестор должен быть правильным, должен приносить добавленную стоимость от своего акционерного участия. Форвард, вы знаете, у нас очень длинный. Поэтому до того, как мы начнем об этом принципиально и концентрированно говорить, нам еще нужно несколько вещей сделать по работе в целом с инвесторами. У менеджмента компании целый ряд мер по улучшению финансовых показателей. Поэтому это такой длинный процесс будет, в котором будем участвовать и мы, и прежде всего сама компания. И в том числе мы будем советоваться с правительством».

( Читать дальше )

ВТБ - рост дивидендов мог бы быть позитивно воспринят инвесторами

- 24 января 2018, 11:46

- |

По словам председателя правления ВТБ Андрея Костина, дивиденды банка за 2017 могут остаться на уровне 2016. В этом случае банк заплатит 15 млрд руб. в качестве дивидендов по обыкновенным акциям или 0,00117 руб. на обыкновенную акцию, что предполагает дивидендную доходность 3%.

Мы считаем новость несколько негативной. Изначально мы надеялись, что ВТБ может несущественно увеличить дивиденды по обыкновенным акциям, принимая во внимание, что его чистая прибыль подскочила в 2,3 раза г/г до более 100 млрд руб. за 2017. Поскольку дивиденды являются основными катализаторами для российских акций, некоторый рост дивидендов от ВТБ, скажем на 20%, мог бы быть позитивно воспринят инвесторами, что привело бы к росту котировок. По нашим оценкам, свыше 50% чистой прибыли банка будет потрачено на дивиденды по привилегированным акциям типа 1 и 2 и выплатам купона по «вечным» облигациям.АТОН

CEFC заложит весь покупаемый пакет "Роснефти" по кредиту ВТБ на 5 млрд евро.

- 24 января 2018, 11:23

- |

Москва. 24 января. Китайская CEFC закладывает весь покупаемый пакет «Роснефти» по кредиту ВТБ на 5 млрд евро, сообщил журналистам первый заместитель президента — председателя правления ВТБ Юрий Соловьев в кулуарах форума в Давосе. http://www.interfax.ru/business/596822

Консорциум суверенного фонда Катара и швейцарского трейдера Glencore в октябре прошлого года завершили переговоры по продаже 14,16% «Роснефти» китайской CEFC.

Ранее глава ВТБ Андрей Костин заявлял, что банк готов предоставить CEFC кредит для финансирования сделки, в рамках которой китайская компания приобретает 14,16% акций НК «Роснефть».

«Совершенно точно могу сказать, что участие (в капитале „Роснефти“ — ИФ) этой компании (CEFC — ИФ) никак не зависит о того, даст ли ВТБ кредит или нет», — сказал в октябре глава ВТБ Андрей Костин в интервью «России 24».

В сентябре Консорциум Glencore и Qatar Investment Authority (QIA) подписал соглашение с китайской China Energy Company Limited CEFC о продаже 14,16% акций «Роснефти» CEFC. Сделка предполагает премию в 16% к средней цене за 30 дней. После сделки Glencore останется акционером «Роснефти» с долей 0,5%, а катарский фонд QIA — с долей 4,7%.

ВТБ - дивиденды по итогам 2017 г могут быть на уровне 2016 г. Прибыль по МСФО ожидатеся на уровне 107 млрд руб

- 23 января 2018, 14:35

- |

Глава банка Андрей Костин на форму в Давосе:

ВТБ ставил цель по прибыли по итогам 2017 года на уровне 100 миллиардов рублей, а в 2018 и 2019 годах банк планировал нарастить ее до 150 и 200 миллиардов рублей соответственно.«Еще не обсуждались с правительством вообще. Рекомендации правительство пока не давало, поэтому мы исходим из того, что, возможно, дивиденды будут на уровне прошлого года. Мы пока не вносили предложение и с правительством не обсуждали»

Мы ожидаем прибыль этого года не менее 100 миллиардов, возможно, чуть больше — в районе 107. А в следующем году мы ожидаем прибыль порядка 150-170 миллиардов. И мы абсолютно уверены, что если не будет каких-то потрясений, то мы в 2019 году выходим на прибыль минимально 200-220 миллиардов. На мой взгляд, она вполне реализуема

( Читать дальше )

ВТБ - уровень резервов обнадеживает

- 23 января 2018, 10:24

- |

Как заявил председатель правления ВТБ Андрей Костин в интервью Reuters, ВТБ планирует обновить команду топ-менеджеров, чтобы ускорить стратегическое развитие банка. В частности, банк покинет Михаил Сухов — зампред правления, а Герберт Моос (финансовый директор) перейдет из финансового блока в стратегический менеджмент. Кроме того, на высшие посты в банке придут новые люди. Также г-н Костин добавил, что ЦБ провел длительную и детальную проверку банка в прошлом году. В результате банк сформировал дополнительные резервы в размере 50 млрд руб. в конце прошлого года. Тем не менее банк сможет достигнуть своего целевого уровня чистой прибыли в 100 млрд руб. по итогам 2017.

Новость позитивна с точки зрения восприятия. Мы ждем новых назначений в банке. То, что ЦБ удовлетворен уровнем резервов ВТБ, также обнадеживает.АТОН

Криптовалютная "мясорубка" и эйфория на рынках акций.

- 18 января 2018, 21:17

- |

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал