вТБ

«ВТБ Страхование» может купить еще одного страховщика ОМС

- 24 марта 2017, 11:41

- |

«ВТБ Страхование» может купить страховщика, специализирующегося на обязательном медицинском страховании (ОМС), рассказал «Ведомостям» гендиректор страховой группы ВТБ Геннадий Гальперин.

«Нас интересуют крупные страховщики в этом сегменте, особенно с большой клиентской базой в городах-миллионниках», — пояснил Гальперин. По его словам, приобретение компании предусмотрено стратегией развития «ВТБ Страхования» до 2019 года.

У страховщика уже есть компания, работающая с ОМС, — «ВТБ Медицинское страхование». «У нас создана достаточно широкая инфраструктура, и мы активно работаем над расширением клиентской базы», — говорит глава страховой группы.

По словам экспертов, страховщикам по ОМС во многом помогает выжить именно размер клиентской базы.

Компания изучает рынок — конкретных претендентов еще нет. Нет и жестких критериев по размеру страховщика, но в планах — прирасти не меньше чем на миллион застрахованных. На рынке сейчас много предложений по продаже компаний, специализирующихся на ОМС, говорит он: «Для владельцев ряда компаний бизнес ОМС непрофильный, и в условиях, когда ужесточаются требования к страховым медицинским компаниям (в том числе по величине уставного капитала), акционерам выгоднее продать актив, чем вкладываться в его развитие».

( Читать дальше )

- комментировать

- Комментарии ( 0 )

ВТБ 24 купил у группы ВТБ здание в Москве за 14,7 млрд рублей

- 24 марта 2017, 10:49

- |

Банк ВТБ 24 приобрел у компании группы ВТБ здание на Пресненской набережной в Москве. Об этом говорится в отчетности кредитной организации по МСФО за 2016 год.

«В январе 2017 года группа осуществила покупку здания у компании группы ВТБ по адресу: город Москва, Пресненская набережная, д. 10, стр. 1, на общую сумму 14,74 млрд рублей», — отмечается в документе.

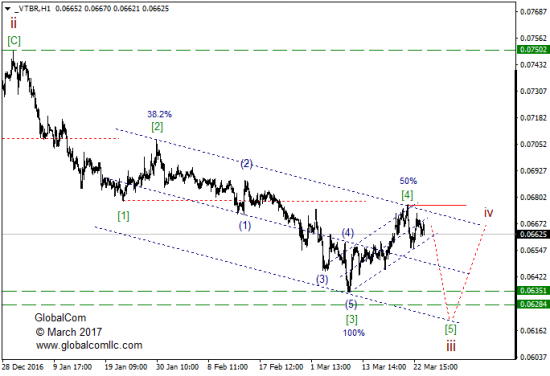

Волновой анализ, акции компаний

- 24 марта 2017, 10:40

- |

ВТБ

Ситуация по акциям ВТБ практически не изменилась, и по-прежнему ожидается возобновление локального тренда вниз. Если данное предположение будет верно то, цена без нарушения локального критического уровня может уверенно возобновить движение вниз, и сформировать новый локальный минимум.

Рекомендация: в рамках представленного сценария, при появлении точки входа рекомендуется начать поиск точек для продажи с целями в районе 0,0630 – 0,0620.

( Читать дальше )

ВТБ "Почта Банк" начал первый этап докапитализации

- 23 марта 2017, 20:12

- |

Акционеры «Почта Банка» одобрили допэмиссию на сумму 49,49 млн рублей, следует из материалов компании. В результате допэмиссии планируется разместить 989,85 тыс. акций по номинальной стоимости 50 рублей каждая.

«У нас амбициозные планы относительно роста кредитного и депозитного портфелей в 2017 году. Привлеченные в ходе сделки средства будут использованы для дальнейшего развития бизнеса. Мы планируем, что допэмиссия завершится до конца мая», — отметил президент-председатель правления «Почта Банка» Дмитрий Руденко.

Ранее о том, что «Почта Банк» будет докапитализован на 6,7 млрд рублей в течение 2017 года, сообщал Михаил Задорнов, президент-председатель правления ВТБ24. «Почта Банк» входит в Группу ВТБ.

ВТБ направит на дивиденды по итогам 2016 года 44,4 млрд рублей

- 23 марта 2017, 13:19

- |

Набсовет ВТБ рекомендовал общему собранию акционеров направить на дивиденды часть чистой прибыли в размере 44,39 млрд рублей.

Как следует из материалов банка, на дивиденды по обыкновенным именным акциям будет направлено 15 млрд 163 млн рублей, по размещенным привилегированным именным акциям — 11 млрд 129 млн рублей, по размещенным привилегированным именным акциям второго типа — 18 млрд 100 млн рублей.

Размер дивидендов на одну размещенную обыкновенную именную акцию номинальной стоимостью 0,01 рубля составит 0,00117 рубля, на одну размещенную привилегированную именную акцию ВТБ первого типа номинальной стоимостью 0,01 рубля — 0,00052 рубля, на одну размещенную привилегированную именную акцию второго типа номинальной стоимостью 0,1 рубля — 0,00588849 рубля.

Часть прибыли в размере 3 млрд 454 млн рублей банк направит в свой резервный фонд.

ВТБ - СД рекомендовал дивиденды за 2016 г. в размере 0,00117 руб/ао

- 23 марта 2017, 10:28

- |

1. Принять решение (объявить) о выплате по результатам 2016 года дивидендов в размере:

— 0,00117 рубля на одну размещенную обыкновенную именную акцию Банка ВТБ (ПАО) номинальной стоимостью 0,01 рубля;

— 0,00052 рубля на одну размещенную привилегированную именную акцию Банка ВТБ (ПАО) первого типа номинальной стоимостью 0,01 рубля;

— 0,00588849 рубля на одну размещенную привилегированную именную акцию Банка ВТБ (ПАО) второго типа номинальной стоимостью 0,1 рубля.

Отсечка под дивиденды — 10 мая

(решение)

ОФЗ — народу, прибыль — банкам

- 23 марта 2017, 09:46

- |

Сбербанк и ВТБ-24, которые будут заниматься размещением «народных облигаций», получат за свою работу комиссию примерно в 200 млн руб. Заплатить ее придется покупателям этих бумаг. Вероятно, таким образом Минфин хочет заставить кредитные организации активнее продавать федеральные облигации. Правда, в регионах, где ранее выпускались местные «народные» облигации, комиссии с населения не брали.

Как рассказал директор департамента долговой политики Минфина Константин Вышковский, покупателям «народных ОФЗ» придется заплатить комиссию банку, который будет осуществлять продажу облигаций. Комиссия составит 1,5% при покупке бумаг на сумму до 50 тысяч рублей, 1% — если сумма покупки составит от 50 до 300 тысяч рублей и 0,5% — при покупке на сумму более 300 тысяч рублей.

То есть при покупке народных облигаций на 49 тысяч рублей банку-агенту придется заплатить 735 рублей, при покупке на 299 тысяч рублей — 2990 рублей, при приобретении бумаг на сумму 300 тысяч рублей — 1500 рублей.

( Читать дальше )

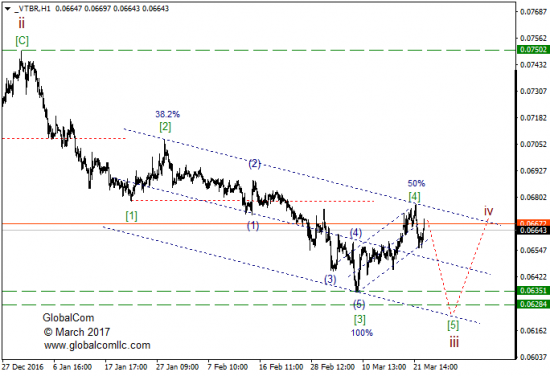

Волновой анализ, акции компаний

- 23 марта 2017, 09:18

- |

ВТБ

Вполне вероятно, что по акциям ВТБ завершается формирование первого паттерна в виде 5-3 формации вниз на младших степенях. Если данное предположение будет верно то, цена без нарушения локального критического уровня может уверенно возобновить движение вниз.

Рекомендация: в рамках представленного сценария, при появлении точки входа рекомендуется начать поиск точек для продажи с целями в районе 0,0630 – 0,0620.

( Читать дальше )

Сбербанк и ВТБ 24 выделят по 700 отделений для продаж ОФЗ населению

- 22 марта 2017, 21:23

- |

Облигации федерального займа (ОФЗ) для населения можно будет купить в 700 отделениях Сбербанка и в 700 отделениях банка ВТБ 24, сообщил на пресс-конференции в ТАСС директор департамента государственного долга и государственных финансовых активов Минфина РФ Константин Вышковский.

«У каждого из банков (которые будут продавать ОФЗ для населения — прим. ред.) порядка 700 отделений будет выделено по России для этих целей», — сказал он, отметив, что фактически отделений по России у банков больше, и продажи будут проходить в самых крупных. По Москве будет более 100 отделений банков, продающих ОФЗ населению, добавил Вышковский.

tass.ru/ekonomika/4115034

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал