SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

волатильность

Записи в блогах трейдеров смартлаба по теме волатильности.

Что сейчас нужно делать

- 14 октября 2014, 23:38

- |

Сейчас на все деньги, вообще на все которые есть, нужно покупать годовые путы на нефть около денег.

Варианта будет два.

Нефть будет 85 и выше, тогда нормально все будет, бабки потеряете, но будете жить в мире, где эти бабки легко заработать обратно.

Нефть будет ниже 85, всем тяжело будет, зато здесь при деньгах хотя бы останетесь...

Варианта будет два.

Нефть будет 85 и выше, тогда нормально все будет, бабки потеряете, но будете жить в мире, где эти бабки легко заработать обратно.

Нефть будет ниже 85, всем тяжело будет, зато здесь при деньгах хотя бы останетесь...

- комментировать

- Комментарии ( 3 )

Народная опционная конференция № 8 закончилась. Всем спасибо.

- 04 октября 2014, 22:44

- |

Участвовал, по крайней мере, в первых трех подобных конференциях. Потом был большой перерыв, поднадоело как-то.

На этот раз решил посетить и не пожалел. Надо заметить, что интеллектуальный уровень участников, что недавно прошедшей конференции СмартЛаба, что НОК, на мой взгляд, существенно повысился. Это сказывается на уровне докладов, качестве вопросов. И это не может не радовать.

На этот раз конференция прошла в формате двух дней.

В пятницу под эгидой Айти Инвест и при личном участии В. Твардовского на территории биржи прошла сугубо практическая часть конференции.

Сегодня (в субботу) доклады были более теоретически направлены, хотя, безусловно, практическая часть так же имела место.

( Читать дальше )

В условиях кризиса выбирайте торговлю волатильностью базиса индексного арбитража.

- 03 октября 2014, 11:27

- |

В последнее время работать на российском фондовом рынке становится более рискованно. Это порождает спрос на низко рискованные стратегии и в частности арбитраж.

Однако в подавляющем большинстве применяемых ныне арбитражных стратегий доходность является функцией от совпадения момента открытия арбитражной позиции с максимумом (для контанго) или минимумом (для бэквордации) базиса арбитража. Преимущества получает тот, кто точнее предскажет направление изменения каждого из плеч арбитражной пары и более точно оценит, достиг ли базис своих критических значений для открытия арбитражной позиции. Но это только в теории. На практике же, в силу различных факторов, особенно геополитических, достоверность прогнозов падает и арбитражные позиции открываются либо слишком рано, что повышает риски, либо поздно, что снижает доходность.

( Читать дальше )

Волатильность, что дальше ждать?

- 30 сентября 2014, 11:36

- |

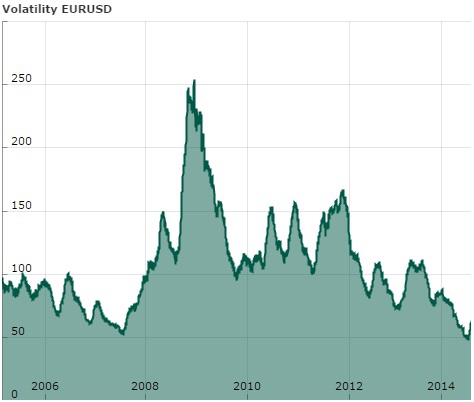

В последнее время сильно «никакая» общая тенденция на рынках валют в плане волатильности.

Как то настораживает эта ситуация, так как я больше предпочитаю торговать тренды.

Связано ли это с таким положением дел, как развитие массового трейдинга и компьютеризации (засилие роботов)?

Так лет через… цать и до 10 пипсов в день туда-сюда докатимся.

Кто что думает?

( Читать дальше )

Как то настораживает эта ситуация, так как я больше предпочитаю торговать тренды.

Связано ли это с таким положением дел, как развитие массового трейдинга и компьютеризации (засилие роботов)?

Так лет через… цать и до 10 пипсов в день туда-сюда докатимся.

Кто что думает?

( Читать дальше )

МОЛНИЯ: Евтушенкова не существует

- 19 сентября 2014, 18:17

- |

Представитель следствия, пожелавший остаться неизвестным, заявил «Интерфаксу», что человека по имени Владимир Евтушенков не существует.

По мнению экспертов телеканала «РЕН» его придумали рептилоиды через своих представителей в виде 5ой колонны, чтобы прибрать к рукам дешёвые российские активы и обанкротить российских трейдеров.

По мнению экспертов телеканала «РЕН» его придумали рептилоиды через своих представителей в виде 5ой колонны, чтобы прибрать к рукам дешёвые российские активы и обанкротить российских трейдеров.

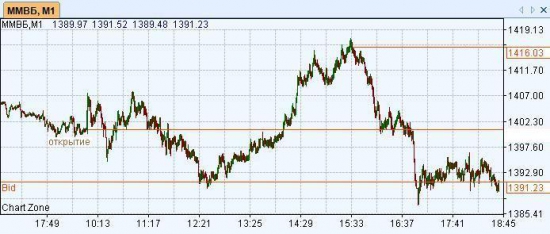

Акции бросало вверх и вниз, пришлось INFA закрыть в б/у (+5пп)

- 12 сентября 2014, 09:18

- |

Пока ничего не поменялось: идет флэт на СиПи500 причем с общим настроением вниз. Акция INFA была продана в шорт еще день назад и оставалась на ночь.

Но на открытиt она не показала своего устойчивого желания слетать вниз, поэтому пришлось передвинуть стоп на б/у, которыq с успехом закрылся.

Общий фон остается в целом нестабильный. Многие аналитики в США призывают раскрыть глаза на хорошие экономические данные и настаивют на росте. Многие наооборот заявляют о тяжелых проблемах в Европе, которые докатятся и до США, стерев все то положительное, о чем заявляют первые.

Мы же пока видим устойчивый рост распродаж топ-менеджерами. В течение недели количество проданных ими акций подскочило в очередной раз. Будет ли адекватным ответ рынка, покажет следующая неделя. В сделках у нас в основном преобладают шорт позиции. Есть и лонги, но они в ндексах волатильности.

(подробнее об отборе подобных компаний)

Но на открытиt она не показала своего устойчивого желания слетать вниз, поэтому пришлось передвинуть стоп на б/у, которыq с успехом закрылся.

Общий фон остается в целом нестабильный. Многие аналитики в США призывают раскрыть глаза на хорошие экономические данные и настаивют на росте. Многие наооборот заявляют о тяжелых проблемах в Европе, которые докатятся и до США, стерев все то положительное, о чем заявляют первые.

Мы же пока видим устойчивый рост распродаж топ-менеджерами. В течение недели количество проданных ими акций подскочило в очередной раз. Будет ли адекватным ответ рынка, покажет следующая неделя. В сделках у нас в основном преобладают шорт позиции. Есть и лонги, но они в ндексах волатильности.

(подробнее об отборе подобных компаний)

Началась конференция Московской Биржи по фьючерсу на RVI

- 09 сентября 2014, 13:09

- |

Добрый день, коллеги!

Началась онлайн-конференция «Новые возможности в торговле волатильностью: фьючерсный контракт на волатильность RVI».

Фьючерс появится на срочном рынке уже завтра 10 сентября.

Задать вопрос, ознакомиться с вопросами и ответами других участников можно на странице конференции!

Участники конференции:

( Читать дальше )

Началась онлайн-конференция «Новые возможности в торговле волатильностью: фьючерсный контракт на волатильность RVI».

Фьючерс появится на срочном рынке уже завтра 10 сентября.

Задать вопрос, ознакомиться с вопросами и ответами других участников можно на странице конференции!

Участники конференции:

- Владимир Гольдин, начальник отдела развития технологий и бизнес-тестирования срочного рынка «Московской Биржи»

- Андрей Дронин, начальник управления структурных продуктов компании «ОЛМА»

- Никита Масюков, опционный трейдер ITS Traiding (Panda)

- Олег Мубаракшин, опционный трейдер, основатель Quant-lab.com

- Роман Сульжик, управляющий директор по срочному рынку «Московской Биржи»

- Артем Фетисов, трейдер по опционам Sberbank CIB

- Михаил Поспелов, руководитель департамента клиентского обслуживания ИК «ФИНАМ»

( Читать дальше )

Московская биржа проводит онлайн-конференцию: фьючерс на RVI.

- 05 сентября 2014, 13:14

- |

Добрый день, коллеги!

Московская биржа 9 сентября проводит онлайн-конференцию «Новые возможности в торговле волатильностью: фьючерсный контракт на волатильность RVI».

Сам фьючерс появится на срочном рынке 10 сентября.

Вопросы участникам конференции можно задать уже сейчас!

Участники конференции:

Московская биржа 9 сентября проводит онлайн-конференцию «Новые возможности в торговле волатильностью: фьючерсный контракт на волатильность RVI».

Сам фьючерс появится на срочном рынке 10 сентября.

Вопросы участникам конференции можно задать уже сейчас!

Участники конференции:

- Владимир Гольдин, начальник отдела развития технологий и бизнес-тестирования срочного рынка «Московской Биржи»

- Андрей Дронин, начальник управления структурных продуктов компании «ОЛМА»

- Никита Масюков, опционный трейдер ITS Traiding (Panda)

- Олег Мубаракшин, опционный трейдер, основатель Quant-lab.com

- Роман Сульжик, управляющий директор по срочному рынку «Московской Биржи»

- Артем Фетисов, трейдер по опционам Sberbank CIB

- Михаил Поспелов, руководитель департамента клиентского обслуживания ИК «ФИНАМ»

Рынок всех переиграл?

- 03 сентября 2014, 13:04

- |

Рынок всех переиграл?

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал