SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

дивдоходность

Дополнительные источники инвестпривлекательности Россетей еще не реализованы - Газпромбанк

- 31 марта 2020, 14:48

- |

Прибыль «Россетей» за 2019 год по МСФО снизилась на 15,5% — до 105,29 млрд рублей, следует из отчетности компании. Выручка увеличилась на 0,8% — до 1,029 трлн рублей.

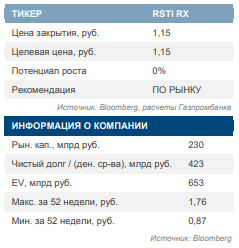

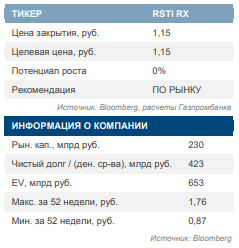

Мы скорректировали прогнозы и целевую цену (ЦЦ) для «Россетей» в свете результатов 2019 г. и уточненных планов капвложений компании. Мы также частично учли потенциальное влияние рассматриваемых, но публично пока не раскрытых изменений в дивидендной политике, благодаря которым может повыситься прозрачность и размер дивидендов.

( Читать дальше )

Мы скорректировали прогнозы и целевую цену (ЦЦ) для «Россетей» в свете результатов 2019 г. и уточненных планов капвложений компании. Мы также частично учли потенциальное влияние рассматриваемых, но публично пока не раскрытых изменений в дивидендной политике, благодаря которым может повыситься прозрачность и размер дивидендов.

Мы видим дополнительные источники инвестиционной привлекательности «Россетей», однако они еще не реализованы в полную силу. В их числе: а) регулятивные изменения в электросетевом секторе; б) повышение операционной эффективности компании благодаря программе «цифровой трансформации» и новой стратегии до 2030 г.; г) возможность частичной консолидации дочерних компаний, что может привести к снижению холдингового дисконта. С учетом новых прогнозов мы повышаем ЦЦ «Россетей» до 1,15 руб. за акцию, но сохраняем рекомендацию «ПО РЫНКУ».Гончаров Игорь

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Globaltrans находится в очень устойчивой финансовой форме - Атон

- 31 марта 2020, 11:39

- |

Globaltrans: результаты за 2019 по МСФО: сильные показатели, дивидендная доходность 20%+

Скорректированная выручка Globaltrans за 2019 увеличилась на 13% г/г до 68.8 млрд руб. за счет роста средней цены за маршрут на 9% и роста грузооборота на 0.6%. Операционная себестоимость увеличилась всего на 5% до 29.4 млрд руб., что говорит об эффективном контроле над затратами. Скорректированный показатель EBITDA вырос на 20% до 39.5 млрд руб. (на 7% выше консенсуса Интерфакса), а подразумеваемая рентабельность EBITDA составила 57%. Чистая прибыль, скорректированная на долю миноритариев, составила 20.8 млрд руб. (+17.5% г/г; на 8% выше консенсуса). Капзатраты Globaltrans в прошлом году выросли всего на 9% до 14 млрд руб., а чистый долг увеличился до 23.6 млрд руб., соотношение чистый долг/EBITDA составило 0.6x. Совет директоров компании рекомендовал выплатить промежуточные дивиденды за 2П19 в размере 46.55 руб. на GDR, что соответствует ранее объявленному прогнозу компании. Отсечка по дивидендам по GDR установлена на 30 апреля 2020. Также компания поставила цель выплатить ту же сумму дивидендов за 1П20 (8.3 млрд руб.), что соответствует совокупной годовой дивидендной доходности 21%. Менеджмент считает текущий год непростым и полагает, что ценовое давление в сегменте полувагонов сохранится в 1П20, хотя динамика в сегменте вагонов-цистерн представляется сильной. Несмотря на экономическую турбулентность, менеджмент ожидает в этом году стабильный грузопоток, который должен быть поддержан ростом экспорта (угля).

( Читать дальше )

Скорректированная выручка Globaltrans за 2019 увеличилась на 13% г/г до 68.8 млрд руб. за счет роста средней цены за маршрут на 9% и роста грузооборота на 0.6%. Операционная себестоимость увеличилась всего на 5% до 29.4 млрд руб., что говорит об эффективном контроле над затратами. Скорректированный показатель EBITDA вырос на 20% до 39.5 млрд руб. (на 7% выше консенсуса Интерфакса), а подразумеваемая рентабельность EBITDA составила 57%. Чистая прибыль, скорректированная на долю миноритариев, составила 20.8 млрд руб. (+17.5% г/г; на 8% выше консенсуса). Капзатраты Globaltrans в прошлом году выросли всего на 9% до 14 млрд руб., а чистый долг увеличился до 23.6 млрд руб., соотношение чистый долг/EBITDA составило 0.6x. Совет директоров компании рекомендовал выплатить промежуточные дивиденды за 2П19 в размере 46.55 руб. на GDR, что соответствует ранее объявленному прогнозу компании. Отсечка по дивидендам по GDR установлена на 30 апреля 2020. Также компания поставила цель выплатить ту же сумму дивидендов за 1П20 (8.3 млрд руб.), что соответствует совокупной годовой дивидендной доходности 21%. Менеджмент считает текущий год непростым и полагает, что ценовое давление в сегменте полувагонов сохранится в 1П20, хотя динамика в сегменте вагонов-цистерн представляется сильной. Несмотря на экономическую турбулентность, менеджмент ожидает в этом году стабильный грузопоток, который должен быть поддержан ростом экспорта (угля).

( Читать дальше )

Ключевой вопрос для инвестпривлекательности акций Татнефти - сохранение дивидендов на уровне 2018 года - Газпромбанк

- 30 марта 2020, 17:16

- |

Во вторник, 31 марта, перед началом торгов в Москве, «Татнефть» опубликует финансовые результаты за 4К19 и 2019 г. по МСФО.

Комментарии руководства компании по размеру дивидендов – ключевому показателю инвестиционной привлекательности «Татнефти» – могут быть озвучены до или во время телефонной конференции, запланированной на 3 апреля. Если компания будет придерживаться своего прежнего прогноза, то размер дивидендов за 2019–2020 гг. совпадет с уровнем 2018 г. и составит 85 руб. на акцию, что предполагает дивидендную доходность в 16,0% по обыкновенным и 16,9% по привилегированным акциям.

EBITDA в 4К19 может сократиться на 9% кв/кв. По нашим оценкам, в 4К19 выручка «Татнефти» снизилась на 5,5% кв/кв и на 2,9% г/г до 220 млрд руб. (3,6 млрд долл.), главным образом из-за снижения добычи нефти.

Объем переработки нефти в 4К19 вырос на 29% г/г (на 2% кв/кв) до 2,8 млн т после запуска второй установки первичной переработки нефти на ТАНЕКО в августе 2019 г. В соответствии со Стратегией-2030, «Татнефть» планирует вводить в эксплуатацию новые установки, постепенно повышая выход светлых нефтепродуктов.

( Читать дальше )

Комментарии руководства компании по размеру дивидендов – ключевому показателю инвестиционной привлекательности «Татнефти» – могут быть озвучены до или во время телефонной конференции, запланированной на 3 апреля. Если компания будет придерживаться своего прежнего прогноза, то размер дивидендов за 2019–2020 гг. совпадет с уровнем 2018 г. и составит 85 руб. на акцию, что предполагает дивидендную доходность в 16,0% по обыкновенным и 16,9% по привилегированным акциям.

EBITDA в 4К19 может сократиться на 9% кв/кв. По нашим оценкам, в 4К19 выручка «Татнефти» снизилась на 5,5% кв/кв и на 2,9% г/г до 220 млрд руб. (3,6 млрд долл.), главным образом из-за снижения добычи нефти.

Объем переработки нефти в 4К19 вырос на 29% г/г (на 2% кв/кв) до 2,8 млн т после запуска второй установки первичной переработки нефти на ТАНЕКО в августе 2019 г. В соответствии со Стратегией-2030, «Татнефть» планирует вводить в эксплуатацию новые установки, постепенно повышая выход светлых нефтепродуктов.

( Читать дальше )

Акции ФСК ЕЭС в списке покупать - Финам

- 30 марта 2020, 13:51

- |

«ФСК ЕЭС» — сетевая компания, оператор Единой национальной электрической сети (ЕНЭС), обеспечивающий 50% энергопотребления страны. Основной акционер, контролирующий 80,13% капитала — «Россети».

ГК «Финам»

Прибыль акционеров «ФСК ЕЭС» снизилась на 6,7%, до 86,6 млрд руб., на фоне уменьшения доходов от техприсоединения, увеличения амортизационных отчислений и единовременных факторов. Денежный поток вырос на 26%, до 42 млрд руб.

Летом, по нашим оценкам, акционеры могут получить финальный дивиденд 0,0099 руб. с доходностью 6,2%. Всего за 2019 год ФСК ЕЭС может направить на выплаты 0,0187 руб., или всего 24 млрд руб., что соответствует коэффициенту 28% прибыли по МСФО.

Акции торгуются по нетребовательным мультипликаторам с оценкой 2,4–2,7х годовой прибыли 2019–2020П с дисконтом не только по отношению к электросетевому комплексу РФ, но и собственным средним значениям.

Сектор электроэнергетики относят к защитным активам, и мы считаем, что эффект антивирусных мер на бизнес компании будет намного меньше, чем на цикличные отрасли экономики.

Драйверы роста — завершение карантина, объявление финальных дивидендов, а также развитие темы со слиянием с «Россетями» и конвертацией акций / выкупом у миноритарных акционеров.

Мы рекомендуем «Покупать» акции «ФСК ЕЭС».Малых Наталия

ГК «Финам»

Прибыль акционеров «ФСК ЕЭС» снизилась на 6,7%, до 86,6 млрд руб., на фоне уменьшения доходов от техприсоединения, увеличения амортизационных отчислений и единовременных факторов. Денежный поток вырос на 26%, до 42 млрд руб.

Летом, по нашим оценкам, акционеры могут получить финальный дивиденд 0,0099 руб. с доходностью 6,2%. Всего за 2019 год ФСК ЕЭС может направить на выплаты 0,0187 руб., или всего 24 млрд руб., что соответствует коэффициенту 28% прибыли по МСФО.

Акции торгуются по нетребовательным мультипликаторам с оценкой 2,4–2,7х годовой прибыли 2019–2020П с дисконтом не только по отношению к электросетевому комплексу РФ, но и собственным средним значениям.

Сектор электроэнергетики относят к защитным активам, и мы считаем, что эффект антивирусных мер на бизнес компании будет намного меньше, чем на цикличные отрасли экономики.

Драйверы роста — завершение карантина, объявление финальных дивидендов, а также развитие темы со слиянием с «Россетями» и конвертацией акций / выкупом у миноритарных акционеров.

Что будет с российскими нефтяными компаниями, если нефть будет на уровне $25? - Атон

- 27 марта 2020, 19:36

- |

Что будет с российскими нефтяными компаниями, если средняя цена на нефть по году будет на уровне $25 за баррель? Если предположить стрессовый сценарий (Brent $25/барр., курс 80), то EPS российских компаний может снизиться на 60-78% г/г, а дивидендная доходность упадет до уровня в 2-5%. Однако, сценарный анализ не учитывает ряд факторов, и самое важное, «ответ» компаний на текущие макроэкономические условия.

В реальности ситуация может оказаться лучше за счет снижения расходов компаниями и, в первую очередь, капитальных затрат. Например, «ЛУКОЙЛ» прогнозировал капитальные затраты на уровне до 550 млрд руб. (расчет основан на курсе 65 руб.), однако отмечает, что если текущие условия сохранятся, компания сможет снизить затраты как минимум на 1.5 млрд долл. США за счет иностранных проектов и переработки.Атон

Норникель и Полюс наиболее качественные защитные истории с прицелом на восстановление рынка - Атон

- 27 марта 2020, 19:26

- |

Металлы и добыча

После недавнего отскока котировки акций компаний сектора предполагают снижение EBITDA всего на 13%, что укладывается только в очень оптимистичный сценарий развития пандемии.

Соответственно, мы отмечаем увеличивающиеся негативные риски для сектора, несмотря на преимущества низкой долговой нагрузки и гибкого курса рубля.

Мы провели сценарный анализ и среди качественных акций отдаем предпочтение Норникелю (сильный долгосрочный кейс) и Полюсу (в ожидании роста стоимости золота).

Сценарии развития мировой пандемии коронавируса

Акции сектора продемонстрировали мощное восстановление и уже не выглядят дешевыми, в их стоимости заложены ожидания лишь умеренного снижения средних цен и отсутствия режима изоляции на производственных объектах. Поэтому мы отмечаем растущие риски коррекции в бумагах сектора.

Оптимистичный (заложен в цены): отсутствие режима изоляции на производствах; быстрый прогресс в тестировании, лечении или вакцинации, завершение пандемии в течение пары месяцев; мировые цены на сырье снижаются всего на 10%, удается избежать спада продаж. Снижение EBITDA в отрасли на 13% против консенсуса, повышение средневзвешенного мультипликатора EV/EBITDA до 5.0x, что сопоставимо со средним значением за 5 лет.

( Читать дальше )

После недавнего отскока котировки акций компаний сектора предполагают снижение EBITDA всего на 13%, что укладывается только в очень оптимистичный сценарий развития пандемии.

Соответственно, мы отмечаем увеличивающиеся негативные риски для сектора, несмотря на преимущества низкой долговой нагрузки и гибкого курса рубля.

Мы провели сценарный анализ и среди качественных акций отдаем предпочтение Норникелю (сильный долгосрочный кейс) и Полюсу (в ожидании роста стоимости золота).

Сценарии развития мировой пандемии коронавируса

Акции сектора продемонстрировали мощное восстановление и уже не выглядят дешевыми, в их стоимости заложены ожидания лишь умеренного снижения средних цен и отсутствия режима изоляции на производственных объектах. Поэтому мы отмечаем растущие риски коррекции в бумагах сектора.

Оптимистичный (заложен в цены): отсутствие режима изоляции на производствах; быстрый прогресс в тестировании, лечении или вакцинации, завершение пандемии в течение пары месяцев; мировые цены на сырье снижаются всего на 10%, удается избежать спада продаж. Снижение EBITDA в отрасли на 13% против консенсуса, повышение средневзвешенного мультипликатора EV/EBITDA до 5.0x, что сопоставимо со средним значением за 5 лет.

( Читать дальше )

ТГК-1 представляет собой хорошую идею защитного актива - Велес Капитал

- 27 марта 2020, 17:18

- |

Отчетность за 2019 г. показала, что рисков в акциях ТГК-1 больше, чем ожидалось ранее. Впервые за несколько лет компания показала обесценение основных средств, что негативно отражается на прогнозируемости дивидендных выплат. Более того, несмотря на наличие ГЭС в портфеле своих активов, ТГК-1 будет страдать от снижения цен на электроэнергию в Европе. Помимо этого, мы ожидаем падение оптовых цен на электроэнергию в России на 15% г/г в 2020 г. Мы понижаем нашу целевую цену на 44% до 0,015 руб., но сохраняем рекомендацию «Покупать» после недавнего обвала котировок.

Оценка и прогнозы. Мы обновили нашу DCF–модель с учетом новейших операционных и финансовых показателей, 6% безрисковой ставки и сделанных допущений. Исходя из динамики за первый квартал, мы полагаем, что падение цен на электроэнергию в 2020 г. достигнет 15% г/г и приведет к соизмеримому сужению искрового спрэда. Помимо снижения спотовых цен на электроэнергию, мы ожидаем, что выработка электроэнергии в 2020 г. снизится на 5% из-за сокращения спроса.

( Читать дальше )

Оценка и прогнозы. Мы обновили нашу DCF–модель с учетом новейших операционных и финансовых показателей, 6% безрисковой ставки и сделанных допущений. Исходя из динамики за первый квартал, мы полагаем, что падение цен на электроэнергию в 2020 г. достигнет 15% г/г и приведет к соизмеримому сужению искрового спрэда. Помимо снижения спотовых цен на электроэнергию, мы ожидаем, что выработка электроэнергии в 2020 г. снизится на 5% из-за сокращения спроса.

( Читать дальше )

Годовая дивидендная доходность акций Магнита оценивается в 7% - Фридом Финанс

- 26 марта 2020, 18:57

- |

Если ускорение инфляции на базе снижения курса рубля не носит шокового характера, оно традиционно благоприятно сказывается на ключевых показателях ретейлеров. В случае ускорения инфляции к концу года до 5% при текущем ослаблении рубля маржа чистой рентабельности одного из наших среднесрочных фаворитов — розничной сети «Магнит» со второго квартала 2020 года может начать повышаться в направлении 2% при увеличении темпов роста выручки до 12% г/г. Такое развитие событий обеспечит компании повышение чистой прибыли до 30,5 млрд руб. против 28,7 млрд в среднем за последние три года.

Ключевой акционер «Магнита» — Группа ВТБ, которая инвестировала в ретейлера три года назад и инициировала программу его трансформации. Мажоритарий по-прежнему верит в успех этой стратегии, хотя пока она не принесла однозначно позитивных результатов.

Розничная сеть немного недооценена по мультипликаторам PE, PS и P/BV. Риски связаны с увеличением соотношения между чистым долгом и EBITDA до 3,9х, однако, если компании удастся добиться запланированных темпов роста выручки и повышения маржи, данный показатель опустится до приемлемых 3,2х. Фактор высокой ликвидности складских запасов повышает уровень быстрой ликвидности компании до нормальных с точки зрения оценки рисков значений около единицы.

( Читать дальше )

Ключевой акционер «Магнита» — Группа ВТБ, которая инвестировала в ретейлера три года назад и инициировала программу его трансформации. Мажоритарий по-прежнему верит в успех этой стратегии, хотя пока она не принесла однозначно позитивных результатов.

Розничная сеть немного недооценена по мультипликаторам PE, PS и P/BV. Риски связаны с увеличением соотношения между чистым долгом и EBITDA до 3,9х, однако, если компании удастся добиться запланированных темпов роста выручки и повышения маржи, данный показатель опустится до приемлемых 3,2х. Фактор высокой ликвидности складских запасов повышает уровень быстрой ликвидности компании до нормальных с точки зрения оценки рисков значений около единицы.

( Читать дальше )

ТГК-1 - дивидендная и недооцененная - Финам

- 26 марта 2020, 12:02

- |

ТГК-1 — ведущий производитель электроэнергии и тепла в Северо-Западном регионе. Установленная мощность электрогенерации — 7 ГВт, из которых 43% приходится на ГЭС. Тепловая установленная мощность — 14,5 тыс. Гкал/ч. Контрольный пакет — 52%, принадлежит ООО «Газпром энергохолдинг».

Мы повышаем рекомендацию до «Покупать». Потенциал 26% в перспективе года.

Прибыль акционеров снизилась в 2019 году на 12%, до 8,9 млрд руб., на фоне списаний по основным средствам в размере 5,2 млрд руб. В остальном результаты мы считаем позитивными: скорр. прибыль составила рекордные 13,1 млрд руб. (+27%), скорр. EBITDA — 27,7 млрд руб. (+31%).

В этом году ТГК-1 перейдет на выплату дивидендов в размере 50% прибыли по МСФО. Дивиденд может составить 0,00104 руб., что на 61% выше, чем в прошлом году, и предлагает инвесторам доходность 10,4% при среднеотраслевой 9,0%.

Акции торгуются с существенным дисконтом по мультипликаторам по отношению к аналогам. Текущая капитализация предполагает оценку в 4,3х годовой прибыли за 2019 год и 3,8х по прибыли 2020П при медиане по российской генерации 6,5х и 4,7х соответственно.

ГК «Финам»

Мы повышаем рекомендацию до «Покупать». Потенциал 26% в перспективе года.

Прибыль акционеров снизилась в 2019 году на 12%, до 8,9 млрд руб., на фоне списаний по основным средствам в размере 5,2 млрд руб. В остальном результаты мы считаем позитивными: скорр. прибыль составила рекордные 13,1 млрд руб. (+27%), скорр. EBITDA — 27,7 млрд руб. (+31%).

В этом году ТГК-1 перейдет на выплату дивидендов в размере 50% прибыли по МСФО. Дивиденд может составить 0,00104 руб., что на 61% выше, чем в прошлом году, и предлагает инвесторам доходность 10,4% при среднеотраслевой 9,0%.

Акции торгуются с существенным дисконтом по мультипликаторам по отношению к аналогам. Текущая капитализация предполагает оценку в 4,3х годовой прибыли за 2019 год и 3,8х по прибыли 2020П при медиане по российской генерации 6,5х и 4,7х соответственно.

Прогресс по норме выплат до 50% — это позитивный сигнал для долгосрочной биржевой истории ТГК-1, и после стабилизации рыночных настроений высокая дивидендная доходность и низкие мультипликаторы ТГК-1 привлекут инвесторов.Малых Наталия

ГК «Финам»

Сургутнефтегаз - король среди нефтяников - КИТ Финанс Брокер

- 26 марта 2020, 09:24

- |

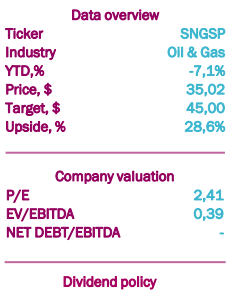

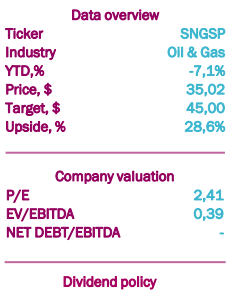

Привилегированные акции Сургутнефтегаза являются одними из бенефициаров ослабления рубля, поскольку размер дивиденда в значительной степени зависит от курса доллара. Таким образом, в условиях высокой турбулентности и низких цен на нефть, «префы» Сургутнефтегаза могут выступать защитным активом.

Чистая прибыль Сургутнефтегаза по РСБУ формируется из следующих статей:

▪ операционная прибыль;

▪ процентный доход по валютным депозитам;

▪ валютная переоценка депозитов.

В уставе Сургутнефтегаза сказано, что общая сумма, выплачиваемая в качестве дивиденда по каждой привилегированной акции, устанавливается в размере 10% чистой прибыли общества по итогам последнего отчетного года, разделенной на число акций, которые составляют 25%-ого уставного капитала общества.

Упавшие цены на нефть до $25 за баррель окажут негативное влияние на прибыль. Но благодаря наличию валютных депозитов в размере почти $48 млрд, переоценка которых вследствие динамики курсов валют, позволит компенсировать выпадающие доходы от падения цен на нефть и показать рекорды по прибыли. Таким образом, ослабление рубля вследствие низких цен на нефть оказывает положительное влияние на прибыль компании и размер ее дивидендов.

( Читать дальше )

Чистая прибыль Сургутнефтегаза по РСБУ формируется из следующих статей:

▪ операционная прибыль;

▪ процентный доход по валютным депозитам;

▪ валютная переоценка депозитов.

В уставе Сургутнефтегаза сказано, что общая сумма, выплачиваемая в качестве дивиденда по каждой привилегированной акции, устанавливается в размере 10% чистой прибыли общества по итогам последнего отчетного года, разделенной на число акций, которые составляют 25%-ого уставного капитала общества.

Упавшие цены на нефть до $25 за баррель окажут негативное влияние на прибыль. Но благодаря наличию валютных депозитов в размере почти $48 млрд, переоценка которых вследствие динамики курсов валют, позволит компенсировать выпадающие доходы от падения цен на нефть и показать рекорды по прибыли. Таким образом, ослабление рубля вследствие низких цен на нефть оказывает положительное влияние на прибыль компании и размер ее дивидендов.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал