дивидендная политика

Positive Technologies актуализировала дивидендную политику

- 16 октября 2023, 18:15

- |

Друзья! Прозрачная и понятная дивидендная политика является одним из факторов инвестиционной привлекательности наших акций 👀

В этом году мы уже направили на дивиденды 3,75 млрд рублей, осуществив две выплаты в размере 50% и 25% от суммы управленческой чистой прибыли (NIC) по итогам прошлого года.

Совет директоров Positive Technologies утвердил новую редакцию дивидендной политики, актуализировав ее в соответствии с уже применяемой в компании практикой. В ее рамках мы планируем ежегодно направлять на дивиденды от 50 до 100% от суммы NIC, при этом выплачивать дивиденды мы планируем не менее одного раза в год.

💬 «Мы убеждены, что успешная компания должна выплачивать дивиденды, позволяя инвесторам увеличивать свой капитал в результате устойчивого роста капитализации и регулярных дивидендных выплат. Поэтому мы — одна из немногих технологических компаний, которые одновременно являются активно растущими и делятся прибылью со своими акционерами», — отметил Юрий Мариничев, директор по связям с инвесторами Positive Technologies.

( Читать дальше )

- комментировать

- Комментарии ( 2 )

У Газпрома явные проблемы, помимо долговой нагрузки из-за инвестиций, добавилась прямая зависимость от Китая!

- 13 октября 2023, 07:19

- |

Недавно я опубликовал пост о том, что Газпром прибили налогами (разовый НДПИ в 2022г. — 1,248₽ трлн, а в 2023г. ежемесячно по — 50₽ млрд) из-за этого у компании произошли убытки в I квартале 2023 года (7,2₽ млрд), а свободный денежный поток за I полугодие 2023 года в минусе — 507₽ млрд (операционный денежный поток — 681₽ млрд, тогда как capex — 1,18₽ трлн). Долг вырос до — 6₽ трлн (1₽ трлн — краткосрочные, 5₽ трлн — долгосрочные, на конец 2022 года общий долг был — 5₽ трлн), а денежные средства сократились почти вдвое — 683₽ млрд, вывод денег на инвестиции просто не хватит и придётся лезть в долговую яму, чтобы потом спасало государство — иронично (о дивидендах можно не мечтать). Но это ещё не всё:

💬 При своевременном выходе всех текущих и планируемых проектов на полную мощность — на Китай будет приходиться лишь около 2/3 объёмов поставок газа, которые когда-то поступали в Европу (100 миллиардов кубометров vs. 150 миллиардами кубометров в Европу). Но цены будут ниже, а для начала поставок всё равно потребуются годы и огромные инвестиции.

( Читать дальше )

Распадская отчиталась за 9 м. 2023 г. — слабые результаты на фоне зависших дивиденд

- 12 октября 2023, 11:15

- |

🪨 Распадская представила финансовые результаты по РСБУ за 9 месяцев 2023 года. Результаты по РСБУ можно считать не вполне объективными, поскольку они отражают неконсолидированные показатели на уровне материнской компании (дочерние организации не учитываются, поэтому может быть существенное расхождение в фин. результатах), поэтому данные по МСФО больше используются инвесторами и кредиторами для принятия инвестиционных решений. Поэтому отчёт по РСБУ малоинформативен (компания использует 2 вида отчётности — квартальный РСБУ и полугодовой МСФО, следующей по МСФО выйдет только в апреле 2024 г.), но у нас есть с чем сравнивать и результаты оказались слишком слабыми. Откровенное снижение всех показателей относительно прошлого года, но даже если сравнивать с I-II кварталом этого года, то вырисовывается такая же картина. За III квартал было заработано чистой прибыли — 439₽ млн ( I кв. — 3,75₽ млрд, II кв. — 2,2₽ млрд), выручка снизилась в 2 по сравнению с прошлыми кварталами до 4₽ млрд. Слабые результаты этого года объясняются несколькими причинами:

( Читать дальше )

Сбербанк отчитался за сентябрь 2023 г. — прибыль перевалила за 1₽ трлн, отмечаем очередную рекордную выдачу по ипотеке.

- 11 октября 2023, 12:04

- |

🏦 Сбер опубликовал сокращённые результаты по РПБУ за 9 месяцев 2023 года. Эмитент за 9 месяцев заработал 1,1₽ трлн чистой прибыли, как не странно прибыль в 1₽ трлн аналитики прогнозировали за год, но кэш-машина встала на рельсы денежного потока и не собирается останавливаться (допускаю, что многие частные инвесторы уже принялись подсчитывать дивиденды, как и наше государство, которое нуждается в пополнении бюджета). Банк отметил, что выдал рекордный объём ипотечных кредитов — более 564₽ млрд, данные цифры были достигнуты благодаря ужесточению ДКП (клиенты брали ипотеку, чтобы успеть зафиксировать более низкий %, ибо повышение ставки было неминуемо). Портфель потребительских кредитов, наоборот, показал снижение — 260₽ млрд (месяцем ранее — 324₽ млрд), всё это отголоски раскрученной инфляционной спирали, когда потребление выросло за счёт кредитования, поэтому ужесточение ДКП должно охладить кредитование, соответственно снизив заработки финансовых организаций. Сентябрь является показательным месяцем, ибо уже видно снижение по чистой прибыли:

( Читать дальше )

Когда же всё-таки ожидать сплит Транснефти? Перспективы компании, дивиденды и что даст дробление акций.

- 10 октября 2023, 15:08

- |

Совет директоров Транснефти рекомендовал собранию акционеров принять решение по дроблению акций компании. Привилегированные акции будут дробить в соотношении 1 к 100, цена изменится и будет составлять ~1400₽. После сплита доступность повысится, а значит вырастет и ликвидность бумаги. Но когда всё-таки ожидать сплит бумаги?

📄 В раскрытии информации написано: «Дата конвертации: 8 рабочий день с даты регистрации Банком России следующих документов». Дальше идут пункты по которым должно состояться собрание акционеров и они должны принять решение, так как привилегированные акции не имеют права голоса (приоритет, только в дивидендах), то судьбу сплита будет решать государство (78,55% акций принадлежит Росимущество — 100% доля обыкновенных акций). А значит, необходима информация по собранию акционеров, как по мне это заочная форма и дату могут объявить когда угодно. По сути само государство продвинуло идею в лице совета директоров, само и должно решить этот вопрос. А теперь давайте поговорим о перспективах компании и её недооценки.

( Читать дальше )

Дивиденды в IV квартале. От каких компаний ждать выплат

- 02 октября 2023, 16:11

- |

В IV квартале некоторые российские компании выплачивают дивиденды по итогам I полугодия и 9 месяцев. Ряд компаний уже определились с размером выплат:

Из отмеченных акций позитивный взгляд на бумаги Татнефти и НОВАТЭКа. Компании выигрывают от слабости рубля. Татнефть является бенефициаром высоких цен на нефть и сужения спреда Urals к бенчмаркам. НОВАТЭК интересен как ставка на восстановление объемов инвестпрограммы, рост операционных результатов в ближайшие годы.

С ноября компании также начнут выплачивать дивиденды по результатам 9 месяцев. Рекомендаций по размеру выплат от советов директоров пока нет, однако, по нашим прогнозам, выплатить дивиденды могут следующие компании:

( Читать дальше )

Обзор рынков за неделю (22 – 28 сентября): В фокусе инициативы Правительства РФ, дискуссия между банками и Минфином, отчёты и дивидендная политика ряда компаний

- 29 сентября 2023, 14:35

- |

▫️Правительство РФ на заседании в минувшую пятницу (22 сентября) одобрило законопроект «О федеральном бюджете на 2024 год и плановый период 2025-2026 годов». Доходы бюджета в следующем году планируются на уровне 35,0 трлн руб., расходы – 36,6 трлн руб. (дефицит 1,6 трлн руб.). На 2025 год запланированы доходы в размере 33,5 трлн рублей, при расходах в 34,4 трлн рублей (дефицит 0,9 трлн руб.), в 2026 году – 34,1 трлн рублей, при расходах в 35,6 трлн рублей (дефицит 1,5 трлн руб.). Дефицит планируется покрывать за счёт заимствований на внутреннем рынке, размер которых составит более 4 трлн рублей ежегодно.

▫️В среду, 27 сентября,Минфин РФ признал оба аукциона по размещению ОФЗ-ИН серии 52005 и ОФЗ-ПД серии 26243 несостоявшимися в связи с отсутствием заявок по приемлемым уровням цен. Уже на следующий день на пленарной сессии Московского финансового форума развернулась эмоциональная дискуссия между Антоном Силуановым и Андреем Костиным. Министр финансов отметил, что банки не желают «давать деньги по нормальным ставкам», поэтому «пускай сидят теперь и кредитуют экономику, а не бюджет».

( Читать дальше )

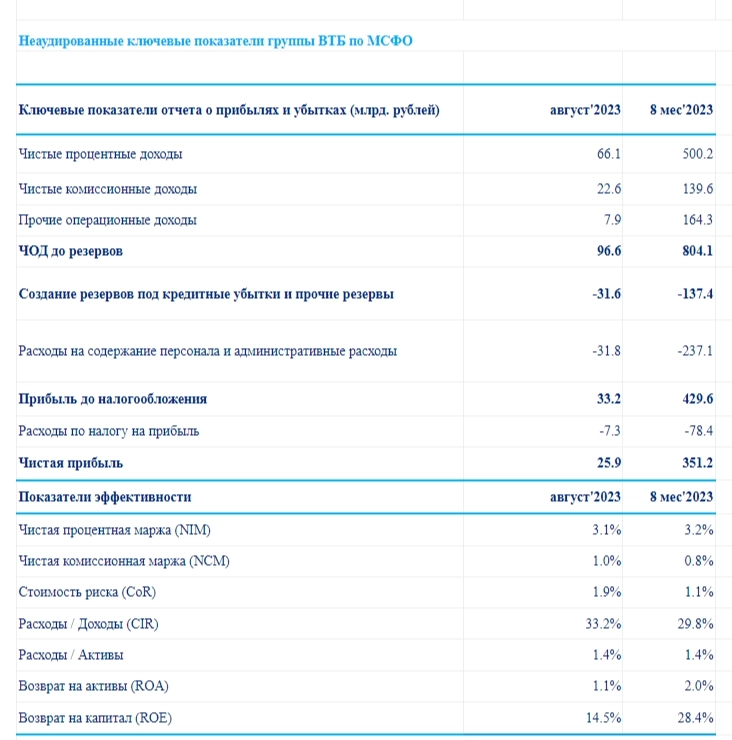

ВТБ отчитался за август и 8м 2023г., банк продолжает генерировать прибыль, но ужесточение ДКП повлияло на прибыль

- 29 сентября 2023, 07:15

- |

🏦 Банк ВТБ опубликовал обобщённые консолидированные финансовые результаты по МСФО за август 2023 года (воздержавшись от раскрытия сопоставимых данных за предыдущий год). Стоит признать, что повышение ключевой ставки уже начинает действовать, чистая прибыль банка сократилась в этом месяце на 27% по отношению к предыдущему, но за оставшееся время ВТБ точно должен подобраться к долгожданным 400 млрд за год, да и в принципе может перешагнуть эту отметку (за 8 месяцев 2023 года было заработано — 351,2 млрд, напомню вам, что годовой рекорд по чистой прибыли был зафиксирован в 2021 году — 327,4 млрд, констатируем обновление рекорда). Какие же факторы помогли показать Группе сей феноменальный результат: процентные доходы (спрос на ипотеку и потребительские кредиты возрос, помимо этого люди пытались взять кредиты по сниженной ставки, ибо ЦБ давал сигнал на ужесточение ДКП), валютная переоценка (рубль до сих пор слаб, никакие полумеры не помогают, а значит банк использует сей момент для заработка) и приобретение РНКБ (данный эффект повлиял на I квартал, поэтому в мае чистая прибыль банка просела почти в 2 раза). Теперь давайте перейдём к основным показателям банка:

( Читать дальше )

ЦБ РФ и Минэкономразвития согласовывают проект о дивполитике компаний

- 28 сентября 2023, 16:52

- |

«Мы понимаем, что сейчас очень сильно изменился инвестор на российском рынке акций, и для нашего розничного инвестора, который является основным, принципиальным вопросом является дивидендная доходность и ее предсказуемость, понятность, стабильность», — директор департамента корпоративных отношений ЦБ России Елена Курицына.

«Мы говорили о том, что в случае, если вдруг совет директоров компании не рекомендовал выплату дивидендов или рекомендовал выплату дивидендов в меньшем размере, чем это предусмотрено дивидендной политикой, то к материалам на собрание должны максимально подробное пояснение совета директоров, почему он к такому решению пришел. По сути это объяснение, почему компания обещание, которое ранее дала, его по факту не выполняет», — пояснила она.

1prime.ru/banks/20230928/841840372.html

📉Акции Мосбиржи снизились на 2,5% на решении площадки снизить норму минимального объема дивидендов с 60% от чистой прибыли по МСФО до 50%

- 28 сентября 2023, 11:50

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал