дивидендные акции

Спекулятивные акции и Инвестиционные акции.

- 12 июня 2021, 15:01

- |

Спекулятивные акции и Инвестиционные акции.

Никто не будет спорить, что акции нуждаются в сортировке и классификации.

Конечно, у каждого своя методика выбора акций, и я не намереваюсь навязывать тут свою, просто хочу ее описать.

Аксиомой является то, что акции обладают внутренней ценностью, в отличии от, например, крипты.

Эта внутренняя ценность акций привязана к финансовым показателям эмитента и к выплачиваемым дивидендам.

Дивидендная доходность акции — это случайный и непостоянный параметр, который не привязан вообще ни к чему.

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 73 )

Докупаю акции РФ. Втб инвестиции. Дивиденды. Спекулятивный портфель. ИИС

- 12 июня 2021, 10:53

- |

✅ Небольшое обновление по ЭНЕЛ Россия и НМТП

- 08 июня 2021, 00:13

- |

⚡️Энел

Энел России уже второй раз продемонстрировала пренебрежительное отношение к интересам акционеров. Первый раз был, когда компания неожиданно объявила о продаже Рефтинской ГРЭС, второй — сейчас, когда компания отменила дивиденды за 2020г. Безусловно, мы считаем это ужасной политикой менеджмента.

Помнится, когда мы делали обзор на Энел, в комментарии нам писали, что, благодаря мажоритарному акционеру, миноритарных российских инвесторов «не кинут».Как оказалось, зря надеялись😂

Тем не менее не стоит долго горевать, нужно смотреть вперед и делать выводы. Сейчас компания стоит очень дешево, поскольку капитализация НИЖЕ балансовой стоимости (коеф. Тобина = 0,69). Азовская ВЭС уже в стадии запуска, а Кольская в активной фазе строительства. Да, обещали построить к концу 2021г, но коронавирус испортил планы, из-за чего срок сдачи перенесен на 2022г.

Мы считаем, что в скоро времени оскорбленные инвесторы забудут обиды и снова начнут смотреть на компанию с точки зрения покупок в свои портфели. Напомним, что Энел одна из немногих компаний, которая активно развивается

( Читать дальше )

❓Что мы поняли о текущих делах НКНХ по отчетности РСБУ?

- 07 июня 2021, 23:46

- |

Наконец мы добрались до обновления по НКНХ. Вот ссылка на наш обзор (https://t.me/HARE_FROM_MOEX/81). Сразу хотим сказать, что обзор маленький не просто так, компания до сих пор остается отнюдь не investor-friendly. Мало четкой информации по операционным показателям деятельности и по новым проектам.

📌 Что производит компания?

⚫️ Синтетические каучуки (изопреновые, бутиловые, бутадиеновые каучуки), что составляет 41% выручки.

🔘 Пластики, что составляет 34% выручки.

🧪 Другую нефтехимию (по ряду позиций НКНХ — монополист с РФ).

📌Результаты за 2020г были слабыми из-за низкого спроса на каучуки и химию

НКНХ работал на склад. Выручка снизилась на 14%, априбыль упала в 3 раза. Причина в том, что компания получила огромный убыток от курсовых разниц по кредитам и займам. Убыток составил 12,1 млрд. руб. или 50% от всей ЧП за 2019г!

( Читать дальше )

❤ На пенсию в 65(60). Пять дней FMD диеты сэкономят мне 3 тысячи рублей, которые я потрачу на инвестирование. Плюсом - здоровье!

- 02 июня 2021, 08:06

- |

FMD — Fast Mimiking Diet — диета, имитирующая голодание.

Диета строгая, тяжелая.

БЖУ = 16 г — 35 г — 85 г.

Почему тяжело?

Потому что идет мощное сокращение потребления белка, белок 16 г в день и только из растительной пищи, не животный белок.

( Читать дальше )

Раскладываем по полочкам, чем занимаются клиники МАТЬ И ДИТЯ

- 27 мая 2021, 18:32

- |

У Мать и Дитя 6 клинических госпиталей (хотя фактически 8, об этом далее) и много клиник. В данном посте мы кратко расскажем про основные медицинские учреждения группы.

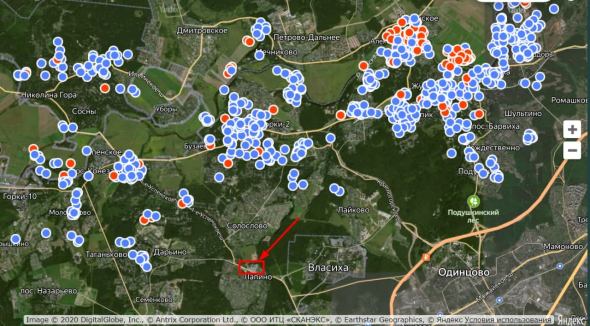

🔷 КЛИНИЧЕСКИЙ ГОСПИТАЛЬ ЛАПИНО

Многопрофильный госпитальный комплекс Московской области (близ Рублевки), в состав которого входят 3 корпуса, общей площадью более 65 000 квадратных метров. Первое время комплекс оказывал услуги перинатального центра и центра лечения бесплодия и ЭКО, а открыт был в 2012г. Сейчас спектр услуг намного шире, помимо основного здания «Лапино-1» было открыто еще 2 корпуса в 2020г.

Точки на карте — недвижимость, входящая в понятие «Рублевка», а по стрелочке сам Госпиталь.

Что интересно, с марта по июнь 2020г весь комплекс был перепрофилирован под лечение пациентов с симптомами COVID-19 и внебольничной пневмонии. За этот период времени команда накопила опыт лечения таких пациентов, что позволило уже через 7 месяцев (в феврале 2021г)

( Читать дальше )

Первая запись. Первый опыт. Как потеря девственности ))

- 26 мая 2021, 19:45

- |

Меня зовут Игорь, я новичок, и сейчас я расскажу, как мне повезло, затем как не повезло, как я чуть не сломал голову над этим, и как в итоге счастливо разрешил свою портфельную головоломку.

Большинству нормальных людей такие слова как «акция» и «облигация» ни о чем не говорят.

Ну, облигация – это прозвище проститутки, Манька-облигация, из фильма «Место встречи изменить нельзя».

А акция – это купи три бутылки и получи закуску в подарок, или купи квартиру и получи ремонт в подарок, или купи место на кладбище и получи черный бархатный гроб с красным бантиком на крышке в подарок.

А вот я смысл этих слов знал всю жизнь: с юности в девяностых любил финансы, банковское дело и пр. Но только в теории. Сам не покупал и не продавал на фондовом рынке. И когда на днях задался вопросом, какие (и как правильно) бумаги покупать в свой портфель, я чуть не сломал голову… Но мне повезло…

…Опытные инвесторы говорят, что когда новичку везет, это плохо: он начинает думать, будто понял и все знает, и вместо ума обретает самонадеянность. Бывает и обратное: быстренько сожжет деньги, а потом всю жизнь ходит обожженный, боится фондового рынка как огня. У меня получилось иначе – можно сказать, мне повезло в хорошем смысле. Вот как это произошло.

Давно зудела в голове мысль, что пора откладывать деньги на будущее, «на пенсию» (хотя работать собираюсь всю жизнь, иначе скучно жить), и желательно, чтобы капитал хотя бы немного рос, а не съедался инфляцией. И я таки начал. Только что.

Пару месяцев назад случайно (!) наткнулся на рекламу БКС на сайте «Аэрофлота». Триггер сработал: их призыв встретился с моим запросом, и я открыл у них брокерский счет. Правда, через месяц перешел в ВТБ (комиссия 0,6% вместо 1,0% с трансакции – разница есть), но сейчас не об этом…

Вот с чего я начал.

( Читать дальше )

Акции роста или дивиденды? Почему я выбираю РОСТ

- 02 мая 2021, 20:10

- |

Топ-5 дивидендных акций. IT - сектор США

- 27 апреля 2021, 13:25

- |

Дивиденды X5 Retail Group - под угрозой ???

- 25 апреля 2021, 17:20

- |

Вчера в форум по X5 Retail Group я вставил текст, который сегодня выложил в блог с названием «Девять причин купить X5 Retail Group прямо сейчас»

Вчера же один из участников форума обратился ко мне с вопросом следующего содержания: « Не смущает ли вас уровень дивидендных выплат в 176 % от прибыли».

Что же, стабильность дивидендных выплат – вопрос более чем серьезный, особенно если быть нацеленным на эти самые дивиденды. Как говорится, кто то любит наблюдать, как горит огонь, а мне приятнее смотреть как мой карман наполняется деньгами. Поэтому давайте разбираться !!!

Самые первые дивиденды были выплачены компанией X5 Retail Group в 2018 году по итогам 2017 года. Тогда на дивиденды было направлено 21,6 млрд рублей (79,5 руб. на ГДР), что соответствовало 69% чистой прибыли.

В 2018 году X5 Retail Group смогла заработать чистой прибылью 28,6 млрд руб., а дивидендов за этот год выплатили акционерам в сумме 25 млрд. руб. (92,06 руб. на одну ГДР), что составляет 87,4 % от чистой прибыли за год.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал