SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

долг

Последствия «беспрецедентного роста расходов» правительства США (перевод с deflation com)

- 17 августа 2021, 12:28

- |

Если правительство США будет тратить и брать займы в соответствии с текущими планами, вероятным результатом будет отношение долга к ВВП, которое превысит уровни, возникшие после Второй мировой войны. Вот выдержка из статьи Forbes от 6 августа:

Америка вовлечена в беспрецедентный рост расходов. По оценкам Комитета по ответственному федеральному бюджету, предложение по инфраструктуре и предлагаемый план расходов на согласование в размере 3,5 триллиона долларов приведут к дополнительным государственным заимствованиям в размере 2,9 триллиона долларов (около 8900 долларов на человека) в течение следующего десятилетия. Этот долг не решит наших проблем. Америке нужно больше инноваций в частном секторе для решения наших самых больших проблем — подъем бедных, исцеление больных и защита планеты — а не увеличение государственных расходов и регулирования сверху вниз. Если все эти предлагаемые расходы произойдут, федеральный долг, вероятно, достигнет 109% ВВП к 2031 году, но может вырасти и до 125%. Это превзойдет отношение долга к ВВП в годы сразу после Второй мировой войны.

( Читать дальше )

Америка вовлечена в беспрецедентный рост расходов. По оценкам Комитета по ответственному федеральному бюджету, предложение по инфраструктуре и предлагаемый план расходов на согласование в размере 3,5 триллиона долларов приведут к дополнительным государственным заимствованиям в размере 2,9 триллиона долларов (около 8900 долларов на человека) в течение следующего десятилетия. Этот долг не решит наших проблем. Америке нужно больше инноваций в частном секторе для решения наших самых больших проблем — подъем бедных, исцеление больных и защита планеты — а не увеличение государственных расходов и регулирования сверху вниз. Если все эти предлагаемые расходы произойдут, федеральный долг, вероятно, достигнет 109% ВВП к 2031 году, но может вырасти и до 125%. Это превзойдет отношение долга к ВВП в годы сразу после Второй мировой войны.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 14 )

Дезинфляция в США = дефляция цен на активы (перевод с deflation com)

- 04 августа 2021, 19:12

- |

У экономики США нет проблемы с инфляцией. Скорее, это дезинфляция.

Педант: существительное. Человек, который чрезмерно озабочен второстепенными деталями и правилами или демонстрацией академических знаний.

Английское слово pedant происходит от французского pédant, или его более старого итальянского источника середины 15 века pedante, что означает «учитель или школьный учитель». Я должен признать, что испытываю невероятные педантичные чувства, когда дело касается инфляции и дефляции. Видите ли, центральные банки обманули весь мир, заставив всех поверить в то, что инфляция и дефляция относятся к степени изменения цен на потребительские товары и услуги, чтобы они (центральные банки) преследовали свои цели. Истинное определение инфляции и дефляции относится к степени изменения денег и кредита в экономике.

По мере того, как деньги и кредит раздуваются, они иногда могут влиять на рост потребительских цен. Однако отношения в лучшем случае неоднородны. Однако с тех пор, как более десяти лет назад начался великий эксперимент количественного смягчения (или последний бросок кости, как я его называю), связь между ростом денег и цен на активы привлекла некоторое внимание.

( Читать дальше )

Педант: существительное. Человек, который чрезмерно озабочен второстепенными деталями и правилами или демонстрацией академических знаний.

Английское слово pedant происходит от французского pédant, или его более старого итальянского источника середины 15 века pedante, что означает «учитель или школьный учитель». Я должен признать, что испытываю невероятные педантичные чувства, когда дело касается инфляции и дефляции. Видите ли, центральные банки обманули весь мир, заставив всех поверить в то, что инфляция и дефляция относятся к степени изменения цен на потребительские товары и услуги, чтобы они (центральные банки) преследовали свои цели. Истинное определение инфляции и дефляции относится к степени изменения денег и кредита в экономике.

По мере того, как деньги и кредит раздуваются, они иногда могут влиять на рост потребительских цен. Однако отношения в лучшем случае неоднородны. Однако с тех пор, как более десяти лет назад начался великий эксперимент количественного смягчения (или последний бросок кости, как я его называю), связь между ростом денег и цен на активы привлекла некоторое внимание.

( Читать дальше )

Система идёт вразнос

- 29 июля 2021, 15:45

- |

Как обстановка в экономике США? На рисунке 1 представлена сумма чистых активов домохозяйств (net worth), за вычетом товаров длительного пользования, и чистых внешних обязательств всех резидентов страны (net financial claims), в процентах от ВВП. Фактически, это рыночная оценка всех требований в экономике, она включает акции корпораций, недвижимость и все виды долга. Реальные обязательства при этом получаются даже больше, поскольку величина net worth предполагает элиминирование долга домохозяйств (например, по ипотеке), однако это уже детали.

Рисунок 1 — совокупные требования в экономике США в процентах от ВВП.

Важно то, что система идёт вразнос и, фактически, находится на стадии катастрофы. Рост, который мы наблюдаем в последние годы, охватил практически все виды активов, и поэтому он так выделяется по сравнению со всеми прошлыми пузырями. В частности, такой мощный пузырь, как рынок доткомов, на графике практически не заметен. Налицо самоддерживающийся процесс и он ускоряется. Финансовая система США (и, наверняка, всего остального мира) просто не может существовать без перманентного увеличения стоимости активов и долга. И если так, то весь этот мир вот-вот взорвётся.

P.S. А вы ещё спрашиваете, зачем придумали пандемию? По мне, так они просто ускорили катастрофу, чтобы пройти её, сохранив под собой хоть какие-то ресурсы. Иначе система гарантированно избавится не только от дисбалансов, но и от горе-элитки, которая их породила.

Рисунок 1 — совокупные требования в экономике США в процентах от ВВП.

Важно то, что система идёт вразнос и, фактически, находится на стадии катастрофы. Рост, который мы наблюдаем в последние годы, охватил практически все виды активов, и поэтому он так выделяется по сравнению со всеми прошлыми пузырями. В частности, такой мощный пузырь, как рынок доткомов, на графике практически не заметен. Налицо самоддерживающийся процесс и он ускоряется. Финансовая система США (и, наверняка, всего остального мира) просто не может существовать без перманентного увеличения стоимости активов и долга. И если так, то весь этот мир вот-вот взорвётся.

P.S. А вы ещё спрашиваете, зачем придумали пандемию? По мне, так они просто ускорили катастрофу, чтобы пройти её, сохранив под собой хоть какие-то ресурсы. Иначе система гарантированно избавится не только от дисбалансов, но и от горе-элитки, которая их породила.

Крупный банк положил конец кредитным линиям для физических лиц (перевод с deflation com)

- 22 июля 2021, 12:16

- |

Вот отрывок из статьи CNBC от 8 июля под названием «Уэллс Фарго сообщает клиентам, что закрывает все личные кредитные линии»:

Как стало известно CNBC, Wells Fargo прекращает использование популярного продукта потребительского кредитования, что вызывает недовольство некоторых его клиентов. Согласно письмам клиентов, рассмотренным CNBC, банк закрывает все существующие личные кредитные линии в ближайшие недели и перестал предлагать этот продукт. Возобновляемые кредитные линии, которые обычно позволяют пользователям занимать от 3000 до 100000 долларов, были представлены как способ консолидировать задолженность по кредитным картам с более высокими процентами, оплатить ремонт дома или избежать комиссии за овердрафт на связанных текущих счетах. «Wells Fargo недавно пересмотрел свои предложения продуктов и решил прекратить предлагать новые личные и портфельные кредитные счета и закрыть все существующие счета», — говорится в письме на шести страницах банка… В своем последнем шаге Wells Fargo предупредил клиентов, что закрытие счетов «может повлиять на ваш кредитный рейтинг», согласно сегменту письма «Часто задаваемые вопросы». В другой части часто задаваемых вопросов утверждалось, что закрытие счетов не может быть пересмотрено или отменено: «Мы приносим извинения за неудобства, которые вызовет закрытие кредитной линии», — говорится в сообщении банка. «Закрытие счета окончательное».

( Читать дальше )

Как стало известно CNBC, Wells Fargo прекращает использование популярного продукта потребительского кредитования, что вызывает недовольство некоторых его клиентов. Согласно письмам клиентов, рассмотренным CNBC, банк закрывает все существующие личные кредитные линии в ближайшие недели и перестал предлагать этот продукт. Возобновляемые кредитные линии, которые обычно позволяют пользователям занимать от 3000 до 100000 долларов, были представлены как способ консолидировать задолженность по кредитным картам с более высокими процентами, оплатить ремонт дома или избежать комиссии за овердрафт на связанных текущих счетах. «Wells Fargo недавно пересмотрел свои предложения продуктов и решил прекратить предлагать новые личные и портфельные кредитные счета и закрыть все существующие счета», — говорится в письме на шести страницах банка… В своем последнем шаге Wells Fargo предупредил клиентов, что закрытие счетов «может повлиять на ваш кредитный рейтинг», согласно сегменту письма «Часто задаваемые вопросы». В другой части часто задаваемых вопросов утверждалось, что закрытие счетов не может быть пересмотрено или отменено: «Мы приносим извинения за неудобства, которые вызовет закрытие кредитной линии», — говорится в сообщении банка. «Закрытие счета окончательное».

( Читать дальше )

Мировая экономика - Рост Долга и Инфляции - анализ от Deutsche Bank

- 18 июля 2021, 13:38

- |

Deutsche Bank (David Folkerts-Landau) выдал свое отношение к ситуаци в мире с ростом долга и инфляции:

«Мы обеспокоены тем, что инфляция будет отмечать возвращение. инфляция. Основные законы экономики, которые тысячелетиями выдерживали испытание временем, не были отменены ».

«Взрывной рост долга, в значительной степени финансируемый центральными банками, вероятно, приведет к более высокой инфляции. Мы опасаемся, что центральные банки игнорируют болезненные уроки инфляционного прошлого либо потому, что они действительно верят на этот раз, либо потому, что они действительно верят в новую парадигму, согласно которой процентные ставки останутся низкими, или потому, что они хотят защитить свои учреждения, не пытаясь остановить политический каток ».

«Какой бы ни была причина, мы ожидаем, что инфляционное давление возобновится, если ФРС продолжит свою политику терпения, заявляющая, что нынешнее давление носит в основном временный характер. До 2023 года может пройти еще год, но инфляция появится снова. [...] Пренебрежение инфляцией означает, что мировая экономика сидит на бомбе замедленного действия

( Читать дальше )

«Мы обеспокоены тем, что инфляция будет отмечать возвращение. инфляция. Основные законы экономики, которые тысячелетиями выдерживали испытание временем, не были отменены ».

«Взрывной рост долга, в значительной степени финансируемый центральными банками, вероятно, приведет к более высокой инфляции. Мы опасаемся, что центральные банки игнорируют болезненные уроки инфляционного прошлого либо потому, что они действительно верят на этот раз, либо потому, что они действительно верят в новую парадигму, согласно которой процентные ставки останутся низкими, или потому, что они хотят защитить свои учреждения, не пытаясь остановить политический каток ».

«Какой бы ни была причина, мы ожидаем, что инфляционное давление возобновится, если ФРС продолжит свою политику терпения, заявляющая, что нынешнее давление носит в основном временный характер. До 2023 года может пройти еще год, но инфляция появится снова. [...] Пренебрежение инфляцией означает, что мировая экономика сидит на бомбе замедленного действия

( Читать дальше )

Самая высокая инфляция в истории указывает на 1987-й и дефляцию активов (перевод с deflation com)

- 12 июля 2021, 19:10

- |

ост денег и кредита никогда не был такими быстрыми.

Вопреки распространенному мнению, инфляция — это не положительная скорость изменения потребительских цен. Истинное значение инфляции — это положительная скорость изменения денег и кредита в экономике. Экономисты-монетаристы, в первую очередь Милтон Фридман, отметили связь между темпами роста денег и темпами роста потребительских цен, но количественная теория денег не является безошибочной. Потребительские цены во множестве секторов экономики раздуваются и падают по разным причинам, поэтому мы не можем сказать, что существует прямая связь между количеством денег и потребительскими ценами. Тем не менее, чем больше денег и кредита в экономике, тем больше шансов на повышение цен, будь то потребительские товары и услуги или активы.

Итак, что нам делать с приведенным ниже графиком? Он показывает годовое процентное изменение индекса денег и кредита EWI (MACI) для США. Индекс состоит из денежной массы M2 и общей суммы долга (государственного и частного) в экономике. Как мы видим, процентное изменение в годовом исчислении является самым высоким по данным, начиная с 1960 года, когда Федеральная резервная система создала триллионы новых долларов для финансирования государственного и частного долга, а корпорации жадно выпускают новые долг на фоне самых неустойчивых финансовых условий в истории.

( Читать дальше )

Вопреки распространенному мнению, инфляция — это не положительная скорость изменения потребительских цен. Истинное значение инфляции — это положительная скорость изменения денег и кредита в экономике. Экономисты-монетаристы, в первую очередь Милтон Фридман, отметили связь между темпами роста денег и темпами роста потребительских цен, но количественная теория денег не является безошибочной. Потребительские цены во множестве секторов экономики раздуваются и падают по разным причинам, поэтому мы не можем сказать, что существует прямая связь между количеством денег и потребительскими ценами. Тем не менее, чем больше денег и кредита в экономике, тем больше шансов на повышение цен, будь то потребительские товары и услуги или активы.

Итак, что нам делать с приведенным ниже графиком? Он показывает годовое процентное изменение индекса денег и кредита EWI (MACI) для США. Индекс состоит из денежной массы M2 и общей суммы долга (государственного и частного) в экономике. Как мы видим, процентное изменение в годовом исчислении является самым высоким по данным, начиная с 1960 года, когда Федеральная резервная система создала триллионы новых долларов для финансирования государственного и частного долга, а корпорации жадно выпускают новые долг на фоне самых неустойчивых финансовых условий в истории.

( Читать дальше )

Не за горами ли «волна дефолтов по кредитам»? (перевод с deflation com)

- 08 июля 2021, 12:25

- |

Многие люди, потерявшие работу в течение последних полутора лет, не могут обслуживать свой долг. Статья в The Hill от 28 июня предсказывает «катастрофические последствия». Вот отрывок:

Программы помощи, созданные во время пандемии COVID-19, позволили многим американцам приостановить выплату своих крупнейших долгов, особенно ипотечных и студенческих ссуд. Другие люди пришли к соглашению с кредиторами по автокредиту и кредитным картам об оплате. Это облегчение помогло многим людям выжить, высвободив деньги для оплаты самого необходимого. Но терпение не означает прощение. Людям придется столкнуться с долговыми обязательствами, связанными с ипотекой, автокредитами, кредитными картами и студенческими ссудами. Тем не менее, тем временем люди столкнулись с постоянной безработицей и истощили те небольшие сбережения, которые у них могли быть. Многие, вероятно, не смогут возобновить все свои регулярные выплаты по долгам. А люди, которые не нуждались в терпении во время пандемии, могут оказаться в опасности невыплаты своих долгов.

( Читать дальше )

Программы помощи, созданные во время пандемии COVID-19, позволили многим американцам приостановить выплату своих крупнейших долгов, особенно ипотечных и студенческих ссуд. Другие люди пришли к соглашению с кредиторами по автокредиту и кредитным картам об оплате. Это облегчение помогло многим людям выжить, высвободив деньги для оплаты самого необходимого. Но терпение не означает прощение. Людям придется столкнуться с долговыми обязательствами, связанными с ипотекой, автокредитами, кредитными картами и студенческими ссудами. Тем не менее, тем временем люди столкнулись с постоянной безработицей и истощили те небольшие сбережения, которые у них могли быть. Многие, вероятно, не смогут возобновить все свои регулярные выплаты по долгам. А люди, которые не нуждались в терпении во время пандемии, могут оказаться в опасности невыплаты своих долгов.

( Читать дальше )

Китай находится на грани спада после резкого падения индекса PMI в сфере услуг

- 06 июля 2021, 12:16

- |

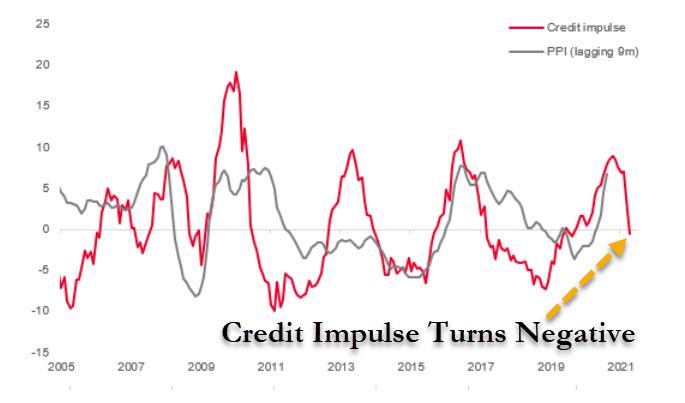

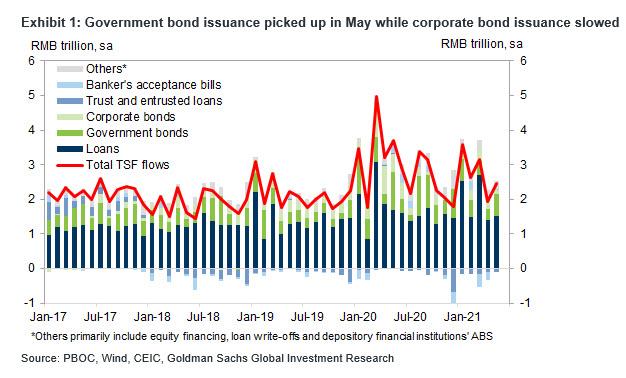

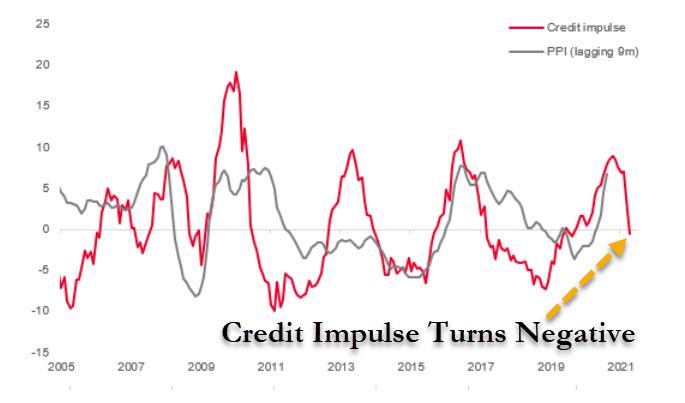

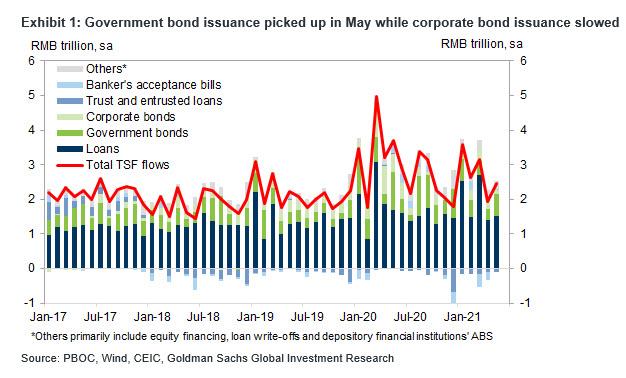

Месяц назад, наблюдая за изменением важнейшего кредитного импульса Китая на отрицательный, первый раз более чем за год, мы предупредили, что Китай готов спровоцировать дефляционную волну по всему миру ...

… но сначала это затронет экономику Китая. И, конечно же, страна, которая первой вышла из пандемии covid, создала, благодаря приливной волне создания нового долга, новые потоки общего социального финансирования...

… но сначала это затронет экономику Китая. И, конечно же, страна, которая первой вышла из пандемии covid, создала, благодаря приливной волне создания нового долга, новые потоки общего социального финансирования...

( Читать дальше )

… но сначала это затронет экономику Китая. И, конечно же, страна, которая первой вышла из пандемии covid, создала, благодаря приливной волне создания нового долга, новые потоки общего социального финансирования...

… но сначала это затронет экономику Китая. И, конечно же, страна, которая первой вышла из пандемии covid, создала, благодаря приливной волне создания нового долга, новые потоки общего социального финансирования...

( Читать дальше )

Гэри Шиллинг объясняет, почему рынок жилья в США «уязвим» перед замедлением (перевод с deflation com)

- 29 июня 2021, 15:13

- |

Гэри Шиллинг, известный президент A. Gary Shilling & Co., признает бурный рост рынка жилой недвижимости в США. В то же время он предупреждает, что на рынке жилья начинают появляться «трещины». Вот отрывок из статьи Bloomberg от 10 июня, которую написал Шиллинг:

Индивидуальные дома в США процветали, но они уязвимы, и пузырь начинает сдуваться … Уже очевидны многочисленные признаки замедления темпов роста. Количество месяцев для исчерпания предложения существующих домов на рынке при текущих темпах продаж увеличивалось в каждый из первых четырех месяцев 2021 года. По данным Ассоциации ипотечных банкиров, готовность кредиторов выдавать ипотечные кредиты находится на самом низком уровне с 2014 года, а тем, у кого кредитный рейтинг ниже нормального и без значительных первоначальных взносов, труднее получить финансирование. По данным Федерального резервного банка Нью-Йорка, в 2020 году 70% новых ипотечных кредитов были выданы заемщикам с кредитным рейтингом не менее 760, по сравнению с 61% в 2019 году.

( Читать дальше )

Индивидуальные дома в США процветали, но они уязвимы, и пузырь начинает сдуваться … Уже очевидны многочисленные признаки замедления темпов роста. Количество месяцев для исчерпания предложения существующих домов на рынке при текущих темпах продаж увеличивалось в каждый из первых четырех месяцев 2021 года. По данным Ассоциации ипотечных банкиров, готовность кредиторов выдавать ипотечные кредиты находится на самом низком уровне с 2014 года, а тем, у кого кредитный рейтинг ниже нормального и без значительных первоначальных взносов, труднее получить финансирование. По данным Федерального резервного банка Нью-Йорка, в 2020 году 70% новых ипотечных кредитов были выданы заемщикам с кредитным рейтингом не менее 760, по сравнению с 61% в 2019 году.

( Читать дальше )

Падающая звезда: США и дефляция (перевод с deflation com)

- 28 июня 2021, 12:19

- |

Глядя на фондовый рынок, вы не узнаете этого, но в экономике США наблюдается неуловимый, многолетний спад.

После Великой депрессии 1930-х годов экономика все больше стала основываться на моделях и математике, поскольку люди стремились количественно оценить все отношения, пытаясь понять, что происходит (и избежать повторения депрессии). Возникла эконометрика как математическая отрасль экономики, которая стала популярной среди умников во всем мире. Подсказка академических исследований и книг, содержащих модели с тысячами уравнений и эзотерических символов для всех экономических переменных (и источник большого разочарования в мои студенческие годы!). За последние пару десятилетий многие из этих моделей оказались неэффективными, и все большее число экономистов осознают, что да, действительно, экономика является СОЦИАЛЬНОЙ наукой и, следовательно, принадлежит к подобным психологии, а не математике.

Тем не менее один эзотерически звучащий эконометрический символ каким-то образом нашел свое место в рыночном духе времени за последние пару недель. R * (или R-звезда) обозначает естественную процентную ставку. Это реальная процентная ставка, которая, как ожидается, будет преобладать, когда экономика работает на полную мощность. Если ожидается, что экономика будет очень сильной, R * будет высоким, но он будет низким, если экономика не будет работать на полную мощность. Многие участники рынка предполагают, что R * не может быть очень высоким, учитывая спад в экономике США. Учитывая сглаживание кривой доходности и снижение срочной премии (показатель того, насколько рискованно держать долгосрочные казначейские облигации), рынок облигаций скептически относится к слишком раннему ужесточению денежно-кредитной политики ФРС. Как сказал один стратег, «(ФРС) не сможет уйти очень далеко, пока инфляция и рост не достигнут предела скорости, что снизит ожидания доходности после первоначального повышения». Другими словами, вековая дефляционная тенденция все еще существует, и главной причиной этого является огромное долговое бремя, которое действует как якорь.

( Читать дальше )

После Великой депрессии 1930-х годов экономика все больше стала основываться на моделях и математике, поскольку люди стремились количественно оценить все отношения, пытаясь понять, что происходит (и избежать повторения депрессии). Возникла эконометрика как математическая отрасль экономики, которая стала популярной среди умников во всем мире. Подсказка академических исследований и книг, содержащих модели с тысячами уравнений и эзотерических символов для всех экономических переменных (и источник большого разочарования в мои студенческие годы!). За последние пару десятилетий многие из этих моделей оказались неэффективными, и все большее число экономистов осознают, что да, действительно, экономика является СОЦИАЛЬНОЙ наукой и, следовательно, принадлежит к подобным психологии, а не математике.

Тем не менее один эзотерически звучащий эконометрический символ каким-то образом нашел свое место в рыночном духе времени за последние пару недель. R * (или R-звезда) обозначает естественную процентную ставку. Это реальная процентная ставка, которая, как ожидается, будет преобладать, когда экономика работает на полную мощность. Если ожидается, что экономика будет очень сильной, R * будет высоким, но он будет низким, если экономика не будет работать на полную мощность. Многие участники рынка предполагают, что R * не может быть очень высоким, учитывая спад в экономике США. Учитывая сглаживание кривой доходности и снижение срочной премии (показатель того, насколько рискованно держать долгосрочные казначейские облигации), рынок облигаций скептически относится к слишком раннему ужесточению денежно-кредитной политики ФРС. Как сказал один стратег, «(ФРС) не сможет уйти очень далеко, пока инфляция и рост не достигнут предела скорости, что снизит ожидания доходности после первоначального повышения». Другими словами, вековая дефляционная тенденция все еще существует, и главной причиной этого является огромное долговое бремя, которое действует как якорь.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал