дополнительная эмиссия

Сколько можно терпеть допэмиссии? - пиВОСА #24

- 24 марта 2025, 11:27

- |

В свежем выпуске современного ПрожектораПерисХилтон о фондовом рынке - Проекта «Рыночная Пена» - поговорили о бесконечных допках в компаниях IT-сектора и не только, а также по традиции обсудили самые важные новости прошедшей недели:

• Когда начнут снижать ставку?

• Зачем скрывают реальный free-float Совкомбанка?

• Во сколько раз размоют миноров VK?

• Допка для мотивации или он Т-такой не один?

• Экосистемное поглощение Вуша Сбером выгодно всем?

• Какие сюрпризы готовит SFI?

• Что происходит с М.Видео?

• Инарктика — компания роста или выживания?

• Металлурги торгуют в убыток?

• Сколько дивидендов заплатит Русагро?

Смотрите на ВК: vkvideo.ru/video-226871338_456239063

Смотрите на Ютуб: www.youtube.com/watch?v=GsZ-una1QdI&ab_channel=%D0%A0%D1%8B%D0%BD%D0%BE%D1%87%D0%BD%D0%B0%D1%8F%D0%9F%D0%B5%D0%BD%D0%B0

Идите и напишите развернутый комментарий, если сможете!

С уважением, Рыночная Пена

t.me/MarketPENA

- комментировать

- ★1

- Комментарии ( 0 )

Яндекс в рамках программы мотивации выпустит допку на 6 000 000 акций в пользу ООО «ЕСОП СПВ» по закрытой подписке

- 13 марта 2025, 17:49

- |

1. Увеличить уставный капитал Общества путем размещения дополнительных обыкновенных акции Общества с целью реализации Обществом Программы долгосрочной мотивации, основанной на обыкновенных акциях Общества (далее – Программа мотивации), на следующий условиях:

количество размещаемых акций: 6 000 000 (шесть миллионов) штук;

способ размещения: закрытая подписка;

круг лиц, среди которых предполагается осуществить размещение ценных бумаг – ООО «ЕСОП СПВ»;

порядок определения цены размещения: цена размещения одной дополнительной обыкновенной акции Общества будет установлена Советом директоров Общества не позднее начала размещения ценных бумаг;

форма оплаты размещаемых акций: денежными средствами в валюте Российской Федерации (в рублях);

иные условия размещения определяются в документе, содержащем условия размещения дополнительных обыкновенных акций Общества.

2. Принять к сведению, что указанное в пункте 1 настоящего решения количество размещаемых обыкновенных акций Общества является максимальным количеством акций, которые могут быть размещены в рамках соответствующего дополнительного выпуска.

( Читать дальше )

Дивиденд Диасофта в 4 фин квартале может составить 1,6 млрд руб (дд=3,3%), все мажоритарные акционеры готовы выкупать за счёт своих денег допэмиссию — Глазков (СЕО)

- 06 марта 2025, 12:34

- |

Решили не жертвовать дивидендами, а привлечь капитал допкой, цель — инвестиции в разработку — Глазков (СЕО)

Диасофт рассматривает возможность проведения допэмиссии в размере 2% от выпуска ценных бумаг

- 06 марта 2025, 12:16

- |

Руководство Компании рассматривает возможность проведения дополнительной эмиссии акций в размере 2 % от выпуска ценных бумаг*. Денежные средства будут направлены на расширение инвестиций в разработку продуктов. В ближайшее время данные предложения будут представлены Совету директоров. Генеральный директор и ключевые акционеры Компании выражают свое желание принять значительное участие в размещении акций.

www.e-disclosure.ru/portal/event.aspx?EventId=S5J-AjWfHlEOuCTbi-CF4pVQ-B-B

Абрау Дюрсо с сегодняшнего дня размещает допэмиссию по закрытой подписке по 275 руб/акц

- 05 марта 2025, 17:30

- |

www.e-disclosure.ru/portal/event.aspx?EventId=DV8kNOQ2mEGZBFPh08AvKw-B-B

СД Абрау-Дюрсо утвердил решение о дополнительном выпуске акций

- 06 февраля 2025, 13:25

- |

При этом условия размещения акций не приводятся.

«Условия размещения акций дополнительного выпуска будут обнародованы после их государственной регистрации. В настоящее время эмитент устранил несущественные замечания Банка России, в связи с чем документ, содержащий условия размещения, прошел процедуру повторного утверждения советом директоров, о чем был опубликован соответствующий существенный факт», — прокомментировали «Интерфаксу» в компании решение о допэмиссии.

В декабре 2024 года акционеры «Абрау-Дюрсо» приняли решение об увеличении уставного капитала компании путем допэмиссии 11,5 млн шт. обыкновенных акций номиналом 1 рубль каждая. Тогда сообщалось, что акции планируется разместить по закрытой подписке в пользу ООО «Актив Капитал»

www.interfax.ru/business/1006622

Совет директоров Абрау-Дюрсо утвердил решение о допэмиссии акций

- 06 февраля 2025, 13:22

- |

При этом условия размещения акций не приводятся.

«Условия размещения акций дополнительного выпуска будут обнародованы после их государственной регистрации. В настоящее время эмитент устранил несущественные замечания Банка России, в связи с чем документ, содержащий условия размещения, прошел процедуру повторного утверждения советом директоров, о чем был опубликован соответствующий существенный факт», — прокомментировали «Интерфаксу» в компании решение о допэмиссии.

В декабре 2024 года акционеры «Абрау-Дюрсо» приняли решение об увеличении уставного капитала компании путем допэмиссии 11,5 млн обыкновенных акций номиналом 1 рубль каждая. Тогда сообщалось, что акции планируется разместить по закрытой подписке в пользу ООО «Актив Капитал».

Уставный капитал ПАО «Абрау-Дюрсо» составляет 98 000 184 рубля. Компания почти на 90% принадлежит семье спецпредставителя президента РФ по связям с международными организациями для достижения целей устойчивого развития Бориса Титова. Его «Актив-Капитал» владеет 57,75%, президент и председатель совета директоров Павел Титов – 31,95%.

( Читать дальше )

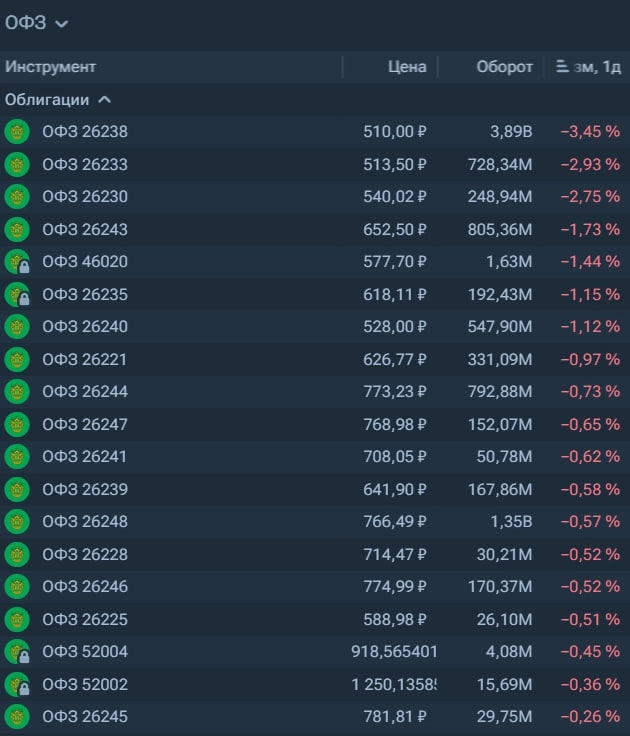

Минфин РФ зарегистрировал семь дополнительных выпусков ОФЗ-ПД объемом до 50 млрд рублей каждый

- 27 января 2025, 16:58

- |

🔜ОФЗ-26228-ПД $RU000A100A82 YTM=16.47% (10.04.2030);

🔜ОФЗ-26235-ПД $RU000A1028E3 YTM=16.3% (12.03.2031);

🔜ОФЗ-26221-ПД $RU000A0JXFM1 YTM=16.59% (23.03.2033);

🔜ОФЗ-26233-ПД $RU000A101F94 YTM=15.89% (18.07.2035);

🔜ОФЗ-26240-ПД $RU000A103BR0 YTM=16.62% (30.07.2036);

🔜ОФЗ-26230-ПД $RU000A100EF5 YTM=16.25% (16.03.2039);

🔜ОФЗ-26238-ПД $RU000A1038V6 YTM=15.48% (15.05.2041).

📉 Доходности в срочном порядке поехали корректироваться к аналогичным выпускам, но в которых орудует Минфин.

Выпуски из данного списка я не трогал, так как лучше (на мой взгляд) брать те бумаги, которые предлагает Минфин, а раз в старых бумагах появится новое предложение, то можно предположить дальнейшее движение вниз.

Еще больше полезной информации в нашем телеграмм канале: t.me/kotradingclub

ЦБ РФ зарегистрировал допэмиссию акций ТБанка, размещаемых в рамках присоединения Росбанка

- 25 декабря 2024, 13:32

- |

www.cbr.ru/rbr/insideDKO/

🏦 Совкомбанк – Почему допэмиссия стала причиной роста акций?

- 18 декабря 2024, 19:42

- |

📌 Всего за 1 день стоимость акций Совкомбанка сначала снизилась на 2%, после чего выросла на 8%. Сегодня разберёмся, в чём причина такого движения котировок, и есть ли идея в акциях Совкомбанка.

❗ ДОПЭМИССИЯ СОВКОМБАНКА:

• Совкомбанк объявил о внеочередном собрании акционеров, на котором будет рассмотрен вопрос о проведении допэмиссии для присоединения Хоум Кредит банка. 90% от суммы сделки планируется оплатить с помощью допэмиссии.

• Выкуп должен произойти до середины марта по средневзвешенной цене за последние 6 месяцев (сейчас она на уровне 13,8 рублей за акцию).

❓ СПРАВЕДЛИВАЯ ЦЕНА И РИСКИ:

• Учитывая, что сейчас рынок сравнивает любую доходность с доходностью фонда денежного рынка LQDT, справедливая стоимость акций Совкомбанка на сегодняшний день составляет порядка 13,1 рублей.

• Важно учитывать, что сейчас не известна точная дата оферты, ведь разговоры о допэмиссии начались ещё в начале текущего года. Кроме того, присутствует риск того, что в случае выхода крупного держателя акций процент выкупа может снизиться.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал