доходность

Торгуем нефтью вместе с FullCup 04.04.2018

- 04 апреля 2018, 09:48

- |

на открытии ТС в нефти войдет в шорт...

.

Февраль 2018. Отчет торговли нефтью с FullCup.

Март 2018. Отчет торговли нефтью с FullCup.

.

Предыдущий день торговли нефтью с FullCup

.

P.S. Интересует полная и оперативная трансляция сигналов ТС — пишем в «личку».

- комментировать

- Комментарии ( 5 )

Торгуем нефтью вместе с FullCup 03.04.2018

- 03 апреля 2018, 09:46

- |

.

Февраль 2018. Отчет торговли нефтью с FullCup.

Март 2018. Отчет торговли нефтью с FullCup.

.

P.S. Интересует полная и оперативная трансляция сигналов ТС — пишем в «личку».

Март 2018. Отчет торговли нефтью с FullCup.

- 02 апреля 2018, 09:57

- |

.

Февраль 2018. Отчет торговли нефтью с FullCup.

.

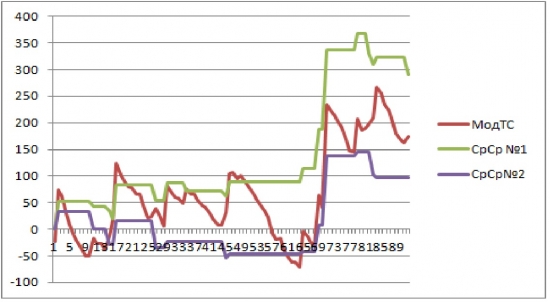

Итоги за Март 2018:

Модифицированная ТС Накоплением +169 шагов.

Среднесрок №1 Накоплением +337 шагов.

Среднесрок №2 Накоплением +137 шагов.

.

А вот Эквити за Март 2018 (в шагах-сделках):

Примечание: Среднесрок №1 и №2 — это условные названия, может и не совсем совпадающие с определением среднесрочной стратегии. Модифицированная ТС (МодТС), среднесрок №1 и №2 — это реализация гипотез по преодолению «пилы», когда почти весь профит «спиливается», о чем я ранее писал: Посоветуйте, как торговать на сползающей пиле?

.

Какая по Вашему мнению Эквити «лучше» ?

.

Перехожу на новый контракт. Всем Удачи!!!

доходность FXMM ETF

- 22 марта 2018, 12:40

- |

Формула (вложенное-полученное)*(1-НДФЛ)/вложенное*(365/число_дней_удержания)

В целом, доходность ожидаемо падает, теснимая ФРС с одной стороны и ЦБ с другой. Вероятно при краткосрочном (1-3 мес) вложении даже КОБРы будут выгодней. Особенно с учетом налогов.

| за прошедший месяц, годовых | за месяц -НДФЛ 13% | за прошедший год, годовых | за год -НДФЛ 13% | -ваша комиссия | ||

| 15.03.18 | 1418,1 | 5,45% | 4,74% | 7,32% | 6,37% |

( Читать дальше )

Александр Баранчук: Доходность по роботу за год 444%

- 16 марта 2018, 13:30

- |

Разумные инвестиции. фундамент, доходность, расчет. Часть 2.

- 15 марта 2018, 16:44

- |

Ранее мы начали рассматривать разумный подход к инвестициям. То есть, чтоб не покупать-продавать акции наугад как в казино, делая ставку на ход цены вверх или вниз. При подходе «Казино ММВБ» мы можем выиграть раз, два, три… но в конечном итоге заиграемся и просадим все деньги — крупье заберет все. так как он играет на человеческой жадности и страхе. + заставляет неопытных молодых трейдеров делать ставки на заемные (плечи). если вы не так давно занялись трейдингом — не торгуйте с плечом, не жадничайте… тренд может пойти не в вашу сторону и тогда убыток будет расти пропорционально взятому взаймы плечу...

Брокер, через которого вы играете на бирже в любом случае останется в +

— вы купили акции = заплатили комиссию

— вы продали акции = заплатили комиссию

— вы взяли «плечо» = заплатили комиссию + % за заемный капитал, пока не закрыли позу.

именно поэтому Инвестиционные компании так часто меняют свои рекомендации и спекулируют внешним фоном, политикой и Теханализом. Рекомендации — их хлеб. Чаще дают, больше клиенты совершают покупок-продаж. И понятно, что рекомендации не будут расписывать всю подноготную компанию от А до Я, реальную стоимость по бухгалтерским отчетам… будут даны лишь коэффициенты (формулы которых легко найти на просторах интернета) и график цены = ТА (теханализ).

( Читать дальше )

Стейтмент. 73,5 % за две недели

- 11 марта 2018, 19:58

- |

Мой вложенный капитал 20 000 руб. Заработано 14 700 руб. — это 73,5 % от моей суммы.

Торгую в проп-фирме, сумма в управлении 400 000 руб.

Текущая статистика:

5 профитных дней, 3 убыточных.

Средний профитный день +3950 руб., средний убыточный -1680 руб.

Средний доход в день +1840 руб.

Цель 1 этап:

7 профитных дней, 3 убыточных. 70% сделок в +

Средний профитный день более 6000 руб., средний убыточный день не более 2000 руб.

Каждой утро на своем канале на Ютуб разбираю план торговли на день по одному из инструментов — РТС, Си, Брент, Сбер.

( Читать дальше )

Торгуем нефтью вместе с FullCup 07.03.2018

- 07 марта 2018, 09:54

- |

.

Февраль 2018. Отчет торговли нефтью с FullCup.

.

P.S. Интересует полная и оперативная трансляция сигналов ТС — пишем в «личку».

Торгуем нефтью вместе с FullCup 06.03.2018

- 06 марта 2018, 11:47

- |

.

Февраль 2018. Отчет торговли нефтью с FullCup.

.

P.S. Интересует полная и оперативная трансляция сигналов ТС — пишем в «личку».

Торгуем нефтью вместе с FullCup 05.03.2018

- 05 марта 2018, 11:32

- |

.

Февраль 2018. Отчет торговли нефтью с FullCup.

.

P.S. Интересует полная и оперативная трансляция сигналов ТС — пишем в «личку».

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал