SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

доходность

Стабильные дивиденды Энел Россия в 2020-2021 годах смягчат риск-профиль компании - Газпромбанк

- 20 февраля 2020, 19:08

- |

«Энел Россия» провела День инвестора, в ходе которого представила финансовый прогноз на 2020–2022 гг., включая прогноз по прибыли, движению денежных средств и дивидендам. Ключевой новой информацией стал подход к дивидендам, который предполагает стабильные ежегодные выплаты в размере 3,0 млрд руб. в 2020–2022 гг. (дивиденд на акцию = 0,085 руб.) с доходностью ~8,5%. Планируемые дивиденды оказались ниже ожидаемых нами за 2020 г. (0,11 руб./акц.), но превысили наш консервативный прогноз на 2021 г. (~0 руб./акц.) и на 2022 г. (0,05 руб./акц.). Мы обновляем наш прогноз финансовых показателей и дивидендов с учетом видения компании и повышаем целевую цену до 1,05 руб./акц. с 1,00 руб./акц., при этом сохраняя рейтинг «по рынку».

Прибыльность: несколько ниже наших ожиданий в 2019 г., но выше в 2020–2022 гг. Обновленный прогноз компании теперь включает и 2022 г., в котором ожидается начало восстановления прибыльности после спада в 2020–2021 гг. в связи с закрытием сделки по продаже Рефтинской ГРЭС в конце 2019 г. и истечением в конце 2020 г. сроков ДПМ для тепловых электростанций.Снижение рентабельности будет отчасти компенсировано вводом в строй по ДПМ трех ветропарков – Азовского (90 МВт, конец 2020 г.), Кольского (201 МВт, конец 2020 г.) и Родниковского (71 МВт, 2024 г.), а также ростом цен на мощность в рамках конкурентного отбора мощности (КОМ). Прогнозы компании в части EBITDA и чистой прибыли оказались на ~2–8% ниже наших ожиданий на 2019 г. и выше на 2020–2022 гг. – отчасти из-за более оптимистичных ценовых ожиданий.

( Читать дальше )

Прибыльность: несколько ниже наших ожиданий в 2019 г., но выше в 2020–2022 гг. Обновленный прогноз компании теперь включает и 2022 г., в котором ожидается начало восстановления прибыльности после спада в 2020–2021 гг. в связи с закрытием сделки по продаже Рефтинской ГРЭС в конце 2019 г. и истечением в конце 2020 г. сроков ДПМ для тепловых электростанций.Снижение рентабельности будет отчасти компенсировано вводом в строй по ДПМ трех ветропарков – Азовского (90 МВт, конец 2020 г.), Кольского (201 МВт, конец 2020 г.) и Родниковского (71 МВт, 2024 г.), а также ростом цен на мощность в рамках конкурентного отбора мощности (КОМ). Прогнозы компании в части EBITDA и чистой прибыли оказались на ~2–8% ниже наших ожиданий на 2019 г. и выше на 2020–2022 гг. – отчасти из-за более оптимистичных ценовых ожиданий.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Перспективы Cisco Systems внушают оптимизм - Финам

- 20 февраля 2020, 16:47

- |

Cisco Systems — гигант хай-тека, один из ведущих в мире разработчиков и производителей сетевого оборудования, базирующийся в Калифорнии.

Рыночная капитализация компании превышает $ 200 млрд. Акции Cisco вошли в состав индекса Dow Jones Industrial Average в 2009 году.

Cisco Systems основана в 1984 году двумя учеными из Стэнфорда, ставшими пионерами концепции локальной вычислительной сети (LAN). Первоначально компания специализировалась, главным образом, на маршрутизаторах.

Наряду с сетевым и телекоммуникационным оборудованием Cisco специализируется на таких направлениях высоких технологий, как интернет вещей (IoT), безопасности доменов и управление затратами предприятий на энергоресурсы с помощью ИТ.

Акции Cisco Systems за прошлый год значительно отставали по доходности от американского рынка в целом, что представляется нам неоправданным с фундаментальной точки зрения. Компания уверенно сохраняет лидирующие позиции в рыночных сегментах по всем ключевым направлениям деятельности в глобальном масштабе. Господству Cisco на данном этапе ничто не угрожает.

( Читать дальше )

Рыночная капитализация компании превышает $ 200 млрд. Акции Cisco вошли в состав индекса Dow Jones Industrial Average в 2009 году.

Cisco Systems основана в 1984 году двумя учеными из Стэнфорда, ставшими пионерами концепции локальной вычислительной сети (LAN). Первоначально компания специализировалась, главным образом, на маршрутизаторах.

Наряду с сетевым и телекоммуникационным оборудованием Cisco специализируется на таких направлениях высоких технологий, как интернет вещей (IoT), безопасности доменов и управление затратами предприятий на энергоресурсы с помощью ИТ.

Акции Cisco Systems за прошлый год значительно отставали по доходности от американского рынка в целом, что представляется нам неоправданным с фундаментальной точки зрения. Компания уверенно сохраняет лидирующие позиции в рыночных сегментах по всем ключевым направлениям деятельности в глобальном масштабе. Господству Cisco на данном этапе ничто не угрожает.

( Читать дальше )

ФСК – потенциал роста на фоне стабильного роста EBITDA, недооценки по мультипликаторам, неплохой див. доходности, сокращения CAPEX и возможного введения дифференциации тарифов (венчурная идея)

- 20 февраля 2020, 11:59

- |

Обычно мы не инвестируем и не покрываем гос. компании (потому что часто мотивация менеджмента бывает не сонаправлена с мотивацией акционеров, возможны непредсказуемые крупные инвестиции, многие не особо стремятся максимизировать прибыль и т. п.) В то же время в связи с ростом компаний из нашей выборки мы начинаем смотреть на рынок шире (в том числе включили некоторые иностранные компании с бизнесом России) в покрытие и портфели, и решили посмотреть и на гос. сектор.

Eсли обратиться к нашему аналитическому порталу, можно увидеть, что среди множества компаний с падающими или нерастущими финансовыми показателями (справедливости ради, у некоторых — из-за конъюнктуры) положительно выделяется ФСК — она зарабатывает около 12% на уровне FCF Yield (доходность денежного потока), наращивает EBITDA на неплохие 9% на базе последнего квартала, торгуется при этом довольно дешево — 2.9x EV/EBITDA, как относительно исторических значений, так и относительно прогнозных. (Также хорошо дела кстати у Мосэнерго, который пошел в активный рост)

( Читать дальше )

Eсли обратиться к нашему аналитическому порталу, можно увидеть, что среди множества компаний с падающими или нерастущими финансовыми показателями (справедливости ради, у некоторых — из-за конъюнктуры) положительно выделяется ФСК — она зарабатывает около 12% на уровне FCF Yield (доходность денежного потока), наращивает EBITDA на неплохие 9% на базе последнего квартала, торгуется при этом довольно дешево — 2.9x EV/EBITDA, как относительно исторических значений, так и относительно прогнозных. (Также хорошо дела кстати у Мосэнерго, который пошел в активный рост)

( Читать дальше )

Господству Cisco ничто не угрожает - Финам Менеджмент

- 19 февраля 2020, 18:34

- |

Cisco Systems — гигант хай-тека, один из ведущих в мире разработчиков и производителей сетевого оборудования.

Акции компании за прошлый год значительно отставали от американского рынка по доходности, что представляется нами неоправданным с фундаментальной точки зрения. Компания уверенно сохраняет лидирующие позиции по ключевым направлениям деятельности. Господству Cisco ничто не угрожает.

УК «Финам Менеджмент»

Акции компании за прошлый год значительно отставали от американского рынка по доходности, что представляется нами неоправданным с фундаментальной точки зрения. Компания уверенно сохраняет лидирующие позиции по ключевым направлениям деятельности. Господству Cisco ничто не угрожает.

Мы считаем, что в текущем году бумага в полной мере отыграет свое прошлогоднее отставание от рынка и покажет доходность выше рыночной. Мы присваиваем акциям Cisco Systems рейтинг «покупать», мы сохраняем целевую цену на ближайшие 12 месяцев на отметке $55.Солабуто Николай

УК «Финам Менеджмент»

Medtronic остается привлекательным вложением - Финам

- 19 февраля 2020, 13:31

- |

Поставщик высокотехнологичных медицинских устройств Medtronic опубликовал финансовую отчетность за 3 фискальный квартал. Выручка компании увеличилась на 2,3% г/г и составила $7,72 млрд и на $80 млн не дотянула до усредненных прогнозов. Чистая прибыль возросла на 50,9% до $1,92 млрд, а в расчете на акцию составила $1,44 и на 6 цента превзошла ожидания. Выручка в ключевом сердечно-сосудистом направлении увеличилась на 1,2% до $2,82 млрд, в восстановительной терапии – возросла на 4,2% до $2,11 млрд, минимально инвазивного сегмента – на 2,4% до $2,18 млрд, а в сегменте диабета осталась на прежнем уровне $610 млн.

Акции Medtronic ранее в этом месяце приближались к указанному нами целевому уровню и демонстрировали доходность за период с нашего последнего обновления рекомендации (в ноябре) в размере 9,2%.

Опубликованную компанией квартальную отчетность мы оцениваем конструктивно и отмечаем положительную динамику выручки по 3 ключевым направлениям деятельности, причем выручка от минимально инвазивного сегмента обогнала величину продаж сегмента восстановительной терапии.

( Читать дальше )

Акции Medtronic ранее в этом месяце приближались к указанному нами целевому уровню и демонстрировали доходность за период с нашего последнего обновления рекомендации (в ноябре) в размере 9,2%.

Опубликованную компанией квартальную отчетность мы оцениваем конструктивно и отмечаем положительную динамику выручки по 3 ключевым направлениям деятельности, причем выручка от минимально инвазивного сегмента обогнала величину продаж сегмента восстановительной терапии.

( Читать дальше )

Вся правда об инвестициях.Подвожу результаты моего инвестирования за 3,5 года из личного кабинета боевого ИИС

- 17 февраля 2020, 12:17

- |

Друзья, всем привет!

Пришло время рассказать всю правду о результатах моего инвестирования за последние три с половиной года. На личном примере я расскажу о реалиях инвестирования, какую доходность я получил по счету за 3,5 года. Посчитаем на моем примере, сколько прибыли приносят акции в год. Сколько можно заработать на акциях в месяц. Индивидуальный инвестиционный счет (ИИС) я открыл в августе 2015. Первые инвестиции в акции начал в сентябре 2016 года. Подвожу итоги. Делюсь опытом инвестирования.

( Читать дальше )

Пришло время рассказать всю правду о результатах моего инвестирования за последние три с половиной года. На личном примере я расскажу о реалиях инвестирования, какую доходность я получил по счету за 3,5 года. Посчитаем на моем примере, сколько прибыли приносят акции в год. Сколько можно заработать на акциях в месяц. Индивидуальный инвестиционный счет (ИИС) я открыл в августе 2015. Первые инвестиции в акции начал в сентябре 2016 года. Подвожу итоги. Делюсь опытом инвестирования.

( Читать дальше )

Акции Cognizant Technology все еще недооценены - Финам

- 13 февраля 2020, 19:00

- |

Cognizant Technology Solutions — компания сферы ИТ, оказывающая профессиональные услуги бизнесу. Ведет деятельность по следующим направлениям: финансовые услуги, здравоохранение, производство/ритейл/логистика и пр.

Сегмент финансовых услуг включает в себя процессинг банковских операций для клиентов, операций на рынках капитала и в страховании.

В здравоохранении Cognizant обслуживает медицинские учреждения, фармацевтические и биотехнологические фирмы, а также поставщиков медицинского оборудования.

Следующее направление включает в себя ИТ-обслуживание промышленных предприятий, ритейлеров, туристических агентств и гостиничного бизнеса, а также логистических фирм. Кроме того, Cognizant оказывает ИТ-услуги клиентам в медийной и развлекательной сфере.

Помимо консалтинга, Cognizant оказывает услуги на основе аутсорсинга, а именно предоставляет техническую поддержку приложений, обслуживание ИТ-инфраструктуры и автоматизированных бизнес-процессов.

Акции Cognizant Technology за период с нашего последнего обновления рекомендации (в ноябре) принесли доходность в размере 9,8%.

( Читать дальше )

Сегмент финансовых услуг включает в себя процессинг банковских операций для клиентов, операций на рынках капитала и в страховании.

В здравоохранении Cognizant обслуживает медицинские учреждения, фармацевтические и биотехнологические фирмы, а также поставщиков медицинского оборудования.

Следующее направление включает в себя ИТ-обслуживание промышленных предприятий, ритейлеров, туристических агентств и гостиничного бизнеса, а также логистических фирм. Кроме того, Cognizant оказывает ИТ-услуги клиентам в медийной и развлекательной сфере.

Помимо консалтинга, Cognizant оказывает услуги на основе аутсорсинга, а именно предоставляет техническую поддержку приложений, обслуживание ИТ-инфраструктуры и автоматизированных бизнес-процессов.

Акции Cognizant Technology за период с нашего последнего обновления рекомендации (в ноябре) принесли доходность в размере 9,8%.

( Читать дальше )

Bristol-Myers - по-прежнему привлекательное вложение - Финам

- 13 февраля 2020, 14:25

- |

Bristol-Myers Squibb — американская биофармацевтическая компания с рыночной капитализацией $156,9 млрд. История компании уходит корнями в XIX век: в 1858 году была основана корпорация Squibb, а в 1899 году — Bristol-Myers, слияние произошло в 1989 году.

У Bristol-Myers Squibb насчитывается свыше 30 реализуемых на рынке препаратов, в том числе Eliquis (для предотвращения тромбов и уменьшения риска инсультов), Opdivo (для лечения некоторых видов рака), Orencia (от ревматоидного и псориатического артрита), Sprycel (для терапии некоторых видов лейкемии) и Yervoy (для лечения поздних стадий меланомы). Все эти препараты приносят компании растущую выручку.

В линейке экспериментальных препаратов Bristol-Myers десятки наименований в сферах онкологии и иммунологии, кардиологии и фиброзных заболеваний.

Акции Bristol-Myers находятся в числе наших рекомендаций на покупку с августа прошлого года. С момента последнего обновления рекомендации (в ноябре) инструмент достиг указанного нами целевого уровня и принес доходность в размере 14,5%. После рассмотрения отчетности Bristol-Myers за четвертый квартал мы по-прежнему считаем акции компании привлекательными для вложений.

ГК «Финам»

У Bristol-Myers Squibb насчитывается свыше 30 реализуемых на рынке препаратов, в том числе Eliquis (для предотвращения тромбов и уменьшения риска инсультов), Opdivo (для лечения некоторых видов рака), Orencia (от ревматоидного и псориатического артрита), Sprycel (для терапии некоторых видов лейкемии) и Yervoy (для лечения поздних стадий меланомы). Все эти препараты приносят компании растущую выручку.

В линейке экспериментальных препаратов Bristol-Myers десятки наименований в сферах онкологии и иммунологии, кардиологии и фиброзных заболеваний.

Акции Bristol-Myers находятся в числе наших рекомендаций на покупку с августа прошлого года. С момента последнего обновления рекомендации (в ноябре) инструмент достиг указанного нами целевого уровня и принес доходность в размере 14,5%. После рассмотрения отчетности Bristol-Myers за четвертый квартал мы по-прежнему считаем акции компании привлекательными для вложений.

Мы сохраняем по акциям Bristol-Myers рекомендацию «Покупать».Саидова Зарина

ГК «Финам»

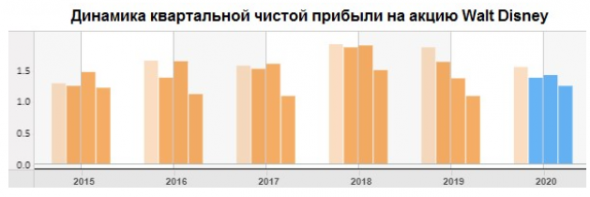

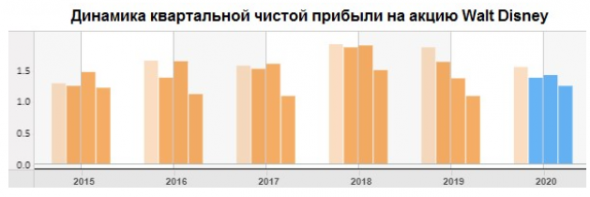

Перспективы Walt Disney не внушают опасений - Финам

- 13 февраля 2020, 13:57

- |

Компания Walt Disney ведет деятельность по различным направлениям медийной индустрии — владеет целым спектром электронных, бумажных, радио- и телевещательных СМИ, входящих в состав подразделений Disney/ABC Television и ESPN, а также линейкой тематических развлекательных парков и курортов Walt Disney — Диснейленды есть как в США, так и в Шанхае, Париже, Токио и Гонконге.

Наиболее известным направлением деятельности Walt Disney на протяжении почти столетия является студийная работа по выпуску фильмов, музыки и театральных постановок.

В состав конгломерата входят такие студии, как Walt Disney Studios Motion Pictures, Walt Disney Animation Studios, Pixar, Marvel, Touchstone Pictures, LucasFilm и др.

В марте прошлого года компания поглотила активы 21st Century Fox.

Опубликованный компанией отчет за первый фискальный квартал мы оцениваем позитивно и отмечаем, что впечатляющая динамика финансовых результатов Walt Disney обусловлена успешной интеграцией активов 21st Century Fox и удачным стартом платформы Disney Plus с 12 ноября, на которую мы возлагали оптимистичные ожидания.

( Читать дальше )

Наиболее известным направлением деятельности Walt Disney на протяжении почти столетия является студийная работа по выпуску фильмов, музыки и театральных постановок.

В состав конгломерата входят такие студии, как Walt Disney Studios Motion Pictures, Walt Disney Animation Studios, Pixar, Marvel, Touchstone Pictures, LucasFilm и др.

В марте прошлого года компания поглотила активы 21st Century Fox.

Опубликованный компанией отчет за первый фискальный квартал мы оцениваем позитивно и отмечаем, что впечатляющая динамика финансовых результатов Walt Disney обусловлена успешной интеграцией активов 21st Century Fox и удачным стартом платформы Disney Plus с 12 ноября, на которую мы возлагали оптимистичные ожидания.

( Читать дальше )

Акции Cisco Systems принесли доходность 12,8% за два месяца - Финам

- 13 февраля 2020, 11:37

- |

Один из ведущих в мире разработчиков и производителей сетевого оборудования Cisco Systems отчитался о финансовых результатах за второй фискальный квартал.

Квартальная выручка Cisco Systems снизилась на 3,5% г/г, но на $30 млн превзошла усредненные прогнозы, при этом чистая прибыль на акцию составила 68 центов и на 3 цента превысила ожидания рынка.

Акции Cisco находятся в числе наших рекомендаций на покупку с середины декабря и за этот короткий период успели принести солидную доходность в размере 12,8%.

Опубликованная квартальная отчетность компании не вызвала у нас опасений, так как было закономерно ожидать некоторой паузы в расходах крупных клиентов на дорогостоящее сетевое оборудование – фирмы в последние месяцы занимают выжидательные позиции из-за неопределенности вокруг торгового конфликта между США и Китаем и Brexit. По мере того, как неопределенность в среднесрочной перспективе будет снижаться, а президентский срок Трампа — подходить к концу, предприятия возобновят заказы нового сетевого оборудования, и показатели Cisco выправятся, поэтому есть основания ожидать, что в ближайший год данная голубая фишка нивелирует свое отставание от рынка и даже обгонит его.

( Читать дальше )

Квартальная выручка Cisco Systems снизилась на 3,5% г/г, но на $30 млн превзошла усредненные прогнозы, при этом чистая прибыль на акцию составила 68 центов и на 3 цента превысила ожидания рынка.

Акции Cisco находятся в числе наших рекомендаций на покупку с середины декабря и за этот короткий период успели принести солидную доходность в размере 12,8%.

Опубликованная квартальная отчетность компании не вызвала у нас опасений, так как было закономерно ожидать некоторой паузы в расходах крупных клиентов на дорогостоящее сетевое оборудование – фирмы в последние месяцы занимают выжидательные позиции из-за неопределенности вокруг торгового конфликта между США и Китаем и Brexit. По мере того, как неопределенность в среднесрочной перспективе будет снижаться, а президентский срок Трампа — подходить к концу, предприятия возобновят заказы нового сетевого оборудования, и показатели Cisco выправятся, поэтому есть основания ожидать, что в ближайший год данная голубая фишка нивелирует свое отставание от рынка и даже обгонит его.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал