ецб

ЕЦБ - европейский центральный банк, основной орган монетарной политики еврозоны. В этом разделе содержатся записи по теме ЕЦБ.

Торговые идеи от Артема Деева на 23 марта 2016

- 23 марта 2016, 10:59

- |

Европейская валюта продолжает терять против доллара. Снижение пары EURUSD с начала недели уже составляет более 100 пунктов, позволяя предположить, что главный валютный риск уже не в силах противостоять тому негативному фундаментальному фону, который накопился за последнее время. Помимо резонанса от решения ЕЦБ задействовать разом все доступные экономические стимулы, против евро действует еще и новостной фон из США, снова реанимировавший идею потенциального ужесточения американской монетарной политики. Не способствует покупкам и европейская статистика, продолжающая разочаровать всех участников рынка. Вышедшие вчера данные по индексу деловой активности производственного сектора Германии просигнализировали об очередном спаде сектора. Отчеты бизнес оптимизма по версии ZEW были не менее показательны с точки зрения мрачных бизнес настроений. В частности, индекс оценки текущих экономических условий института ZEW просел с 52,3 до 50,7, оказавшись в одном шаге от пограничных значений 50, отделяющего восстановление от потенциальной рецессии. Учитывая сказанное, фундаментальная картина явно складывается не в пользу европейской валюты, что может стать причиной сохранения понижательного ралли. Стоит отметить, что на текущий момент на рынке присутствует и форсмажорный фактор, связанный с ужасающими терактами в Брюсселе. Ухудшение рыночных настроений в любой момент может спровоцировать переток капиталов в пользу валютной защиты.

Европейская валюта продолжает терять против доллара. Снижение пары EURUSD с начала недели уже составляет более 100 пунктов, позволяя предположить, что главный валютный риск уже не в силах противостоять тому негативному фундаментальному фону, который накопился за последнее время. Помимо резонанса от решения ЕЦБ задействовать разом все доступные экономические стимулы, против евро действует еще и новостной фон из США, снова реанимировавший идею потенциального ужесточения американской монетарной политики. Не способствует покупкам и европейская статистика, продолжающая разочаровать всех участников рынка. Вышедшие вчера данные по индексу деловой активности производственного сектора Германии просигнализировали об очередном спаде сектора. Отчеты бизнес оптимизма по версии ZEW были не менее показательны с точки зрения мрачных бизнес настроений. В частности, индекс оценки текущих экономических условий института ZEW просел с 52,3 до 50,7, оказавшись в одном шаге от пограничных значений 50, отделяющего восстановление от потенциальной рецессии. Учитывая сказанное, фундаментальная картина явно складывается не в пользу европейской валюты, что может стать причиной сохранения понижательного ралли. Стоит отметить, что на текущий момент на рынке присутствует и форсмажорный фактор, связанный с ужасающими терактами в Брюсселе. Ухудшение рыночных настроений в любой момент может спровоцировать переток капиталов в пользу валютной защиты.

Рекомендация EURUSD: Sell TP 1,05 SL 1,1350

Прогноз по парам GBPUSD и USDJPY на сайте

- комментировать

- Комментарии ( 0 )

Инвесторы берут паузу.

- 23 марта 2016, 09:47

- |

С открытия российский рублёвый индекс ММВБ может потерять до 0.4%, а валютный индекс РТС в первые часы торгов может потерять до 1%. С высокой вероятностью, сегодняшний день российские индексы будут закрывать в красном цвете. Надо признать, что локально российский рынок сейчас явно перегрет и ему просто необходима коррекция. Ближайшие цели коррекции по индексу ММВБ находятся вблизи отметки 1800 пунктов, а по валютному индексу РТС вблизи отметки 800.

( Читать дальше )

Ставки мировых ЦБ становятся угрожающе негативными

- 22 марта 2016, 05:11

- |

Попробуйте вообразить ситуацию: «Отдайте мне свои деньги, а позже я верну Вам меньшую сумму». Звучит не очень привлекательно. Однако именно так поступают в последнее время многие мировые ЦБ и связанные с ними эмитенты.

Ниже представлены три основные события подобного рода, произошедшие за последние пару недель.

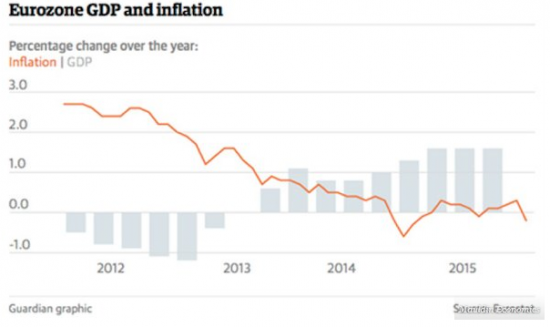

• ЕЦБ снизил депозитную ставку с минус 0,3% до минус 0,4%. Кроме того, программа QE еврозоны была расширена на дополнительные 20 млрд евро в месяц. Таким образом, европейские банки обязаны платить 40 б.п. в год за право хранить денежные средства на счетах регулятора. По словам Марио Драги, процентные ставки в регионе останутся очень низкими как минимум еще год. Глава ЕЦБ опасается дефляционных рисков.

( Читать дальше )

Шах и мат. Обзор на предстоящую неделю от 20.03.2016

- 20 марта 2016, 23:12

- |

На уходящей неделе:

Заседание ФРС

Перед заседанием ФРС крупные банки прогнозировали снижение точечных прогнозов членов ФРС относительно повышения ставок в 2016 году до трех с четырех ранее, обосновывая своё мнение отсутствием роста инфляции к цели ФРС 2%.

Но публикация базовой инфляции потребительских цен выше ожиданий на уровне 2,3% годовых в среду изменила ожидания участников рынка, пресса взорвалась ростом ожиданий на более ястребиную риторику ФРС с вероятным отсутствием пересмотра прогнозов относительно повышений ставки.

( Читать дальше )

Новая неделя и новая жизнь на фондовых рынках.

- 20 марта 2016, 16:54

- |

В целом, март преподнёс инвесторам много позитивных сюрпризов, но все они будут иметь лишь краткосрочный характер. Позади остались заседания всех Центробанков и весь позитив с ними связанный. Позади осталась и квартальная экспирация, под которую держали вблизи максимумов многие фондовые рынки, в том числе американский. Теперь всё прошлые ставки уже отработаны и взгляд инвесторов потихоньку будет смещаться на апрель, май и июнь, а вместе со взглядом начнут меняться ожидания и начнётся процесс отрезвления.

С январских минимумов практически все фондовые рынки во всём мире показали восьми недельное безоткатное ралли под квартальную экспирацию. Для примера: американский индекс SP500 с минимумов января показал рост почти на 230 пунктов, а если взглянуть на валютный индекс РТС, то он вообще показал самую лучшую динамику в мире за этот период. С минимальной отметки января, с 607 пунктов, российский валютный индекс РТС всего за 8 недель показал рост почти на 50% и вплотную подошёл к сильнейшему сопротивлению на отметке 900 пунктов. Та же нефть марки Brent с минимальной отметки 27$ показала безоткатный рост более чем на 55% всего за два месяца.

( Читать дальше )

Торговые идеи от Артема Деева на 18 марта 2016

- 18 марта 2016, 10:49

- |

Европейская валюта продолжает пользоваться активным спросом со стороны покупателей. За одну торговую сессию главный валютный риск прибавил 100 пунктов и протестировал сопротивление на уровне 1,13. Ключевое влияние на евро оказало резонирующее воздействие прошедшей конференции председателя ФРС Джанет Йеллен, подчеркнувшей неготовность американской экономики к 4 кратному повышению ставок в этом году. Комментарий Йеллен о более оправданной позиции регулятора «ждать и следить», участники рынка интерпретировали как очевидную обеспокоенность монетарного кабинета за влияние общемирового экономического спада на национальную экономику. Не случайно ведь FOMC пересмотрел прогноз по темпам экономического расширения на 2016 год с 2,4% до 2,2%, а на 2017 год до 2,1% с 2,2% в декабре. Если обратиться к фьючерсным контрактам, оценивающим вероятность ужесточения монетарной политики США, то следующее повышение ставки стоит ожидать не ранее июня. До этих пор можно сфокусироваться на европейской статистике. Опубликованный вчера отчет по индексу потребительских цен указал на то, что инфляция в Еврозоне в прошлом месяце смогла найти основание для выхода из отрицательной зоны. В частности, ИПЦ в месячном эквиваленте вырос до 0,2% против прошлого снижения на -0,4%. Тем не менее, более важный годовой показатель так и остался в зоне дефляции -0,2%. Стоит отметить, при всей очевидности восстановительного ралли европейской валюты, потенциал дальнейшего хода ограничен. По этой причине рекомендую подловить евро на откате, который может перерасти в старый-добрый коррекционный тренд.

Европейская валюта продолжает пользоваться активным спросом со стороны покупателей. За одну торговую сессию главный валютный риск прибавил 100 пунктов и протестировал сопротивление на уровне 1,13. Ключевое влияние на евро оказало резонирующее воздействие прошедшей конференции председателя ФРС Джанет Йеллен, подчеркнувшей неготовность американской экономики к 4 кратному повышению ставок в этом году. Комментарий Йеллен о более оправданной позиции регулятора «ждать и следить», участники рынка интерпретировали как очевидную обеспокоенность монетарного кабинета за влияние общемирового экономического спада на национальную экономику. Не случайно ведь FOMC пересмотрел прогноз по темпам экономического расширения на 2016 год с 2,4% до 2,2%, а на 2017 год до 2,1% с 2,2% в декабре. Если обратиться к фьючерсным контрактам, оценивающим вероятность ужесточения монетарной политики США, то следующее повышение ставки стоит ожидать не ранее июня. До этих пор можно сфокусироваться на европейской статистике. Опубликованный вчера отчет по индексу потребительских цен указал на то, что инфляция в Еврозоне в прошлом месяце смогла найти основание для выхода из отрицательной зоны. В частности, ИПЦ в месячном эквиваленте вырос до 0,2% против прошлого снижения на -0,4%. Тем не менее, более важный годовой показатель так и остался в зоне дефляции -0,2%. Стоит отметить, при всей очевидности восстановительного ралли европейской валюты, потенциал дальнейшего хода ограничен. По этой причине рекомендую подловить евро на откате, который может перерасти в старый-добрый коррекционный тренд.

( Читать дальше )

Европейский центральный банк пошел на риск

- 17 марта 2016, 15:26

- |

ЕЦБ принял решение по снижению процентной ставки до нулевого уровня и увеличения программы QE на 20 млрд евро (до 80 млрд). Данные действия со стороны европейского регулятора вполне ожидаемые и прогнозируемые, но многие участники рынка задают себе вопрос: «А что дальше?» После использования данных инструментов денежно-кредитной политики у Марио Драги может не остаться других рычагов влияния. Можно даже считать, что это его последний «козырь».

Основное нововведение со стороны ЕЦБ на прошлом заседании касалось включения в программу QE корпоративных облигаций не банковских организаций. По сути, европейский регулятор выделяет дополнительные 20 млрд евро для приобретения данного типа ценных бумаг, которые могут направить финансовые потоки ЕЦБ в сторону реального сектора. Единственный риск, который заключается в таком инструменте – это возможность американских компаний начать выпускать евробонды, которые могут попасть под данную программу QE. Но решение данной проблемы вероятно в случае внесения пункта по отбору компаний, которые должны иметь в основном материнский капитал Евросоюза, а не США или оффшорных зон.

( Читать дальше )

Торговые идеи от Артема Деева на 17 марта 2016

- 17 марта 2016, 11:21

- |

Торговая сессия среды обернулась для евро очередным днем восстановительного ралли. Пара EURUSD, благодаря поддержке слабого доллара, преодолела сопротивление 1,12 и закрыла день на уровне 1,1211. Ключевым событием дня стала публикация ставки ФРС США, а также пресс-конференция председателя регулятора Джанет Йеллен. Как и ожидалось, ФРС оставила процентные ставки без изменений. Но на пресс-конференции председатель ФРС Джанет Йеллен отметила, что долгосрочные инфляционные ожидания остаются хорошо зафиксированными и с текущим уровнем процентных ставок ФРС куда более гибок в отношении дальнейших потенциальных рисков, с которыми может столкнуться экономика США. Это усиливает мнение, что руководители ФРС скорее дадут инфляции приблизиться к целевому показателю в 2%, прежде чем возобновят цикл дальнейшего роста краткосрочных процентных ставок. Исходя из фьючерсов на процентную ставку по федеральным фондам, шанс повышения ставки в июне оценивается в 34% — что ниже 50% до выхода решения FOMC. Шанс снижения ставки к декабрю оценивается в 67%, что ниже 81% до выхода решения. Другими словами, жесткая риторика американского регулятора не снята с повестки обсуждения, ее просто пришлось отложить для более подходящих времен. По этой причине рост европейской валюты может иметь ограниченный потенциал, особенно в свете до сих пор отсутствующей логичной реакции на целый пакет экономических стимулов со стороны ЕЦБ. Сегодня в 13:00 МСК выйдут данные по ИПЦ Еврозоны, и в случае очередного снижения индикатора, распродажи европейской валюты могут быть возобновлены.

Торговая сессия среды обернулась для евро очередным днем восстановительного ралли. Пара EURUSD, благодаря поддержке слабого доллара, преодолела сопротивление 1,12 и закрыла день на уровне 1,1211. Ключевым событием дня стала публикация ставки ФРС США, а также пресс-конференция председателя регулятора Джанет Йеллен. Как и ожидалось, ФРС оставила процентные ставки без изменений. Но на пресс-конференции председатель ФРС Джанет Йеллен отметила, что долгосрочные инфляционные ожидания остаются хорошо зафиксированными и с текущим уровнем процентных ставок ФРС куда более гибок в отношении дальнейших потенциальных рисков, с которыми может столкнуться экономика США. Это усиливает мнение, что руководители ФРС скорее дадут инфляции приблизиться к целевому показателю в 2%, прежде чем возобновят цикл дальнейшего роста краткосрочных процентных ставок. Исходя из фьючерсов на процентную ставку по федеральным фондам, шанс повышения ставки в июне оценивается в 34% — что ниже 50% до выхода решения FOMC. Шанс снижения ставки к декабрю оценивается в 67%, что ниже 81% до выхода решения. Другими словами, жесткая риторика американского регулятора не снята с повестки обсуждения, ее просто пришлось отложить для более подходящих времен. По этой причине рост европейской валюты может иметь ограниченный потенциал, особенно в свете до сих пор отсутствующей логичной реакции на целый пакет экономических стимулов со стороны ЕЦБ. Сегодня в 13:00 МСК выйдут данные по ИПЦ Еврозоны, и в случае очередного снижения индикатора, распродажи европейской валюты могут быть возобновлены.

Рекомендация EURUSD: SellStop 1,1180 TP 1,05 SL 1,13

Прогноз по парам GBPUSD и USDJPY на сайте

Торговые идеи от Артема Деева на 16 марта 2016

- 16 марта 2016, 10:33

- |

Британская валюта, как мы и предполагали, лишившись прежней корреляционной поддержки от евро, просела ниже уровня 1,42. Распродажи фунта активизировались в преддверии публикации отчета по национальному рынку труда. В частности, в 12:30 МСК выйдут данные по уровню безработицы в Англии, а также динамике роста заработанных плат за прошлый месяц. Основной упор рекомендую сделать на второй отчет, поскольку именно заработанные платы и выступают драйвером роста для инфляционного давления и общего показателя потребительской активности. Напоминаю, что только очевидный прогресс в этом направлении может убедить монетарные власти Англии рассмотреть возможность повышения ставок. Однако, произойдет это ещё очень нескоро. На этом фоне предлагаю и дальше распродавать британца.

Британская валюта, как мы и предполагали, лишившись прежней корреляционной поддержки от евро, просела ниже уровня 1,42. Распродажи фунта активизировались в преддверии публикации отчета по национальному рынку труда. В частности, в 12:30 МСК выйдут данные по уровню безработицы в Англии, а также динамике роста заработанных плат за прошлый месяц. Основной упор рекомендую сделать на второй отчет, поскольку именно заработанные платы и выступают драйвером роста для инфляционного давления и общего показателя потребительской активности. Напоминаю, что только очевидный прогресс в этом направлении может убедить монетарные власти Англии рассмотреть возможность повышения ставок. Однако, произойдет это ещё очень нескоро. На этом фоне предлагаю и дальше распродавать британца.

Рекомендация GBPUSD: Sell TP 1,35 SL 1,44

Прогноз по парам EURUSD и USDJPY на сайте

Торговые идеи от Артема Деева на 15 марта 2016

- 15 марта 2016, 10:28

- |

Европейская валюта продолжает резонировать от решения ЕЦБ задействовать целый пакет экономических стимулов. Напомню, что в целях борьбы с крайне низкими значениями инфляции европейский регулятор в четверг снизил ключевые процентные ставки и расширил программу количественного смягчения. Учитывая, что подобный набор стимулов так и не нашел продолжительного отражения в слабости главного валютного риска, а должен был, участники рынка ждут, когда же слабость евро даст о себе знать. Помимо спекулятивного резонанса трейдеры обратили внимание и на данные по промышленному производству Еврозоны, единственному отчету по европейскому рынку, который был опубликован вчера. Промышленный сектор Еврозоны в январе показал лучший рост более чем за шесть лет. Стоит отметить, что подобный рост расходится с большинством других экономических индикаторов Еврозоны в 2016 году. Опрос менеджеров по снабжению показал, что обрабатывающая промышленность в январе-феврале утратила импульс, а различные индикаторы доверия бизнеса подавали негативные сигналы. Прежде чем пересматривать отношение к перспективам европейской экономики предлагаю дождаться роста потребительской активности, а до этих пор ставить на снижение евро.

Европейская валюта продолжает резонировать от решения ЕЦБ задействовать целый пакет экономических стимулов. Напомню, что в целях борьбы с крайне низкими значениями инфляции европейский регулятор в четверг снизил ключевые процентные ставки и расширил программу количественного смягчения. Учитывая, что подобный набор стимулов так и не нашел продолжительного отражения в слабости главного валютного риска, а должен был, участники рынка ждут, когда же слабость евро даст о себе знать. Помимо спекулятивного резонанса трейдеры обратили внимание и на данные по промышленному производству Еврозоны, единственному отчету по европейскому рынку, который был опубликован вчера. Промышленный сектор Еврозоны в январе показал лучший рост более чем за шесть лет. Стоит отметить, что подобный рост расходится с большинством других экономических индикаторов Еврозоны в 2016 году. Опрос менеджеров по снабжению показал, что обрабатывающая промышленность в январе-феврале утратила импульс, а различные индикаторы доверия бизнеса подавали негативные сигналы. Прежде чем пересматривать отношение к перспективам европейской экономики предлагаю дождаться роста потребительской активности, а до этих пор ставить на снижение евро.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал