ецб

ЕЦБ - европейский центральный банк, основной орган монетарной политики еврозоны. В этом разделе содержатся записи по теме ЕЦБ.

Германия приняла корону ЕС. Обзор на предстоящую неделю от 05.07.2020

- 05 июля 2020, 21:45

- |

По ФА…

На уходящей неделе:

— Протокол ФРС

Вывод протокола ФРС был нейтрален по сравнению с ожиданиями участников рынка.

Члены ФРС подтвердили, что намерены использовать весь свой набор инструментов для поддержки экономики США и готовы дать указания по длительности сохранения ставок на текущих уровнях, а также предоставить ясность в отношении программы QE, на ближайших заседаниях после обретения понимания по перспективам роста экономики США.

Подробности обсуждения указывают на то, что большинство членов ФРС склоняются к гарантиям по сохранению ставок на текущих уровнях до достижения пороговых значений инфляции/безработицы, причем многие члены ФРС выступают за сохранения ставок неизменными до достижения уровня инфляции в 2,0%гг и закрепления выше него.

Протокол ФРС предоставил детальные обсуждения в отношении таргетирования кривой доходности ГКО США.

В целом, члены ФРС признали опыт ЦБ Австралии в отношении контроля доходности ГКО наиболее приемлемым для реализации в США.

Тем не менее, члены ФРС выразили ряд сомнений в отношении данного инструмента, ибо ФРС при взятии обязательств по таргетированию доходности ГКО США может потерять контроль над ростом баланса, особенно при приближении момента выхода из данной политики.

Также члены ФРС признают трудность по привязке контроля доходности ГКО США к пороговым уровням инфляции/доходности, ибо при таргетировании доходности ГКО США логична привязка к календарным срокам.

Члены ФРС согласились с тем, что необходимо провести дополнительный анализ данного инструмента и экономических последствий его введения.

( Читать дальше )

- комментировать

- Комментарии ( 6 )

Будет ли расти евро на росте баланса ФРС?

- 30 июня 2020, 12:01

- |

Периодически встречается мнение о том, что евро будет укрепляться за счет вливаний со стороны ФРС. И какое то время это мнение было логичным, экспоненциальный рост баланса не мог не оказать влияние на валютный рынок.

Но это влияние не может быть бесконечным, ведь другие страны (те, кто имеет такую возможность) идут тем же путем. ЕЦБ не сильно отстает от ФРС, а необходимость стран Евросоюза в ликвидности растет с каждым днем.

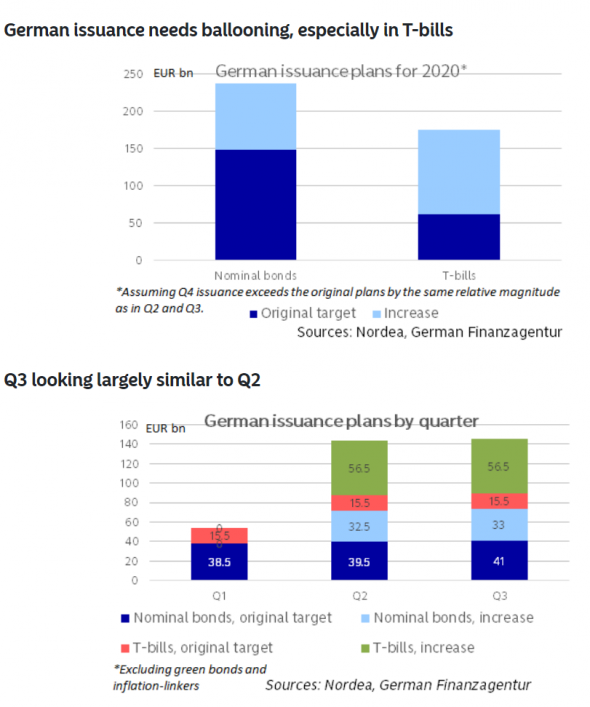

На скрине вы можете видеть разницу между прогнозами по выпуску облигаций Германии на 2020 год, в конце прошлого года и на текущий момент. По некоторым облигациям рост ожидается на 80%, а по некоторым рост составит 3.5 раза. На секундочку, это самая сильная экономика Европы. Что говорить о более слабых участниках? С большой вероятностью рост долга и его монетизация продолжится повсеместно.

Поэтому говорить о том, что евро может долго укрепляться за счет роста баланса ФРС, на мой взгляд, некорректно. Эти идеи лежали в основе сделки по евро,

( Читать дальше )

Мы за ценой не постоим. Обзор на предстоящую неделю от 28.06.2020

- 28 июня 2020, 22:42

- |

По ФА…

1. Протокол ФРС, 1 июля

Протокол ФРС хоть и является частично устаревшим, ибо после июньского заседания ФРС ряд экономических отчетов США подтвердил более сильное восстановление экономики США, но он важен и может оказать сильное влияние на динамику рынков.

Главный акцент в протоколе – рассуждения членов ФРС о необходимости новых стимулов и указания на возможное время принятия решения.

Июньское решение ФРС не принесло ясности в отношении новых стимулов, хотя протокол от мартовского заседания ФРС прямо указывал на принятие решения в отношении гарантий по длительности сохранения ставок на текущих уровнях и будущего программы QE на ближайших заседаниях.

Единственным успокоением для рынков стали «точечные» прогнозы ФРС, предполагающие сохранение ставок на текущих уровнях как минимум до конца 2022 года:

( Читать дальше )

Рейтинг Трампа падает. Обзор на предстоящую неделю от 21.06.2020

- 21 июня 2020, 22:25

- |

По ФА…

Выступления главы ФРБ Пауэлла

Риторика Пауэлла на уходящей неделе ничем не отличалась от риторики на пресс-конференции после июньского заседания ФРС.

Пауэлл решительно отверг возможность снижения ставок до отрицательных уровней, повторив, что опыт ЕЦБ и ВоЯ не применим на территории США.

Пауэлл высказался с сомнением в отношении введения контроля кривой доходности ГКО США, но заявил, что члены ФРС ещё не отказались от использования данного инструмента и если доходности ГКО США резко вырастут и ФРС решит, что рост чрезмерен, то введение таргета по доходностям ГКО США возможно.

Джей заявил, что ФРС не думает о повышении ставок, т.к. экономика США будет нуждаться в мягкой политике ФРС в течение длительного времени.

Пауэлл обратил внимание на сильный рост розничных продаж в США в мае, это стало вторым позитивным сюрпризом для ФРС после отчета по рынку труда, и не исключил, что рецессия в США может быть глубокой, но непродолжительной.

( Читать дальше )

ЕЦБ будет доплачивать банкам за то, что те берут у него деньги

- 20 июня 2020, 09:41

- |

Новый раунд TLTRO, о котором я рассказывал во вчерашнем видео про монетарную политику ЕЦБ, будет проведен по ставке -100б.п… Эта информация появилась в сети от официального представителя ЕЦБ. Если раньше это была как опция, то сейчас, судя по всему, это станет финальной ставкой для банков. Если коротко, то TLTRO, это программа, когда банки закладывают ЕЦБ имеющиеся долги, и получают кэш. Обычно это предполагает уплату процентов со стороны банков, но сейчас, эта ставка не просто равна 0, ЕЦБ будет платить примерно 1% за те долги, которые они ему отдают взамен на ликвидность.

Это кажется абсурдом, но это реалии европейской экономики. И выглядит это как легкие деньги для банков, но в реальности ситуация на столько плачевная, что эти меры скорее похожи на искусственное обеспечение кислородом тяжелобольного. Это подтверждается капитализацией европейских банков, которая находится на минимумах за долгие годы.

ФРС начал выкуп корп долгов, ЕЦБ платит банкам за то, что те закладывают ему долги, что дальше? Какие еще есть меры у ЦБ, чтобы поддержать экономику? Все идет к тому, что монетарные стимулы заканчиваются, и безусловный доход видится решением как экономических, так и политических проблем. И если не в текущей рецессии, то уже в следующей, этот вопрос станет главной повесткой для властей. Потому как стимулировать спрос, как главный двигатель экономической активности будет больше не чем.

Больше интересной информации, а так же конкретных рекомендаций по рынку, у меня в Telegram канале

Прогноз по евро. Монетарная политика ЕЦБ. Стимулы на +€1.3 триллиона 24 июня. +60% по опционам.

- 19 июня 2020, 19:39

- |

Сейчас ЦБ соревнуются в том, кто больше зальет в экономику денег. В одном из предыдущих видео я разбирал монетарную политику ФРС, в этом мы разберем, как выглядит монетарная политика ЕЦБ, сделаем основной прогноз по евро, и рассмотрим, как на этом заработать.

( Читать дальше )

Еврозона: ЕЦБ напечатал 1,3 триллиона евро за день!

- 18 июня 2020, 18:46

- |

Председатель Европейского центробанка Кристин Лагард утопила в пол педаль монетарного газа и прописала экономике зоны евро инъекцию бесплатных денег в дозе, которую история еще не видела.

ЕЦБ провел крупнейшую за 22 года своего существования операцию рефинансирования. 724 банка получили от регулятора в сумме 1,308 триллиона евро займов в рамках программы долгосрочных кредитов TLTRO. Для получателей деньги ЕЦБ оказались не просто бесплатными: ставка была установлена на уровне на 0,5 процентного ниже депозитной и составила минус 1% годовых.

С новыми вливаниями европейский ЦБ перехватил пальму первенства в гонке «печатных станков», в которую вступили регуляторы мира после мартовского крушения рынков.

ЕЦБ в отрицании дефляции (перевод с deflation com)

- 16 июня 2020, 20:30

- |

В странном публичном выступлении на прошлой неделе, в котором освещались данные по безработице в США, это была реальная цитата президента Трампа: «Это не ужасная рецессия. Я даже не упоминаю слово на букву Д. Я не говорю о слове на букву Д. Я не хочу говорить об этом, потому что каждый раз, когда кто-то даже упоминает об этом — мне не нравится слово на букву Д.»

Слово на букву Д, на которое ссылался Трамп (я подозреваю, но кто знает?) — это депрессия. На другой стороне Атлантического океана еще одно непопулярное слово на букву Д — дефляция.

Европейский центральный банк, похоже, настроен противостоять надвигающейся дефляции цен. Это связано с тем, что необходимо идти по канату между теми европейскими государствами, которые нацелены на то, чтобы ЕЦБ печатал денег больше (Испания, Италия), и теми, кто более осторожен (Германия, Нидерланды). Предположение, которое мы считаем в лучшем случае ошибочным, заключается в том, что наводнение экономики вновь созданными евро приведет к росту потребительских цен. Однако, хотя между денежной инфляцией и ценовой инфляцией часто существует связь, она не является механической. Тем не менее, ЕЦБ, похоже, параноидально относится даже к признанию угрозы дефляции цен, в случае, если это подогревает страхи тех государств, которые выступают против большего стимулирования.

( Читать дальше )

Джонсон возвращается на путь Мэй. Обзор на предстоящую неделю от 14.06.2020

- 14 июня 2020, 23:08

- |

По ФА…

Заседание ФРС

Решение ФРС оказалось более ястребиным, нежели ожидали участники рынка, и привело к уходу от риска на фоне роста доллара.

ФРС не стала включать в «руководство вперед» гарантии по длительности сохранения ставок на текущих уровнях ни посредством календарного времени, ни посредством указаний пороговых уровней безработицы/инфляции.

ФРС также не огласила о запуске «традиционной» программы QE для снижения ставок, «руководство вперед» указывает на то, что ФРС продолжит покупки ГКО США и ипотечных облигаций в течение ближайших месяцев в текущем объеме с целью поддержания нормального функционирования рынков.

Единственным голубиным сигналом стали «точечные» прогнозы членов ФРС, которые указали на сохранение ставок неизменными в текущем диапазоне на всем прогнозируемом горизонте до конца 2022 года:

( Читать дальше )

ЕЦБ надеется остановить дефляцию, но «не может напечатать уверенность» (перевод с deflation com)

- 11 июня 2020, 13:20

- |

Вот выдержка из статьи Bloomberg от 5 июня:

Опасения дефляции оправдывают решение Европейского центрального банка увеличить свою программу срочной покупки облигаций, считает его представитель Пабло Эрнандес де Кос.

«Дефляционные риски возросли, и это одна из причин, по которой Европейский центральный банк предпринимает действия, которые он предпринимает — чтобы не допустить материализации риска», — заявил член Совета управляющих и глава Банка Испании в интервью Bloomberg News. Мадрид. «Я среди тех, кто считает, что этот кризис по сути дезинфляционный, в том смысле, что некоторые проблемы, которые у нас были с низкой инфляцией, накапливаются».

Эта точка зрения была поддержана в пятницу членом Исполнительного совета Фабио Панеттой, который сказал итальянскому Радио 1, что блокировки из-за коронавируса привело к «возобновлению дефляционного давления».

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал