иена

Фокус Рынка с Дмитрием Лебедем

- 05 декабря 2016, 12:35

- |

Конституционный референдум в Италии, который многие ждали, подарил миру в 2016 году третьего «Черного Лебедя». Он не слишком большой, но все равно, несет в себе системные политические и экономические риски для Италии и всей Еврозоны. Многие называют этот референдум и его отрицательный результат как шаг к выходу с состава ЕС данной страны, вслед за Великобританией. Премьер-министр Маттео Ренци уже вчера вечером сообщил о том, что подает заявку на уход со своего поста. Вслед за этим, ожидаются новые выборы, в которых, победу прогнозируют партии «5 звезд». И именно последние называются евроскептиками, которые за выход страны с ЕС. Вслед за этим, на открытие рынка, мы наблюдали внушительный геп с ростом курса долларам, иены и драгоценных металлов. Фондовые площадки перешли в отрицательную зону, а евро пыталось пробиться через область поддержки – 1,05.

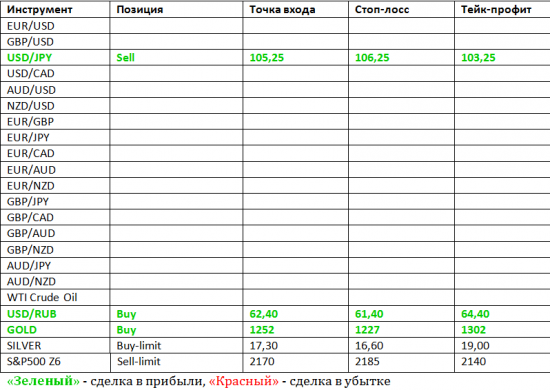

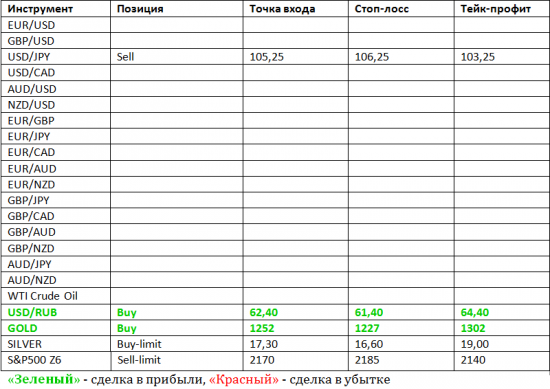

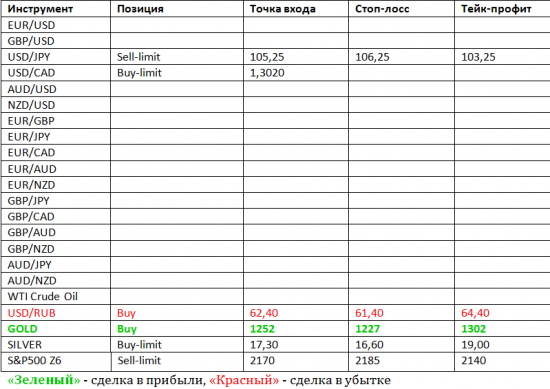

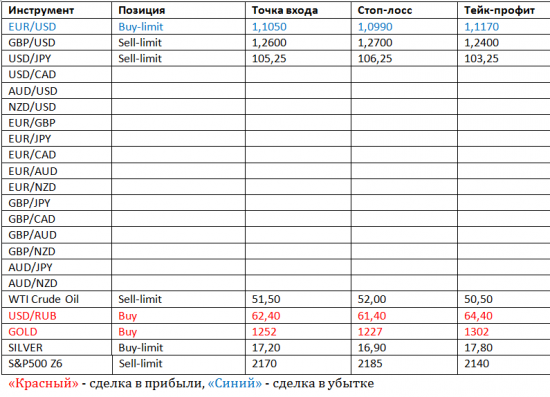

Но, на утро, ситуация кардинально меняется. Вновь, положительный отскок, в первую очередь, по контрактам S&P500, рост пары доллар/иены и падение рынка драгоценных металлов. Нефтяные котировки продолжают обновлять свои локальные максимумы и близки к обновлению хаев 2016 года. На прошлой неделе, перед закрытием рынка, мы закрыли нашу покупку по паре AUD/NZD из-за ложности некоторых технических сигналов. Несмотря на это, пара демонстрирует далее рост, что подтверждает наш первоначальный прогноз. Утром, был опубликован интересный прогноз от Morgan Stanley на счет того, что пара USD/JPY вошла в новый глобальный восходящий тренд, целью которого выступает отметка – 130,00. К нашей таблице сигналов добавляем отложку по GBP/USD.

Forex обзор

- 21 ноября 2016, 17:50

- |

В начале мая, мы делали прогноз о развороте индекса доллара и его движение к новым максимумам (первая долгосрочная цель 110). В закрытом разделе, основная среднесрочная цель была 100.5. На прошлой неделе эти она была выполнена (101.5), сентимент по индексу стал 93% быков. Поэтому в ближайшее время ожидаем его разворот. Как и по некоторым парам связанных с ним.

Основной вариант: пара закончила чертить треугольник В(кружок). И начала свое движение кдолгосрочным целям 0.82 (первым). А на данный момент, будем чертить коррекцию примерно на 1.1-1.12. Сентимент по паре 6% быков.+

( Читать дальше )

C запозданием про Банк Японии

- 03 ноября 2016, 16:54

- |

Банк Японии доказал, что у него еще остались «патроны».

Последствия для иены (статья от середины октября)

«…Вертолетные деньги могут оказаться ценным инструментом. В частности, привлекательной особенностью этого инструмента является то, что он работает даже тогда, когда традиционная денежно-кредитная политика является малоэффективной, а уровень гос. долга непомерно высок…»

— Бен Бернанке (2016).

Прошло уже почти 3 месяца с момента заседания Банка Японии (BoJ) в конце июля. Напомню, тогда публика ожидала запуска нового инструмента (предложенного японцам бывшим председателем ФРС) — «вертолетных денег» (helicopter money). Такая политика предполагает прямое финансирование стимулирующих фискальных программ японского правительства Банком Японии. Тем более, именно в конце июля премьер-министр Абэ объявил о новом пакете стимулирующих мер.

Однако ничего подобного не последовало. Рынок был разочарован, и весь оптимизм инвесторов (вместе с предшествовавшим заседанию ослаблением иены) испарился.

( Читать дальше )

Фокус Рынка с Дмитрием Лебедем

- 31 октября 2016, 12:31

- |

В пятницу, ЦБ РФ не изменило процентную ставку, оставив ее на текущем уровне. Несмотря на это, курс российского рубля ослабляется из-за давления нефтяных котировок. Число буровых установок в США вновь продолжает свой рост. В пятницу вечером, появилась экстренная новость о том, что ФБР может возобновить дело против претендента на пост Президента США Хилари Клинтон по делу ее электронной почты. Это вызвало снижение доллара и рост хедж-инструментов.

На этом фоне, курс иены и золота подросли. Наши позиции все в прибыльной зоне, по золоту цена уже недалеко от уровня тейк-профита. По фондовым рынкам – негативная тенденция. Причина в пятничной новости. Рынки и инвесторы на них взволнованы. По новым сделкам – ничего не открываем. Сигналов в принципе нет. Обращаем внимание на то, что эта неделя у нас начинает новый месяц. Потому нас ждет огромное количество фундаментальных событий.

Фокус Рынка с Дмитрием Лебедем

- 28 октября 2016, 10:23

- |

Нефтяные котировки под давлением. Фондовые индексы также перешли в отрицательную зону. Одной из причин такой динамики выступает плохая отчетность крупнейших компаний США, которые снижают свои прогнозы на следующий финансовый период. Сегодня у нас отчитываются два нефтегазовых гиганта: Chevron и Exxon Mobile. Вчера после закрытия американской сессии, отчитались Google и Amazon. У последних наблюдается негативная динамика, что давит на индекс Nasdaq. Акции же компании Apple слегка восстановились после презентации нового MucBook.

По позициям у нас открылась новая сделка по валютной паре USD/JPY. Продажа от уровня 105,25. Негативная динамика фондовых площадок пока что рост иены не вызывает. Этой ночью были данные по инфляции Японии. Уровень дефляции замедлился до -0,4%. Российский же рубль снижается из-за давления нефтяного рынка. Покупка по золоту демонстрирует прибыль в размере +150 пунктов.

Трейдерские будни: ИГИЛ против керри-трейда по рублю

- 26 октября 2016, 19:14

- |

ОПЕК терпит фиаско: Ирак объявил всем войну. Рубль будет падать, ведь спрос на ОФЗ упадет. Нефть будет снижаться, а S&P500 еще рано продавать.

Что покупать? Доллар, евро, фунт или австралийский доллар?

Какие акции продаем и почему? Пару слов про Apple и Caterpiller.

( Читать дальше )

Фокус Рынка с Дмитрием Лебедем

- 26 октября 2016, 11:38

- |

Нефтяные котировки под давлением. Вероятность соглашения ОПЕК по заморозке объема добычи нефти снижается с каждым днем. Ключевым игроком такой тенденции выступает Ирак и его нежелание участвовать в сделке. Стоит напомнить, что Ирак с каждым днем бьет свои исторические максимумы по добыче «черного золота», чтобы финансировать свою войну против ИГИЛ. Рубль находится во флетовом движение.

Сезон квартальной отчетности продолжается. Вчера отчитались многочисленные корпорации США. Среди них и компания Apple, у которой упали продажи и выручка во всей продуктовой линейки. Это одна из причин того, что фондовые индексы США перешли в отрицательную зону.

По позициям изменений нет, увы, отложка по доллар/иене на продажу не сработала, по сколько цена ее так зацепить, и не смогла. Ключевой повесткой дня можно назвать отчет от МинЭнерго США. Именно он может привести к просадке нефтяных котировок ниже 50$ за баррель.

Фокус Рынка с Дмитрием Лебедем

- 13 октября 2016, 10:30

- |

Фондовые площадки находятся в отрицательной зоне, под давлением и нефтяные котировки, по сколько снизилась вероятность соглашения стран ОПЕК по вопросу заморозки объема добычи. Золото растет на +0,5%, но в целом на рынке драгоценных металлов – флет. Валютный рынок демонстрирует укрепление курса американского доллара. Особенно, это наблюдается против таких валют, как японская иена и российский рубль.

Вчера у нас была публикация протоколов сентябрьского заседания ФРС. Вышли они в нейтральном ключе. Тенденции на рынке не изменились. В целом, наблюдался характер готовности повышения процентной ставки в декабре 2016, но, есть и разногласия, которые касаются идеального состояния рынка труда США. ФРС разделился на 2 лагеря: первые считают, что рынок труда подошел к оптимальному значению, вторые, что уровень безработицы не меняется и это настораживает.

По позициям, у нас в убытке сделка по валютной паре EUR/USD, но сделки по рублю и золоту сполна компенсируют эту утрату. Стоит внимательно присмотреться к кроссовым парам евро и к инструменту – USD/JPY. Первые потенциальные для длинных позиций, вторая для короткой.

Основные страхи трейдера, или чем торгуем завтра?

- 12 октября 2016, 12:50

- |

Какой будет Brexit? Жесткий или мягкий? Отскочит ли пара EUR/USD от нижней границы треугольника? Чем примечательная сейчас иена, когда S&P500 может пойти на коррекцию. Нефть будет по 53 или 43? И как влияет ЮАР на дальнейшую перспективу золота?

О главных вещах внутри видео.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал