SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

инвест идеи

Самая вменяемая аналитика в России - ВТБ Капитал

- 15 августа 2011, 11:06

- |

- Есть оправданные опасения ужесточения фискальной политики в развитых странах

- Темпы ужесточения могут ускориться под давлением рынков облигаций

- Все это будет давить на экономический рост в 2012

- К несчастью, медленный рост не помогает решить проблемы с госдолгами.

- Встреча Николя Саркози и Ангелы Меркель на этой неделе может привнести немного оптимизма, но мы все равно не видим быстрого решения этих проблем, а значит повода для роста привлекательности рисковых активов.

- Наша рабочая гипотеза: — рынок будет шатким до конца 2011, до прояснения ситуации с экономикой и прибылями на 2012.

- Дно прошлой недели по РФР дисконтирует нефть Брент на уровне $75 с учетом текущего валютного режима ЦБР.

- Минимумы прошлой недели устоят в случае если рынок не начнет ожидать начала широкомасштабной глобальной рецессии.

- С учетом неопределенного прогноза на 2012, нефть и драгметаллы яввляются наиболее защитными секторами на российском рынке акций.

- В целом, восстановление возглавили циклические сектора. Энерджи и Металлурги прибалвиои 4% в среднем.

- Среди голубишек лучше рынка РОснефть +5.4% и Норникель; Альянс Ойл, Распадская — лучшие среди неликвидов.

- Финансовый сектор восстанавливался медленнее рынка.

- Группа ПИК +15% за неделю!

- комментировать

- ★1

- Комментарии ( 12 )

TOP 10 идей от ASF:

- 11 августа 2011, 11:09

- |

1. USD/СHF Шорт франка против доллара: стартуем от 0.7250-0.73 с первой целью 1.00 (длинная история от года)

2. Ростелеком обычка: лонг от 150-155 с целью выше 200 (сентябрь)

3. Газпром: тут все понятно от 160-165 покупаем с целями 190 и 220 (зима).

4. Сберанк: покупаем ниже 90 и продаем по 107-108 (перед НАИПО)

5. fRTS: покупаем 150-160 — цель 190-200 (осень)

6. Сургутнефтегаз преф: покупаем 12-12,5 — держим до весны и сливаем перед отсчекой в районе 18.

7. ГМКН: покупаем дешевле 7000 — продаем по 7500-7600 (осень) или в рамках байбэка, если подтвердится цена выкупа выше цели. Рисково, но в декабре 2010 не обманули.

8. Сбербанк преф: берем по 70 и на слухах по конвертации сливаем на выстреле в районе 85 (утку пустят почти наверняка)

9. USD/RUB: продаем доллар по 29.5-30 — и откупаем по 28-27.5

10. Brent: 107 -> 117-118.

Удачи.

UPD: Ростело АО дали по 135 взять — повезло :)

2. Ростелеком обычка: лонг от 150-155 с целью выше 200 (сентябрь)

3. Газпром: тут все понятно от 160-165 покупаем с целями 190 и 220 (зима).

4. Сберанк: покупаем ниже 90 и продаем по 107-108 (перед НАИПО)

5. fRTS: покупаем 150-160 — цель 190-200 (осень)

6. Сургутнефтегаз преф: покупаем 12-12,5 — держим до весны и сливаем перед отсчекой в районе 18.

7. ГМКН: покупаем дешевле 7000 — продаем по 7500-7600 (осень) или в рамках байбэка, если подтвердится цена выкупа выше цели. Рисково, но в декабре 2010 не обманули.

8. Сбербанк преф: берем по 70 и на слухах по конвертации сливаем на выстреле в районе 85 (утку пустят почти наверняка)

9. USD/RUB: продаем доллар по 29.5-30 — и откупаем по 28-27.5

10. Brent: 107 -> 117-118.

Удачи.

UPD: Ростело АО дали по 135 взять — повезло :)

Какие акции рекомендует покупать Марк Рубинштейн?

- 10 августа 2011, 22:49

- |

- Мы любим Северсталь

- Надо покупать Газпром, он ниже на 30% максимумов. Станет холодно, инвесторы побегут покупать газпром.

- ВТБ будет менее востребован, чем Сбербанк

- Суперидея во 2-м эшелоне — Банк Возрождение. Ожидаю очень сильную отчетность в начале след недели. Акции стоят на 50% дешевле чем в конце прошлого года. Есть интересная возможность для захода.

Андрей Есин покупает акции на снижении. Какие акции?

- 10 августа 2011, 22:44

- |

- Кризиса НЕТ

- Пока люди помнят 2008-й, он не случится

- Покупать уже можно

- Без плеча, не на все деньги

- Покупать можно в 3 этапа: сейчас, на 1370 и на уровне 1000 ММВБ

- Я не думаю, что будет 1000 по ММВБ, но предпочитаю оставаться чуть-чуть недозакупленным, чем потом кусать локти.

- Покупая акции, главное диверсифицировать

- Беру энергетику: ОГК4-5, ФСКЕЭС, МРСК Холдинг и Русгидро очень люблю

- Сбербанк — хорошо, ВТБ не покупал и не буду покупать

- В нефтеной сектор верю меньше всего. Не покупаю.

- Распадской у меня нет.

Куда инвестировать на падении рынка?

- 10 августа 2011, 22:36

- |

Банк Москвы:

2011-й – не 2008-й

2011-й – не 2008-й

Начало августа стало настоящим кошмаром для мировых фондовых рынков, переживших обвал, сравнимый с наиболее острой фазой кризиса 2008 года. Тем не менее, мы считаем, что у нынешней ситуации мало общего с 2008-м годом: распространения долгового кризиса в Европе на Италию и Испанию, которое теоретически могло бы привести к печальным последствиям, похоже, удается избежать, правительства и монетарные власти полны решимости действовать, а реальный сектор отнюдь не утратил доступа к кредитным рынкам.- Несмотря на то, что доверие инвесторов к фондовым рынкам изрядно подорвано, а высокая волатильность в начале августа может ухудшить деловую и потребительскую уверенность и отрицательно сказаться на темпах роста мировой экономики в целом, мы не видим неразрешимых проблем и считаем текущий момент удачным для покупок акций.

- Восстановление цен на фондовых рынках вряд ли будет столь же стремительным, как их снижение, однако мы ожидаем, что устойчивая тенденция к росту может появиться уже в ближайшие недели.

- Мы советуем воспользоваться резким снижением стоимости акций компаний черной металлургии и угольного сектора, которое, в отличие от ситуации 2008 года, не подкрепляется ухудшением фундаментальной ситуации в отрасли, которая, напротив, продолжает улучшаться.

- В другом сильно пострадавшем от последних рапродаж секторе – электроэнергетики – в начале осени мы ждем появления среднесрочных параметров регулирования, которые могут превысить текущие ожидания рынка и стать катализатором роста акций.

- Наш target по индексу РТС на конец года остается на отметке 2100 пунктов, что более чем на 25% выше текущих котировок. Наши top-picks: UC RUSAL, Башнефть, Мечел, X5, Vimpelcom Ltd, ОГК-4, ММК, Распадская, Интер РАО, ОГК-5.

Список Альфа. Инвест идеи от Альфа Банка

- 14 июля 2011, 18:08

- |

Целью этого проекта является определение российских компаний, которые не только предлагают фундаментальный потенциал роста, но и которые, на наш взгляд, имеют краткосрочные катализаторы, способные поддержать их акции. Среди этих катализаторов можно выделить налоговую реформу (ROSN), завершение крупной реструктуризации (IRAO, HYDR) или приобретений (DIXY), ожидаемый операционный потенциал роста (TMK, INTE), сильный прогноз роста (DRG, POG) и ожидаемые корпоративные события (SBER).

( Читать дальше )

( Читать дальше )

Южный Кузбасс + Коршуновский ГОК

- 07 июля 2011, 13:45

- |

Не знаю, есть ли здесь люди, кто давно следит за поросшей былью новостью об IPO Мечел Майнинга, но в любом случае это будет интересно для тех, кто ищет инвест идеи, а не интрадеит

www.kommersant.ru/doc-y/1673647

Зюзин фактически перешел в ручному управлению Мечел Майнинга, причем этот факт не вызвал ожидаемого всплеска аналитических воплей о том, что надо срочно покупать ЮК и КГОК… что несколько странно.

Уровни сейчас у этих бумажек привлекательные и вполне можно рискнуть с небольшим стопом. Технически IPO будет готово к проведению уже осенью, ну а там… от конъюнктуры, как обычно.

www.kommersant.ru/doc-y/1673647

Зюзин фактически перешел в ручному управлению Мечел Майнинга, причем этот факт не вызвал ожидаемого всплеска аналитических воплей о том, что надо срочно покупать ЮК и КГОК… что несколько странно.

Уровни сейчас у этих бумажек привлекательные и вполне можно рискнуть с небольшим стопом. Технически IPO будет готово к проведению уже осенью, ну а там… от конъюнктуры, как обычно.

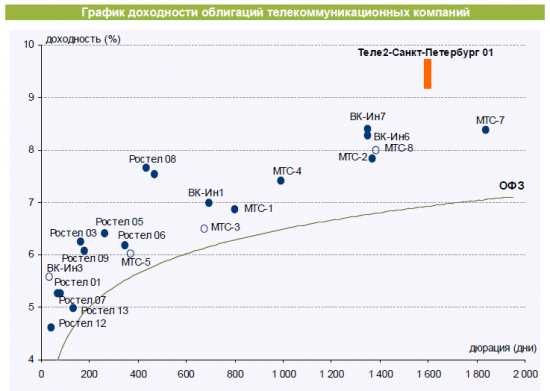

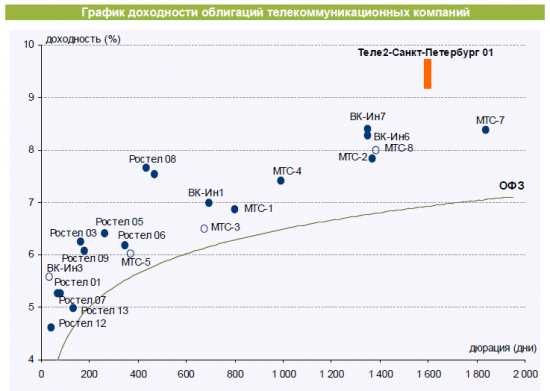

Рублевые бонды TELE2. Как аналог банковскому депозиту.

- 21 июня 2011, 14:22

- |

В ближайшее время на рынке рублевых облигаций появится новое лицо — Теле2-Санкт-Петербург. Это дочерняя компания Tele2 Russia Holding AB, которая в свою очередь консолидирует российские активы шведской Tele2 и на 100% принадлежит ей. Купон планируется в диапазоне 9-9,5%, оферта через 5 лет, объем 5 млрд. рублей.

С моей точки зрения по соотношению доходность/надежность — идеальный вариант. У конторы есть долгосрочный рейтинг Fitch на уровне BB+ (на лицо перспективы попадания в ломбардный список ЦБ), очень хорошие фин. показатели (на уровне МТС, Вымпелкома).Единственное — уступает по масштабу бизнеса. При этом на первичку выходит с премией к тем же дальним МТС на уровне 1 — 1,5%. Что для такого кредитного качества очень и очень много.

Прилагаю картинки, чтобы наглядно все оценить..

( Читать дальше )

С моей точки зрения по соотношению доходность/надежность — идеальный вариант. У конторы есть долгосрочный рейтинг Fitch на уровне BB+ (на лицо перспективы попадания в ломбардный список ЦБ), очень хорошие фин. показатели (на уровне МТС, Вымпелкома).Единственное — уступает по масштабу бизнеса. При этом на первичку выходит с премией к тем же дальним МТС на уровне 1 — 1,5%. Что для такого кредитного качества очень и очень много.

Прилагаю картинки, чтобы наглядно все оценить..

( Читать дальше )

дефолт ПРАВИТЕЛЬСТВА США - мощнейший БЫЧИЙ стимул

- 09 июня 2011, 12:29

- |

дефолт ПРАВИТЕЛЬСТВА США — мощнейший БЫЧИЙ стимул для КОММЕРЧЕСКОГО рынка.

Как вам такая провокационная идея?

дефолт ПРАВИТЕЛЬСТВА США — мощнейший БЫЧИЙ стимул для КОММЕРЧЕСКОГО рынка.

Как вам такая провокационная идея?

Да. понятное дело, что в моменте будет обвал, но целом деньги которые будут выводиться из обязательств правительства США не могут по определению лежат без дела, а раз один из крупнейших рынков бабла сдуется, то деньги оттуда должны куда то идти. Ответ очевиден: в золото и в фонду.

Думаю фонда в итоге вырастет.

Ведь надо понимать разницу между обязательствами правительства США и коммерческим фондовым рынком.

Как вам такая провокационная идея?

дефолт ПРАВИТЕЛЬСТВА США — мощнейший БЫЧИЙ стимул для КОММЕРЧЕСКОГО рынка.

Как вам такая провокационная идея?

Да. понятное дело, что в моменте будет обвал, но целом деньги которые будут выводиться из обязательств правительства США не могут по определению лежат без дела, а раз один из крупнейших рынков бабла сдуется, то деньги оттуда должны куда то идти. Ответ очевиден: в золото и в фонду.

Думаю фонда в итоге вырастет.

Ведь надо понимать разницу между обязательствами правительства США и коммерческим фондовым рынком.

Инвестидея: покупка облигаций Аптек 36.6

- 03 июня 2011, 16:53

- |

Собственно имеем две хорошие новости..

Московский банк «Сбербанка» открыл «Аптечной сети 36,6» кредит на 4,150 млрд рублей сроком на 5 лет. Средства будут направлены на реструктуризацию кредитного портфеля компании. (http://www.finam.ru/analysis/newsitem5A8D2/default.asp)

«Аптечная сеть 36,6» планирует летом разместить облигации на 1-2 млрд. рублей. (http://bonds.finam.ru/news/item22781/)

Обе говорят о том, что ситуация может выправиться, либо как минимум в ближайшее время не ухудшиться.

В рынке есть выпуск облигаций Аптечная сеть 36.6 серии 02 с купоном 18% и эффективной доходностью к погашению 19.77%. А это очень хорошие по нынешним временам ставки!

( Читать дальше )

Московский банк «Сбербанка» открыл «Аптечной сети 36,6» кредит на 4,150 млрд рублей сроком на 5 лет. Средства будут направлены на реструктуризацию кредитного портфеля компании. (http://www.finam.ru/analysis/newsitem5A8D2/default.asp)

«Аптечная сеть 36,6» планирует летом разместить облигации на 1-2 млрд. рублей. (http://bonds.finam.ru/news/item22781/)

Обе говорят о том, что ситуация может выправиться, либо как минимум в ближайшее время не ухудшиться.

В рынке есть выпуск облигаций Аптечная сеть 36.6 серии 02 с купоном 18% и эффективной доходностью к погашению 19.77%. А это очень хорошие по нынешним временам ставки!

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал