инвестиции в недвижимость

Цена квартиры в золоте

- 10 ноября 2022, 13:24

- |

В начале каждого месяца обновляю график цены российского бетона в золоте. На конец Октября расклад такой:

Котировки:

1 кв.м. российского бетона = 38 грамм золота (-3.6% м/м)

1 кв.м. московского бетона = 90 грамм золота (-8.4% м/м)

Российская двушка 50 кв.м = 1.92 кг. золота (за месяц -71 грамм)

Московская двушка 50 кв.м = 4.52 кг. золота. (за месяц -412 грамм)

Таким образом, с Июня, средняя российская 50-метровая двушка стоит примерно столько:

Два красивых кирпича))

--------------------

Пишу правду в дзене с зеркалом в телеге без смартлабовских ограничений.

- комментировать

- ★3

- Комментарии ( 14 )

Спрос на недвижку -40% спрос на акции +40%

- 09 ноября 2022, 18:17

- |

Давайте крепко подумаем. Если раньше когда у людей, у простых смертных людей(то есть у розницы) появлялись свободные 1-2 млн р, то они судорожно бежали в ГК ПИК чтоб купить метры в котловане в чистом поле и заработать на том что к моменту когда там появится фундамент можно было бы перепродать тому, кто не такой умный и не успел схватить котлован т.е. лоху, на 10% дороже. Ни о каких акциях в этот момент никто не думал.

В октябре согласно новостному фону мы имеем обратную картину. Лохов на рынке недвижимости стало меньше, то ли их в армию позабирали, то ли разъехались по теплым странам и терь нагрузить им уже готовое с ремонтом жилье стало проблематичное чем перепродать котлован ранее.

Видимо те кто разъехались кто успел впарить бетон кинулись скупать акции, шоб обеспечить себе безбедную дивидендную старость в новом теплом влажном месте. А лохи терь те кто остался с бетоном.

Получается что рынок перекупов и прочих лихих московских денег обосновался в МосКазино. Но мы ведь знаем, что таких умников нагревает дилер, он же кукл. Поэтому пока вы тарите акции, вам надо крепко подумать кому из соседей по отелю в Турции или ОАЭ вы их будете продавать в феврале в годовщину СВО.

🔥Покупать ли сейчас недвижимость?

- 09 ноября 2022, 17:11

- |

Сегодня разберем актуальную тему: а стоит ли сейчас инвестировать в недвижимость. Давайте посмотрим сначала графики:

( Читать дальше )

Недвижимость в России. Обвал цен начинает ускоряться. Когда закончится падение цен на недвижимость

- 09 ноября 2022, 15:42

- |

Средняя цена на недвижку в 18 крупнейших городах россии выроса в октябре всего на 0,2% до 137 тыр/м2

- 07 ноября 2022, 10:16

- |

Избежать прямого снижения застройщики пытаются путем различных скидок и акций, объявлений с которыми стало на треть больше.

В октябре 2022 года:

Самое сильное удешевление квартир произошло в Москве -1,7% до 320,1 тыр/м2.

В Подмосковье снижение -1,3% до 163,5 тыр/м2.

В СПб цена снизилась на 0,8% до 235,6 тыр/м2.

Такие данные приводит ЦИАН-аналитика.

https://www.kommersant.ru/doc/5651394

Новостройки экономкласса в Сочи подешевела в этом году на 8% до 193 тыр/м2. Остальные классы подорожали

- 07 ноября 2022, 10:11

- |

📉экономкласс -8% г/г, до 193 тыс. руб. за м2

📈комфорт-класс +6% г/г, до 270 тыс. руб.

📈бизнес-класс +9% г/г, до 415 тыс. руб.

📈элиточка +42% г/г, до 986 тыс. руб.

В 2021 году за этот же период эконом в Сочи подорожал на 55%, бизнес на 92%.

https://www.kommersant.ru/doc/5651088

Цены квартир в Ноябре. Ползем вниз.

- 06 ноября 2022, 13:36

- |

Продолжаю традиционный воскресный мониторинг недвижимости по данным Домклик. На сегодня ситуация в 20-ти самых живых регионах выглядит так:

Ноябрь только начался, а продавцы уже успели переписать ценники на 0.5% вниз. Покупатели разбегаются кто куда. Не до бетона нынче.

( Читать дальше )

Противостояние застройщиков и людей

- 05 ноября 2022, 22:36

- |

Кто эти люди, которые покупают недвижимость по нынешним ценам? Вы их знаете?

Для меня, как человека, который зарабатывает достаточно, текущие цены на квадратный метр кажутся высокими. Да, в моем окружении были люди, которые купили квартиры и дома во время льготного безумия, спонсируемого государством. Но это изначально были бедные люди, они даже первоначальный взнос в кредит брали! И теперь будут до конца дней расплачиваться за эту авантюру.

Сейчас, к осени 2022 года, ключевую ставку подняли, кредиты стали дороже. Что стало с рынком недвижимости? Есть там продажи? На собственном опыте скажу, что продать вторичку в Краснодаре даже с дисконтом непосильная задача. Не берут. Стоит как вкопанная.

Продавцы вторички смотрят на застройщиков, а те гнут свою линию. Пишут, что среди застройщиков есть картельный сговор (имеют право), чтобы не снижать цены. Но, кто по таким ценам купит? Люди стали больше зарабатывать? Как обстоят дела в вашем окружении? Как по моим знакомым, так многим уже зарплаты не хватает на жизнь.

( Читать дальше )

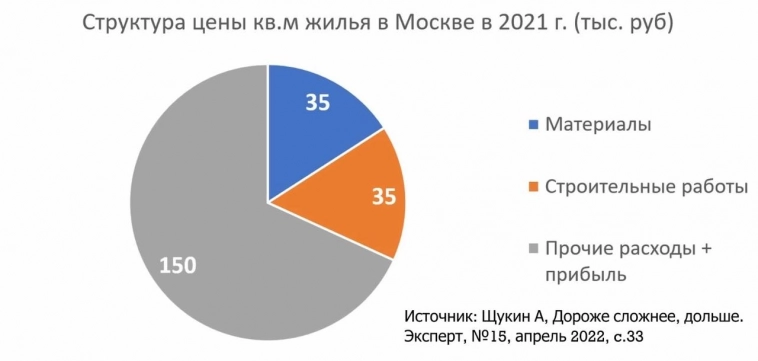

Цены на жилье растут быстрее расходов на строительство

- 05 ноября 2022, 18:59

- |

За последние десять лет средняя цена нового жилья в России выросла в 2,4 раза, при этом себестоимость строительства увеличилась только в 1,6 раза. Существенный отрыв цены жилья от затрат на стройку начался в 2020 году, когда власти запустили программу льготной ипотеки.

Минстрой назвал реальную себестоимость квадратного метра жилой недвижимости в панельном доме — сумма составила 62 тысячи рублей. При этом квартиры могут продавать по цене 300 тысяч рублей за квадратный метр и выше.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал