SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

инвестиции

Если бы вам пришлось планировать выход на пенсию...

- 02 сентября 2013, 15:30

- |

У советского человека такая фраза ассоциировалась только с одним — сколько и где получать, что бы выйти на пенсию пораньше и получать от родного государства побольше. Возможно, что большинство думает так же и по сей день. Но наше государство все с меньшей охотой стремиться обеспечивать старость сегодняшних пенсионеров и тем более будущих, сокращая до минимума дотации. В конце концов другого выхода у власти не будет, как отдать в руки населения право самому себя обеспечивать в преклонном возрасте. Что делать?

Конечно, необходимо начинать действовать и думать о своем будущем еще с тинейджер периода и этому вопросу будет посвящен целый цикл статей. Но даже если вы уже далеки от этого периода своей жизни, то даже сейчас не поздно действовать. А что бы действовать, следует сначала научиться.

( Читать дальше )

Конечно, необходимо начинать действовать и думать о своем будущем еще с тинейджер периода и этому вопросу будет посвящен целый цикл статей. Но даже если вы уже далеки от этого периода своей жизни, то даже сейчас не поздно действовать. А что бы действовать, следует сначала научиться.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

OmniVision Technologies Inc.

- 02 сентября 2013, 12:28

- |

Тиккер OVTI

Торгуется на NASDAQ

Капитализация: $991,5 млн

Текущая цена: $15,45

Среднесрочный потенциал: 40%

Цель: $25

Почему покупать:

■ OmniVision является ведущим в мире производителем чипов датчиков изображения для сенсорных экранов (устройство, позволяющее конвертировать оптическое изображение в электронный сигнал)

Почти монополия: за свою историю компания произвела более 1 млрд датчиков изображения

■ Сильный балансовый отчет компании и низкий уровень долга делает OmniVision привлекательной для инвестиций.

■ Компания превзошла ожидания аналитиков в 9 из последних 12 кварталов.

Акции OmniVision Technologies – инвестиции в растущий рынок смартфонов и планшетников Рекомендацию «Покупать» дают также аналитики Needham, Canaccord Genuity

( Читать дальше )

Инвесторы, не надо бояться – диверсифицируйте

- 01 сентября 2013, 12:55

- |

В настоящий момент рыночная среда очень рискованна, но это также очень хорошее время, чтобы быть инвестором.

Эти два высказывания могут показаться противоречивыми, но по крайней мере с точки зрения Дэвида П. Келли, главного глобального стратега JP Morgan, это не так.

«Есть, конечно же, много проблем в экономике и на рынках», г-н Келли заявил в интервью. Краткосрочные потери вполне могут быть и они могут быть болезненными. «Но ответ для долгосрочного инвестора — не бояться риска», сказал он. «Такой инвестор должен стать сильно диверсифицированным, но инвестировать в акции. Вы, вероятно, таким образом, сделаете более правильный выбор, чем если будете оставаться вне рынка».

Тем не менее, он признает, что есть пугающие факторы, влияющие на акции, облигации, валютные и сырьевые рынки в данный момент.

Достаточно взглянуть на некоторые из наиболее очевидных проблем .

( Читать дальше )

Пять вещей, которые могут поколебать рынки , начиная с сентября

- 31 августа 2013, 15:27

- |

Главный инвестиционный стратег America Merrill Lynch, Майкл Хартнетт, похоже плохо спит, думая о всех вещах, которые могли бы нарушить движение на рынке в этом году. Вероятно, он не одинок, учитывая новую головную боль из Сирии и на Ближнем Востоке, плюс дополнительная наша боль из головы — ФРС. А тут еще эта штука, сентябрь — традиционно самый слабый месяц в году для рисковых активов .

Хартнетт в опубликованной в четверг статье «Получить Crash» расшифровывает слово CRASH:

C — конфликт:

Военные действия. Следите за Сирией и последующей ценой на нефть Уровень $125/barre достигался в 2008, 2011 и 2012 после чего следовала коррекция в акциях. Например, ливийский кризис 2011 года вызвал 40% скачок в сырую нефть марки Brent, и акции снизились на 15%. Во время Ирака-Кувейтского кризиса 1990 года, Brent выдавал шипи по 154 %, а акции падали на 15,4%.

R — банковские ставки:

В последние годы происходило снижение ставок и увеличение ликвидности «Одной из худших вещей для рынков сейчас было бы поменять ставки, думая что пик ликвидности пройден. Но таким образом исключается главный драйвер для рынков. Вызывает беспокойство и то, что все это может произойти на фоне еще слабых акций банков. Головотяпство главы ФРС может подтолкнуть вверх волатильности, что сорвет многие „тонкие настройки“.

( Читать дальше )

Хартнетт в опубликованной в четверг статье «Получить Crash» расшифровывает слово CRASH:

C — конфликт:

Военные действия. Следите за Сирией и последующей ценой на нефть Уровень $125/barre достигался в 2008, 2011 и 2012 после чего следовала коррекция в акциях. Например, ливийский кризис 2011 года вызвал 40% скачок в сырую нефть марки Brent, и акции снизились на 15%. Во время Ирака-Кувейтского кризиса 1990 года, Brent выдавал шипи по 154 %, а акции падали на 15,4%.

R — банковские ставки:

В последние годы происходило снижение ставок и увеличение ликвидности «Одной из худших вещей для рынков сейчас было бы поменять ставки, думая что пик ликвидности пройден. Но таким образом исключается главный драйвер для рынков. Вызывает беспокойство и то, что все это может произойти на фоне еще слабых акций банков. Головотяпство главы ФРС может подтолкнуть вверх волатильности, что сорвет многие „тонкие настройки“.

( Читать дальше )

Инвестировать в любые американские акции можно и через наших брокеров.

- 30 августа 2013, 09:02

- |

Многие задаются вопросом как купить акции не только русских компаний. К счаcтью для консерваторов, которые не желают отправлять свои кровные далекому брокеру, могут легко осуществлять любые операции через отечественных.

Комиссия у них на уровне дорогих западных домов, но зато всегда русская поддержка и оперативность решение любых вопросов. Работая с парой таких компаний в течение продолжительного времени, у нас не возникло никаких претензий к их работе. Плюс бесплатные платформы и отсутствие абонентской платы.

Русские брокеры развиваются и понимают желания клиентов. Они дают нам хорошую возможность выйти на зарубежные площадки с минимальными проблемами.

школа частного инвестора http://www.investorself.com/

Комиссия у них на уровне дорогих западных домов, но зато всегда русская поддержка и оперативность решение любых вопросов. Работая с парой таких компаний в течение продолжительного времени, у нас не возникло никаких претензий к их работе. Плюс бесплатные платформы и отсутствие абонентской платы.

Русские брокеры развиваются и понимают желания клиентов. Они дают нам хорошую возможность выйти на зарубежные площадки с минимальными проблемами.

школа частного инвестора http://www.investorself.com/

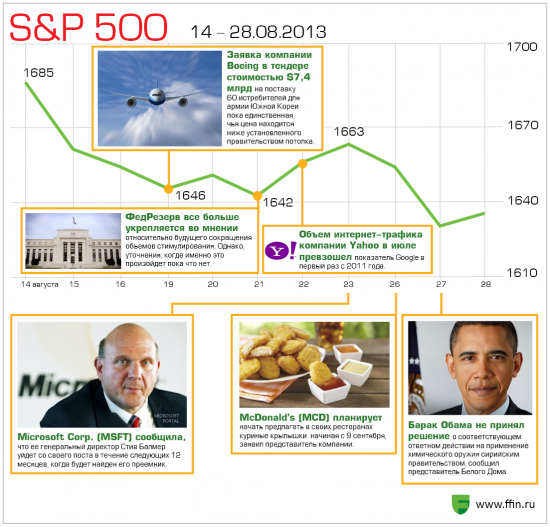

"Самые интересные события фондового рынка 14-28 августа по версии ИК "Фридом Финанс"

- 29 августа 2013, 18:39

- |

Невеста на выданье. Башнефть - итоги первого полугодия

- 29 августа 2013, 16:47

- |

Позавчера отчиталась Башнефть по итогам 1-го полугодия 2013 года. Сейчас «обычка» Башнефти торгуется по 1900 рублей, «преф» торгуется по 1220. Спред обычка к п.а. 55%. Акционерный капитал составляет 188 710 587 шт.о.а. и 38 673 878 п.а. (доля п.а. в акционерном капитале 17%). Текущая капитализация 405 732 246 46 рублей или $12 219 930 621.

Операционные результаты Всего добыто в 1-м полугодии 7,8 млн тн нефти. Из них 2,3 млн тн экспортировано, это 29,5%. Остальная нефть + то что дозакупали в целях переработки было отправлено на переработку. В итоге было реализовано 5,0 млн тн нефтепродуктов и нефтепереработки на внутреннем рынке и 4,5 млн тн нефтепродуктов и нефтехимии было отправлено на экспорт. Среднесуточная добыча нефти выросла на 1,0% по сравнению с 1-м полугодием 2012 года и достигла 0,315 млн бар/с. Несмотря на это, Башнефть, по-прежнему, нуждается в нефти, т.к. производственных нефтеперерабатывающих мощностей пока больше чем добывающих. Так добывается 0,315 млн бар/с, а перерабатывается 0,424 млн бар/с. Таким образом, получается, что коэффициент переработка/добыча составляет 135%. Глубина переработки нефти у Башнефти составляет 85,3%. Нефтепродукты реализуются в том числе и через собственную сеть АЗС, и через сеть АЗС под брендом «Башнефть». В собственной сети 481 АЗС, под брендом работает ещё 279 партнёрских АЗС. Такова, на текущий момент бизнес-модель Башнефти.

( Читать дальше )

Операционные результаты Всего добыто в 1-м полугодии 7,8 млн тн нефти. Из них 2,3 млн тн экспортировано, это 29,5%. Остальная нефть + то что дозакупали в целях переработки было отправлено на переработку. В итоге было реализовано 5,0 млн тн нефтепродуктов и нефтепереработки на внутреннем рынке и 4,5 млн тн нефтепродуктов и нефтехимии было отправлено на экспорт. Среднесуточная добыча нефти выросла на 1,0% по сравнению с 1-м полугодием 2012 года и достигла 0,315 млн бар/с. Несмотря на это, Башнефть, по-прежнему, нуждается в нефти, т.к. производственных нефтеперерабатывающих мощностей пока больше чем добывающих. Так добывается 0,315 млн бар/с, а перерабатывается 0,424 млн бар/с. Таким образом, получается, что коэффициент переработка/добыча составляет 135%. Глубина переработки нефти у Башнефти составляет 85,3%. Нефтепродукты реализуются в том числе и через собственную сеть АЗС, и через сеть АЗС под брендом «Башнефть». В собственной сети 481 АЗС, под брендом работает ещё 279 партнёрских АЗС. Такова, на текущий момент бизнес-модель Башнефти.

( Читать дальше )

Присматриваем акции на октябрь

- 29 августа 2013, 08:43

- |

28.08.2013 Те, кто выбирает не просто потенциально-интересные компании, но и желает инвестировать и получать хорошие дивиденды (около 15%), обратите внимание на Annaly Capital Management, Inc. (NLY). Это одна из альтернатив вложений в недвижимость. Покупать прямо сейчас ее рано. Мы вернемся к ней в октябре.

школа частного инвестора http://www.investorself.com/

школа частного инвестора http://www.investorself.com/

Долгосрок: Россети, ФСК ЕЭС или ИнтерРАО

- 28 августа 2013, 15:37

- |

Долгосрок: Россети, ФСК ЕЭС или ИнтерРАО

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал