индекс

Вскакиваем в последний вагон в итогах недели

- 09 октября 2021, 16:18

- |

Пошло ускорение Индекса Мосбиржи, который прибавляет только за эту неделю 3,7%. Страсти в Конгрессе улеглись, дав нам отсрочку по дефолту США еще на несколько месяцев. Демократы с республиканцами решили отложить решение по верхней планке долга. Это успокаивает рынки и дает шанс на продолжение роста, хотя бы до конца года.

Нашему индексу помогают цены на нефть, которые пробили $80 за баррель и устремились к следующему уровню на $85. Несмотря на частичное расширение квот странами ОПЕК+, цены на энергоносители улетают в космос. Про уголь и газ я вообще молчу, хотя на этой неделе наблюдалась коррекция.

А вот доллар вывалился из треугольника вниз и скорее всего продолжит спуск к 70-71 рублям. Смелые аналитики прогнозируют 68 рублей на горизонте полугода. Коррекция доллара в текущей обстановке напоминает мне натяжения тетивы лука. Чем дольше его заливают, тем сильнее будет выстрел вверх. Вопрос лишь в том, успеете ли вы вскочить в этот поезд.

Традиционно, итоги недели мы начинаем с нефтегазового сектора. Тем более на таком ажиотаже. Пока остаются высокие цены на энергоносители, будет поддержка и у котировок компаний. Газпром успел прогуляться на абсолютно новый исторический максимум, но за неделю рост составил всего 1,6%, Роснефть растет на 3,1%, а вот Татнефть, которую ждет скорая отсечка под дивиденды прибавляет 8,5%.

Химики после паузы реанимировались. Особенно это касается всеми позабытой Фосагро, которая прибавила 11,5%. Акрон на фоне возросшей волатильности растет на 17,8%. Если честно, «колбасит» котировки так, что подходить даже не хочу к нему, хотя компания нравится. Я свой выбор сделал в пользу зарубежных производителей сельхоз удобрений.

IT-сектор под давлением. Яндекс падает на 2%, Mail на 1,4%. Если по Яндексу еще есть куда падать, то по Mail кажется уже хватит. Но кто мы такие, чтобы рынок к нам прислушивался. Пока этот самый рынок игнорирует возможное IPO совместных со Сбером компаний. Тот, к слову растет за неделю на 10,5% обновляя исторические максимумы.

На прошедшей неделе разобрал для вас Газпромнефть,

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 8 )

Атлант заправил плечи.

- 22 сентября 2021, 23:02

- |

Заголовок навеял мне пост одного широко известного в узких кругах блогера, который сознался, что увеличил своё относительно небольшое лонговое плечо.

Я поразмыслил, счёл это деяние производным от эйфории, и сегодня закрыл все свои позиции в индексных БПИФах на индекс российского рынка.

( Читать дальше )

😱 Запускается режим паники

- 20 сентября 2021, 18:34

- |

🔻 Рынки в ожидании монетарных изменений, в ожидании заседаний центральных банков.

На этой недели обсуждать дальнейшую ДКП будут Банк Швейцарии, Англии, Китая и ФРС. Плюс потенциальный дефолт в США.

Столько всего и понятно, что нервы сдают. Вот рынки и страдают от панических атак)

Но походу паникуют только розничные инвесторы. Доходность облигаций на месте и даже немного падает, это означает, что большие деньги не сильно верят в сворачивание стимулов и потенциальный дефолт. А вот фьючерсы на индексы падали и доллар рос.

🔻 Самый интересный актив для среднесрочных покупок это австралийский доллар. Хеджеры плавно увеличивают лонг позицию. Подошли в зону лимитного спроса. И стимулы они начали сворачивать еще месяц назад. Это делает валюту более выгодной для крупного капитала. (Смотрите)

🔻 Второй по «сочности» это франк. Агрессивное увеличение лонг позиции хеджерами и обновление минимума предыдущего контракта — хороший повод присмотреться к лонгам. (

( Читать дальше )

Мое мнение по индексу ММВБ

- 20 сентября 2021, 16:29

- |

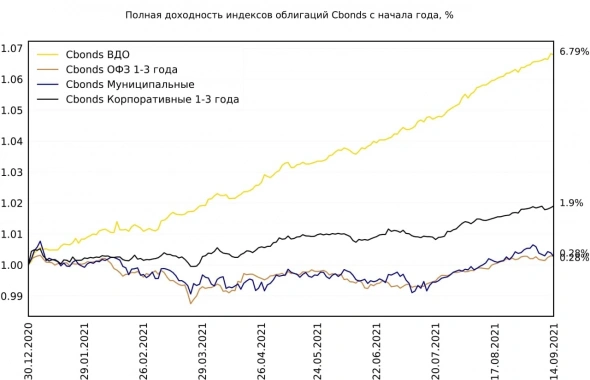

Полная доходность индексов облигаций Cbonds с начала года, %

- 16 сентября 2021, 09:29

- |

По истечении 9 месяцев 2021 года ВДО остаются единственным долговым инструментом, который принёс инвесторам положительную реальную доходность.

С января по август инфляция в рубле составила 4.7%, индекс ВДО за это время вырос на 6.3%. Такое отличие доходности ВДО от инвестиционных облигаций и ОФЗ вызвано не только более высоким купоном. Если посмотреть на индексы цен видно, что ВДО с начала года в цене потеряли чуть более 1%, несмотря на 5 раундов снижений ключевой ставки, в то время как корпоративные облигации и ОФЗ потеряли около 4-5%.

Дюрация рассматриваемых индексов находится примерно на одном уровне это доказывает, что доходности ВДО более нелинейно реагируют на изменение ставок в экономике, в сравнении с корпоративными облигациями и ОФЗ.

Как приучить себя не тратить деньги?

- 13 сентября 2021, 11:39

- |

Первая цифра это число на которое нужно умножить вашу потенциальную сумму расходов чтобы понять, чем бы эта сумма стала через 10 лет с учётом инфляции при консервативном индексном инвестировании.

Вторая цифра это то же самое, но в номинальном размере, без учёта инфляции.

Не заказывая в очередной раз доставку еды на дом, не вызывая такси, не покупая кофе и дорогой ужин, вы сможете легко подсчитать сумму не только экономии, но и заработка.

Инвестировать в весь мир?! Реально? Мой взгляд...

- 11 сентября 2021, 10:31

- |

Решил написать на мой взгляд интересный пост.

Многие инвесторы в Smart-Lab конечно это знают, но как мне кажется используют совсем иной подход.

На днях прочитал интересную книгу «Руководство разумного инвестора» Джона Богла.

97% Инвестиционных компаний не успевают за индексом, а 3% компаний либо идут с индексом, либо его превосходят.

Конечно многие читали данную книгу и думаю что многие согласны с Джоном: Зачем перегонять индекс если можно его купить?

Так же мне понравилась книга компании Арсагера " Заметка в Инвестировании".

( Читать дальше )

Крупнейшие компании в S&P 500

- 06 сентября 2021, 06:13

- |

Крупнейшие компании в S&P 500 по:

1. Рыночной капитализации

2. Чистой прибыли — дедушка Баффет лучший )))

3. Доходам

4. Кол-ву сотрудников

Телеграмм

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал