SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

инсайдерская информация

Анализ применения 185.6 (Неправомерное использование инсайдерской информации) не посоветуете? И яркие статьи интервью на эту Тему? СПАСИБО

- 12 октября 2017, 10:59

- |

- ответить

- Ответы ( 8 )

Abraxas Petroleum (AXAS) цены на акции упали, а бизнес компании улучшился

- 22 октября 2014, 20:01

- |

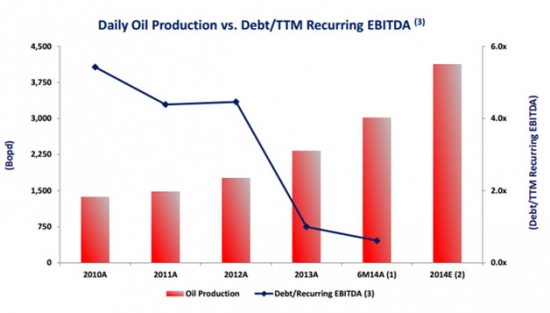

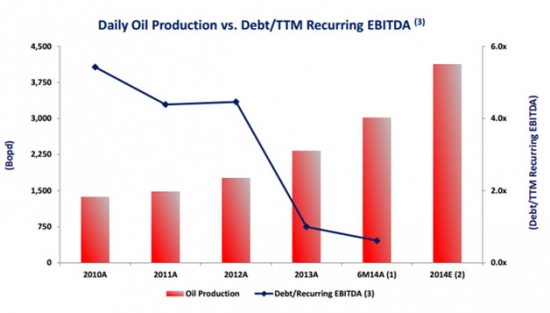

Abraxas Petroleum увеличила среднюю добычу дневного нефтяного эквивалента (Boepd) c 6600 до 6950, что составляет рост на +5% по сравнению с предыдущим заявлением компании. Во втором квартале 2014 года дневной объем добычи нефтяного эквивалента составил 4987 Boepd. Поэтому потенциальный рост добычи дневного нефтяного эквивалента в третьем квартале может составить +39%. Это довольно внушительный скачок в приросте производства.

Если темпы роста добычи дневного нефтяного эквивалента не спадут, то на конец 2014 года компания сможет показать прирост в +277%. Такие внушительные темпы роста добычи дневного нефтяного эквивалента является невиданным результатом в нефтегазовой отрасли. Такого внушительного результата компания добилась через смену своей бизнес-модели, которую мы рассмотрели в предложенной инвестиционной идеи…

Кроме внушительных объемов добычи нефти и газа компания показала грамотную политику управления расходами в условиях снижения мировых цен на нефть. Компания сократила расходы на добычу одного дневного барреля нефтяного эквивалента с диапазона $13-$14 до $12, что составляет сокращение расходов на – 12.5%.

( Читать дальше )

Если темпы роста добычи дневного нефтяного эквивалента не спадут, то на конец 2014 года компания сможет показать прирост в +277%. Такие внушительные темпы роста добычи дневного нефтяного эквивалента является невиданным результатом в нефтегазовой отрасли. Такого внушительного результата компания добилась через смену своей бизнес-модели, которую мы рассмотрели в предложенной инвестиционной идеи…

Кроме внушительных объемов добычи нефти и газа компания показала грамотную политику управления расходами в условиях снижения мировых цен на нефть. Компания сократила расходы на добычу одного дневного барреля нефтяного эквивалента с диапазона $13-$14 до $12, что составляет сокращение расходов на – 12.5%.

( Читать дальше )

Иллюзии Инсайдерских Покупок бьются о борт S&P

- 20 октября 2014, 18:39

- |

Хотя нас всех учат, что причины по которым продают акции инсайдеры могут быть разные и вовсе ничего не значат, а вот причины по которым акции покупают значат только одно — компания недооценена и должна начать расти… бла бла бла

Но статистика, увы, режет глаза, и портфель, созданный на инсайдерских продажах (CEO, CFO…) показал гораздо большую доходность, чем аналогичный на инсайдерских покупках. Но увы, любой «инсайдерский» портфель оказался ниже Бенчмарка S&P 500 :(

Статистика портфеля основанного исключительно по сигналам инсайдерских покупок CEO:

( Читать дальше )

Но статистика, увы, режет глаза, и портфель, созданный на инсайдерских продажах (CEO, CFO…) показал гораздо большую доходность, чем аналогичный на инсайдерских покупках. Но увы, любой «инсайдерский» портфель оказался ниже Бенчмарка S&P 500 :(

Статистика портфеля основанного исключительно по сигналам инсайдерских покупок CEO:

( Читать дальше )

Брокеры, инсайд, манипуляции

- 19 августа 2013, 14:12

- |

Все наверняка слышали о рыночных манипуляциях, о том, что с ними борятся и что современные рынки избавлены от большей части инсайдерской со стороны крупных участников рынка. В этой статье я поделюсь информацией о манипуляциях, случаях инсайдерской торговли и особенностях работы брокеров. Большая часть информации актуальна для американских фондовых бирж NYSE и NASDAQ

Начнем, пожалуй, с самой старой и, наверно, самой известной манипуляции: фронтраннинг. Стоит сразу сказать, что фронтраннинг не является манипуляцией в чистом виде, его лучше отнести к мошенничеству. Фронтранниг — это выставление собственных заявок брокером перед крупной заявкой клиента. То же самое делают многие HFT системы, но для них это является белым бизнесом, поскольку HFT не работают против клиента, во-первых, а во-вторых, они не владеют информацией об истинном размере заявки. Т.е. в данном случае все на равных условиях. А вот в случае с брокером это действительно мошенничество, так как брокер по сути использует внутреннюю информацию для заключения сделок за свой счет. Крупная заявка клиента может оказать существенное влияние на поведение акции. За счет фронтраннинга клиент получает цену хуже или недополучает весь размер позиции по нужной цене. SEC жестко отслеживает торговлю брокера на свой счет, фронтраннинг карается высокими штрафами и в некоторых случаях лишением лицензии. Но рынок не идеален и поэтому фронтраннинг есть и, наверно, будет всегда. Сделки всегда можно провести через аффилированную организацию, используя дарк пулы. Поток информации для SEC просто беспощаден и отследить все, к сожалению, невозможно. Фронтраннинг, как стратегия, это неплохой источник заработка для HFT и скальперов и настоящая головная боль для крупных участников рынка.

( Читать дальше )

Ралли избежать не получиться. Инсайдеры покупают больше, продают меньше.

- 23 ноября 2012, 09:47

- |

В предыдущей записях про инсайдеров я уже говорил о предстоящей коррекции, о ее недолговечности, теперь пришло время сказать о подготовленном хорошего ралли.

У нас с ребятами стратегия остается прежней: «В этом бизнесе 5% знают что будет, 10% наблюдают что делают первые 5%, и остальные 85% имеют очень тяжелое бремя». Рад что те, кому я рассказывал о торговле по инсад-активности пригодились все эти знания и избавили их от угадывания направление движения на ближайшие месяцы.

Итак, что сейчас? Инсайдеры прокричали нам что ниже они рынка не видят, а вот ралли более чем интересно. Соотношение их покупок и продаж изменилось до такой степени, что трудно их не сравнить с следующими датами:

5/7/10

3/10/11

4/6/12

Именно тогдогда мы имели очень близкие ratio по продажам/покупкам топ-менеджмента компаний.

Посмотрим как далеко пойдет теперешнее ралли.

PS подробнее о подходах к инвестированию и об инсайдерской активности я рассказывал на передаче у Герчика еще летом ЗДЕСЬ

У нас с ребятами стратегия остается прежней: «В этом бизнесе 5% знают что будет, 10% наблюдают что делают первые 5%, и остальные 85% имеют очень тяжелое бремя». Рад что те, кому я рассказывал о торговле по инсад-активности пригодились все эти знания и избавили их от угадывания направление движения на ближайшие месяцы.

Итак, что сейчас? Инсайдеры прокричали нам что ниже они рынка не видят, а вот ралли более чем интересно. Соотношение их покупок и продаж изменилось до такой степени, что трудно их не сравнить с следующими датами:

5/7/10

3/10/11

4/6/12

Именно тогдогда мы имели очень близкие ratio по продажам/покупкам топ-менеджмента компаний.

Посмотрим как далеко пойдет теперешнее ралли.

PS подробнее о подходах к инвестированию и об инсайдерской активности я рассказывал на передаче у Герчика еще летом ЗДЕСЬ

Ценная подборка #9. Реакция рынка на инсайдерскую информацию.

- 08 ноября 2011, 13:15

- |

Многие исследования утверждают, что инвесторы на фондовом рынке оверреагируют на одни классы информации и андерреагируют на другие. До самого последнего времени не существовало теории, которая могла бы объяснить существование подобных реакций фондового рынка на прибытие информации, свести их в единую систему и предсказать, когда мы можем ожидать возникновения оверреакции, а когда — андерреакции. Лишь недавно увидела свет работа Даниэля, Хиршляйфера и Сабраманиама, в которой была приведена подобная теория.

Теория, предложенная этими авторами, основывается на двух предположениях:

1) значительная часть инвесторов фондового рынка является чрезмерно самоуверенными в себе инвесторами [overconfidence investors].

2) значительная часть инвесторов фондового рынка подвержена эффекту предвзятого отношения к своим прогнозам.

Чрезмерная самоуверенность. Операторы фондового рынка переоценивают свои аналитические способности. Из-за этого они систематически недооценивают вероятность ошибок, которые могут допустить в прогнозе. Это предположение основано на хорошо известном нам факте — люди имеют тенденцию переоценивать собственные способности. Особенно это верно по отношению к профессионалам. Эмпирические исследования утверждают, что профессионалы — всегда значительно более чрезмерно самоуверенные люди по сравнению с непрофессионалами.

( Читать дальше )

Теория, предложенная этими авторами, основывается на двух предположениях:

1) значительная часть инвесторов фондового рынка является чрезмерно самоуверенными в себе инвесторами [overconfidence investors].

2) значительная часть инвесторов фондового рынка подвержена эффекту предвзятого отношения к своим прогнозам.

Чрезмерная самоуверенность. Операторы фондового рынка переоценивают свои аналитические способности. Из-за этого они систематически недооценивают вероятность ошибок, которые могут допустить в прогнозе. Это предположение основано на хорошо известном нам факте — люди имеют тенденцию переоценивать собственные способности. Особенно это верно по отношению к профессионалам. Эмпирические исследования утверждают, что профессионалы — всегда значительно более чрезмерно самоуверенные люди по сравнению с непрофессионалами.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал