интер рао

Процентные доходы Интер РАО растут, а операционная прибыль падает. Так ли хорош отчет?

- 29 ноября 2024, 16:02

- |

ℹ️ Интер РАО представила неплохой за 9 мес. 2024 года

✔️ Прибыль за 9 мес. 2024 = 109 млрд руб. (за 9 мес. 2023 года = 95,1 млрд руб.)

✔️❌ Прибыль за 3 кв. 2024 = 30,5 млрд руб. (за 3 кв. 2023 года = 28,4 млрд руб.)

Спасибо высоким процентным доходам — 60 млрд руб. получили процентами за 9 мес. 2024 года, больше, чем за весь 2023 год (42,8 млрд руб.).

❗️Операционная прибыль Интер РАО снизилась за 9 мес. с 95,7 до 83,3 млрд руб., это не очень.

Интересно, что компания не реализует заявленный CAPEX, в планах было 193,3 млрд руб. на год, по факту 68,4 млрд руб. за 9 месяцев.

Видимо посчитали отдачу от инвестиций и решили подержать деньги на депозитах, потому что это более выгодно. Но для инвесторов это, скорее, хорошо.

Не меняю свой прогноз по прибыли, ожидаю 146,9 млрд руб. по итогам года.

💸 Дивиденды

Интер РАО направляет на дивиденды 25% чистой прибыли.

Дивиденды по итогам 2024 года при прибыли в 146,9 млрд руб. составят 0,352 руб. или 9,2% доходности от текущей цены.

( Читать дальше )

- комментировать

- Комментарии ( 2 )

Топ-5 компаний с кубышками , которые могут скупить половину российского рынка

- 26 ноября 2024, 09:51

- |

Капитализация нашего рынка акций опустилась до неприличных ~48 трлн руб.

По индикатору Баффетта, соотношение капитализации к ВВП, мы на исторических минимум, около 25%.

Вспомнил легендарную фразу Олега: «Мы, а не они купим этот гавно-Яндекс!», ну и посмотрел топ-5 компаний с кубышками денег на счетах. Они бенефициары текущей жесткой ДКП.

Вот интересные факты:

- Сургутнефтегаз лидер, накоплено почти 6 трлн, можно купить любую компанию, например самый дорогой Сбер, на сдачу Фосагро и ещё останется. Или можно тупо купить половину индекса.

- Лукойл может исполнить мечту Олега, стать it-компанией и выкупить весь яндекс за 1.2 трлн.

- Транснефть может выкупить разом все компании, вышедшие на IPO в 2024 года, а это ~550 млрд. И получить ачивку хомяк года.

- Интерао может скупить все дочки Россетей на ~450 млрд и стать монополистом.

- Мосбиржа может купить СПБ-биржу, а потом ещё раз и ещё раз и так 15 раз, вот на столько хватит кубышки.

Все акции есть у меня в портфеле, бедолагу транснефть докупал на днях. У него и мосбиржи стоят личные повышающие коэффициенты на долю в портфеле.

( Читать дальше )

IRAO - Инетр РАО

- 24 ноября 2024, 15:22

- |

P/S (Avg) = 0.414, Сейчас 0.29, Upside = 42% ✅

P/E (Avg) = 5.15, Сейчас 2.83, Upside = 82% ✅

Видео формат обзора: https://www.youtube.com/watch?v=6DEyUEsK2aE

Боковой тренд уже 174 дня, акция ходила +-5%.

Чистый долг отрицательный и по отчету за 6 месяцев 2024 года составляет -474 млрд, капитализация 409 млрд! Выглядит очень безопасно.✅

CAGR по выручке всего 6% в год. ⛔

Выплачивают всего 25% от прибыли в качестве дивидендов. ⛔

По плану компании дивиденд за 2030 год будет 0.6 рублей на акцию или 15% ДД.

Определенно компания попадет в портфель, сейчас жду сигнал на вход.

Чтобы обзоров было больше — подпишись на этот профиль!

Все обзоры в телеге: https://t.me/rumarketideas

Вечерний обзор рынков 📈

- 19 ноября 2024, 19:07

- |

Курсы валют ЦБ на 20 ноября:

💵 USD — ↗️ 100,0348

💶 EUR — ↗️ 105,7338

💴 CNY — ↗️ 13,7744

▫️ Индекс Мосбиржи по итогам основной торговой сессии снизился на 3,32%, составив 2 630,51 пункта.

▫️ Геополитика. Решение США по разрешению ударов западным оружием вглубь РФ было подтверждено сообщениями СМИ со ссылкой на Минобороны РФ, в Европе (Боррель) заявили, что решение «соответствует международному праву». «Москва будет реагировать соответствующим образом», — приводит ТАСС многозначительные слова Лаврова. Владимир Путин сегодня утвердил обновленную ядерную доктрину.

▫️ Сегодня Эльвира Набиуллина представила в Госдуме Основные направления единой государственной денежно-кредитной политики на 2025 год и период 2026 и 2027 годов. В целом председатель ЦБ напомнила о решительной позиции регулятора по борьбе с инфляцией, а также повторила уже озвученные прогнозы по снижению ключевой ставки в случае не реализации рисков («отсутствии шоков») в следующем году. Подчеркнут фактор корпоративного кредитования – здесь темпы не замедляются, компании в последние три месяца занимают по 1,6 трлн рублей, замедление инфляции ожидается после замедления кредитования.

( Читать дальше )

Во что сейчас вложить 100 тысяч рублей

- 19 ноября 2024, 10:54

- |

Интересных идей на рынке всегда больше, чем денег на счете. Попробуем уместить максимум инструментов в небольшую сумму.

Принципы отбора

Базовое правило: диверсификация — это основа портфеля. Ни один актив не должен весить столько, чтобы это могло принести заметный убыток. Из этого также следует, что самые рискованные идеи тоже следует добавлять.

Например, если какая-то из них принесет максимальный убыток, то остальной портфель его компенсирует. И наоборот: если рынок будет топтаться на месте, отдельные бумаги должны будут подтянуть портфель.

Для наглядности разделим портфель на три части: консервативную (надежные облигации), агрессивную (акции, валюты, золото) и спекулятивную (нижний эшелон, мусорные бонды и биржевые товары).

Строгой формулы не существует, но ее можно вывести, исходя из своего ощущения риска. Например, многим комфортно заложить на спекуляции не более 10% портфеля, еще 30–70% — в агрессивную часть, а остальное — в защиту.

Консервативная часть

( Читать дальше )

Акции-фавориты vs. Индекс МосБиржи

- 14 ноября 2024, 18:07

- |

В ежеквартальных стратегиях аналитики Альфа-Инвестиций выделяют акции-фавориты, которые могут расти лучше рынка. Сейчас середина IV квартала, и мы решили сравнить динамику отобранных компаний и рынка в целом.

В IV квартале в список акций-фаворитов вошли следующие бумаги: Сбербанк, ТКС Холдинг, ЭсЭфАй, ЛУКОЙЛ, Роснефть, Транснефть ап, Яндекс, Хэдхантер, Интер РАО и Полюс.

Сейчас середина квартала, и мы решили подвести промежуточные итоги и выяснить, как вели себя отобранные компании.

Портфель из 10 акций-фаворитов без учёта дивидендов по итогам прошедшей половины квартала оказался почти на 3,5% лучше Индекса МосБиржи полной доходности. С начала сентября Индекс полной доходности упал на 3,6%, а равновзвешенный портфель из 10 акций-фаворитов снизился всего на 0,1%.

При этом по многим бумагам из портфеля фаворитов до конца квартала поступят дивидендные выплаты. Это может поддержать их котировки и увеличить отрыв портфеля от индекса.

Из 10 бумаг шесть оказались лучше рынка. Особенно позитивная динамика у акций ЭсЭфАй (+13,3%) и Полюса (+7,3%).

( Читать дальше )

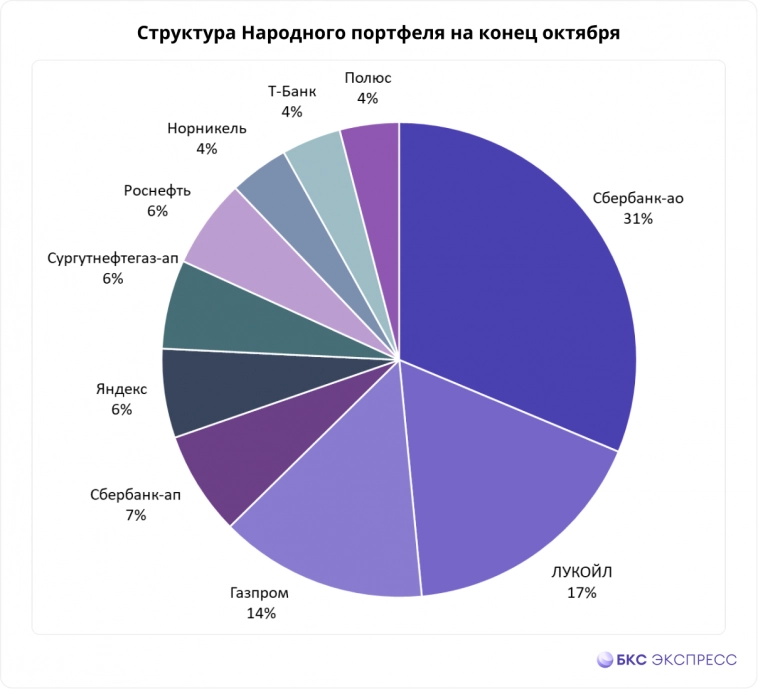

Народный портфель. Интерес к золоту

- 07 ноября 2024, 17:50

- |

Московская биржа опубликовала данные о «Народном портфеле» за октябрь. Рассмотрим, какие бумаги были популярны у российских частных инвесторов, и проанализируем их выбор.

«Народный портфель», или «Портфель частного инвестора», — аналитический продукт Московской биржи, отражающий предпочтения этой категории инвесторов на рынке акций. Каждый месяц биржа публикует его структуру, состоящую из 10 наиболее популярных бумаг у частных инвесторов.

Что изменилось в октябре

Относительно сентября выросла доля ЛУКОЙЛа (+1 п.п.).

Снизились позиции в акциях Сбербанка-ао (-1 п.п.) и Норникеля (-1 п.п.).

Из структуры портфеля выбыли акции НОВАТЭКа, на смену им пришел Полюс.

( Читать дальше )

Компании с долгами продолжают отставать от индекса. Что будет в 2025

- 06 ноября 2024, 16:55

- |

Изучаем динамику акций закредитованных компаний по итогам сентября-октября и оцениваем будущие перспективы.

Высокие процентные ставки оказывают сильное давление на рынок. Сильнее других страдают компании с большой долговой нагрузкой: процентные платежи съедают всю прибыль, не дают платить дивиденды и инвестировать в развитие, а в отдельных случаях даже ставят компанию на грань выживания.

В нашей стратегии на IV квартал мы отмечали, что акции закредитованных компаний в среднем могут быть хуже рынка, и намного хуже компаний, у которых нет долга, но есть запас свободной наличности. Для удобства мы назвали закредитованные компании «должниками», а компании с кэшем на балансе — «кубышками».

В сентябре мы запустили индикативный портфель акций «кубышек», который за месяц обогнал Индекс МосБиржи. Сегодня посмотрим, как выглядел этот портфель в сентябре-октябре, и сравним его с аналогичным портфелем акций «должников».

( Читать дальше )

Табличка по инвестиционным идеям брокеров на 4 квартал 2024 года. Топ - 10 лучших инвестиционных идей

- 06 ноября 2024, 11:38

- |

Топ 10 инвестиционных идей:

Сбер, Яндекс, Лукойл, ТКС Холдинг, Полюс Золото, Ozon, Мать и Дитя, Транснефть преф, HeadHunter и Интер РАО

Согласны с топом аналитиков?

======================

Скачать инвестиционные стратегии брокеров можно в моем телеграм-канале: t.me/invest_fynbos

======================

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал