инфляция

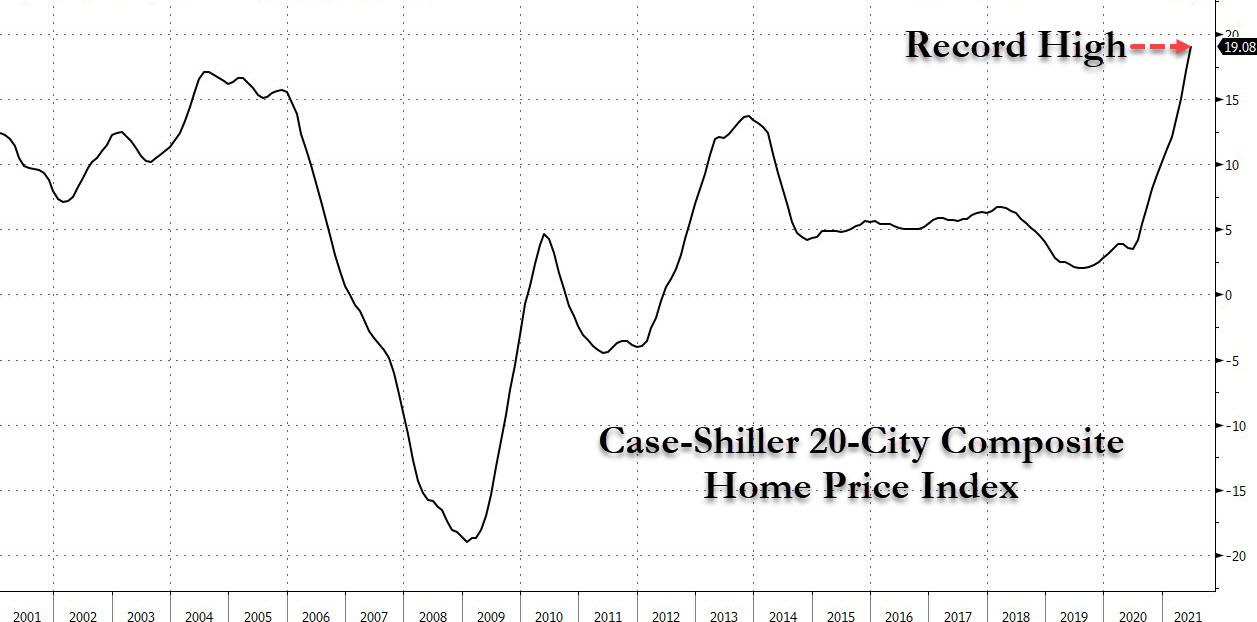

Жилищный пузырь на стероидах: цены на жилье в США растут рекордно быстрыми темпами

- 02 сентября 2021, 17:17

- |

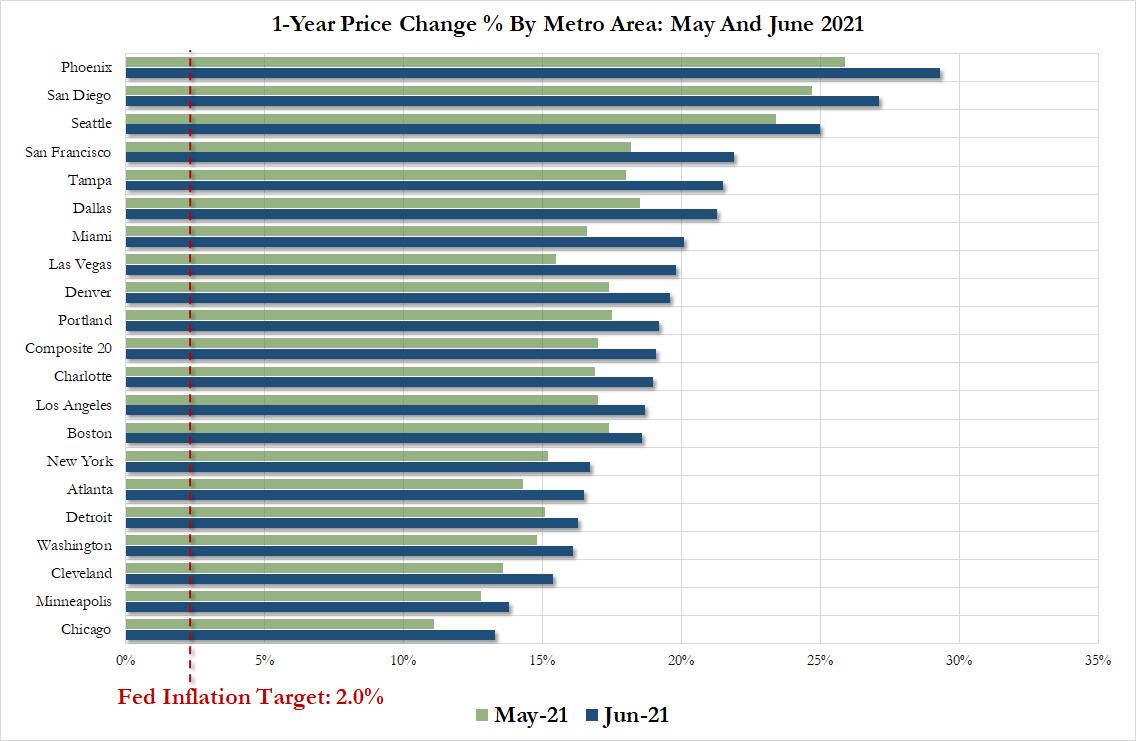

Цена в Фениксе сейчас выросла почти на 30%, затем следуют Сан-Диего, Сиэтл, Сан-Фран, Тампа, Даллас, Майами, где цены выросли на 20%. Между тем, Шарлотта, Кливленд, Даллас, Денвер и Сиэтл достигли рекордных результатов за 12 месяцев.

Цена в Фениксе сейчас выросла почти на 30%, затем следуют Сан-Диего, Сиэтл, Сан-Фран, Тампа, Даллас, Майами, где цены выросли на 20%. Между тем, Шарлотта, Кливленд, Даллас, Денвер и Сиэтл достигли рекордных результатов за 12 месяцев.

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 19 )

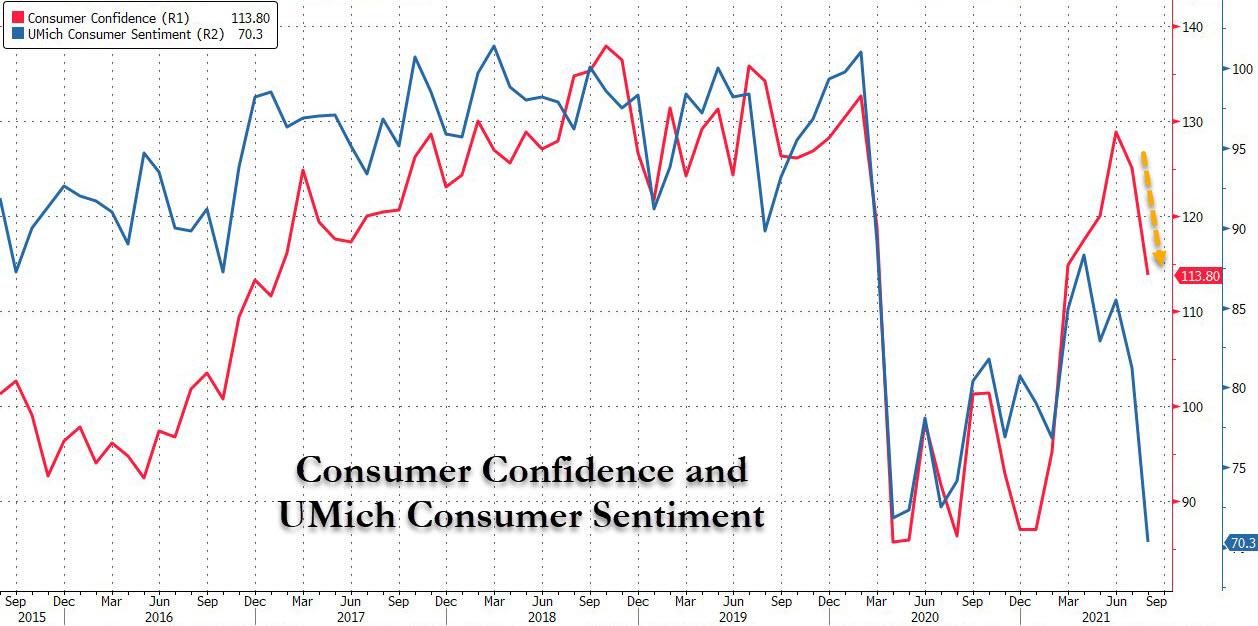

Доверие потребителей рушится на фоне опасений дельты и опасений инфляции на 13-летнем максимуме

- 02 сентября 2021, 12:28

- |

Если посмотреть на компоненты, текущая ситуация снизилась со 157,2 до 147,3, а ожидания упали еще больше, с 103,8 до 91,4.

Если посмотреть на компоненты, текущая ситуация снизилась со 157,2 до 147,3, а ожидания упали еще больше, с 103,8 до 91,4.( Читать дальше )

ЕЦБ готовится к сокращению стимулов

- 02 сентября 2021, 11:28

- |

В то время как Пауэлл только намекает на сокращение покупок облигаций, ЕЦБ уже на следующей неделе обсудит объемы стимулов на четвертый квартал. Восстановление экономики идет неплохими темпами, при этом инфляция подскочила до 3%.

Источник изображения: bloomberg.com

Как и в США, ряд экономистов считают рост цен временным явлением, а другие – призывают к скорейшему сокращению монетарных стимулов. Так, член правления ЕЦБ Йенс Вайдман полагает, что преобладает риск роста инфляции, так как издержки производителей выросли, а домохозяйства продолжают удерживать большую сумму накоплений на счетах. Если к этим факторам прибавится рост заработной платы, то ускорения инфляции будет трудно избежать.

( Читать дальше )

Сюрреализм происходящего

- 01 сентября 2021, 18:42

- |

Индекс ММВБ, если брать yty то инвестировав в индекс общая доходность 34%, отдельные акции конечно дали офигенную доходность, если не побояться войти в условный метчел, камаз, куйбышев азот и т.п. можно превзойти индекс, но средний инвестор в целом делает доходность все же значительно меньше, потому что отдельные акции это ловление дна и попытка поймать хай, предположим доходность инвестора все же будет ближе к 20%.

И тут открываем условный авито раздел недвижимость — квартиры за год, особенно последние пол года выросли в цене от 2х раз, локация г. Казань. Рост цен просто нереалистичный, это не с низкой базы, до этого рост цен тоже был высокий, еще в далеком 2019 рост цен в среднем был от 20%, но за 2020-2021 рост цен уже идет от 100% и более, даже самые нелеквидные хрущевки что ранее стоили по 3 млн теперь выставлены от 7 млн, новостройки что стоили 6 млн = теперь 12 млн и выше, причем выставлены самые плохие варианты типа последний или первый второй этаж, подозреваю что лучшие варианты еще дороже. У меня возникает закономерный вопрос, кто эти люди которые могут себе позволить покупать по этим ценам, я понимаю что ипотека сделала «доступней» жилье, но все же, в городе средние зарплату за последние лет 5 в целом либо практически не росли либо рост был 30% за все время.

( Читать дальше )

Российская экономика дрейфует

- 01 сентября 2021, 12:10

- |

Индекс деловой активности России в производственном секторе PMI 46.5, при прошлом показателе 47.5

🤷🏼♂️ Что это означает? Производственный сектор России ушёл в замедление и оно становится всё глубже. По данным IHS Markit, ключевые проблемы в падение внутреннего и иностранного спроса, а также в большом количестве новых случаев заболеваний COVID19.

👎🏻 IHS Markit сообщают, что замедление производственного сектора привело к сокращению рабочих мест и плюсом идёт рост отпускных цен. – это неприятная ситуация! Получается, что инфляция продолжает расти на фоне сокращения рабочих мест и Правительству РФ нужно быть крайне внимательным.

👉🏻 Но есть и позитивные моменты! IHS сообщает, что инфляционное давление в производственном секторе снизилось! НЕТ! Затраты на производство остаются очень высокими, но рост цен замедляется и это позитивный момент (вероятно, пройден пик). Кроме того, на август пришёлся пик заболеваемости COVID, а сейчас вирус пошёл на спад, а значит пик заболеваемости в нынешней N-ой волне пройден, вероятно, за сентябрь производственный сектор слегка подрастёт. Правда, производственный сектор должен расти благодаря увеличению спроса, а это значит опять рост цен, что говорит о попадании в инфляционную спираль.

( Читать дальше )

Morgan Stanley: этой осенью мы ожидаем коррекции S&P 500 более чем на 10%

- 31 августа 2021, 19:29

- |

С учетом сказанного, динамика цен на фондовых рынках США в этом году довольно точно следовала сценарию изменения парадигмы. Цикличные и компании малой капитализации возглавили движение в начале года, когда рынок рассматривал распространение вакцин и возобновление экономики в соответствии с нашей историей выздоровления на ранней стадии цикла. В середине марта мы перешли к новой парадигме, назвав её «переходным периодом в середине цикла» — периодом, когда рынки ожидают пиковых темпов изменений в росте и политике. Это также совпало с принятием пакета мер по борьбе с COVID на сумму 1,9 триллиона долларов США, в результате которого потребители получили серьезные денежные средства. В то время мы понизили рейтинги компаний малой капитализации после исторического роста и рекомендовали инвесторам обновить портфели, покупая качество. С тех пор индекс качества MSCI превзошел показатели компаний малой капитализации на 21%, то есть на 50% в годовом исчислении. Но это снизилось с 26% всего несколько недель назад, и возникает вопрос: учитывается ли сейчас переход на середину цикла?

( Читать дальше )

Главные темы сентября

- 31 августа 2021, 18:27

- |

Лето уже заканчивается, но сентябрь обещает быть не менее жарким, чем предыдущие три месяца — по крайней мере для рынков. Мы в InveStory считаем главными следующие три темы, про которые ещё будем говорить в течение месяца:

1. Заседание FOMC. На симпозиуме в Джексон-Хоул мы услышали лишь дежурные комментарии в духе «будем действовать по ситуации». Это значит, что ФРС отложил решение по сворачиванию стимулирования на сентябрьское заседание, которое будет 15-16 сентября. К этому времени выйдет статистика по рынку труда (3 сентября, на этой неделе), которая важна для ФРС для принятия решения. Рынки продолжают рост, но долго ли будет играть музыка — узнаем в конце сентября.

2. Ковид и осенний сезон. Из-за более заразного дельта-штамма заболеваемость летом была на уровне второй волны осени-зимы 2020 года. Вакцин тогда почти не было, но последние данные показывают, что они уже не спасают от заражения (но ещё спасают от тяжёлого течения болезни). Чем это грозит? Сезонный рост заболеваемости + дельта-штамм + падение эффективности вакцин = выше риск появления штамма, устойчивого к вакцинам и вероятность точечных локдаунов по всему миру. Почему не стоит недооценивать «точечные» локдауны — подробнее в третьей главной теме месяца.

( Читать дальше )

CEO Polymetal считает дефицит чипов в автопроме и инфляцию серьезным риском для горнодобывающего сектора

- 31 августа 2021, 16:26

- |

Нехватка чипов должна распространиться на сектор природных ресурсов, что усугубит инфляционное давление, уже оказавшееся в отрасли

По словам Несиса, проблемы с цепочкой поставок, с которыми сталкиваются такие компании, как Toyota, вскоре поразят производителей горнодобывающих машин и оборудования:

Toyota не особенная, нехватка чипов вполне реальна. Я обеспокоен… Я считаю, что это серьезный риск

👉 В настоящее время мировая горнодобывающая промышленность уже борется с более высокими затратами на сырье, такое как дизельное топливо и сталь, а также с ростом заработной платы.

👉 Полюс недавно заявил, что ожидает увеличения затрат во второй половине года из-за продолжающегося инфляционного давления

👉 Polymetal также недавно пересмотрел капитальные затраты на 25%, частично из-за предварительного заказа горнодобывающего оборудования, такого как грузовики, погрузчики и буровые установки

👉 Компания заявила, что теперь планирует потратить от 675 до 725 млн долларов в виде капитальных затрат в этом году

( Читать дальше )

Миллион американцев под угрозой выселения. Что будет с инфляцией?

- 31 августа 2021, 11:09

- |

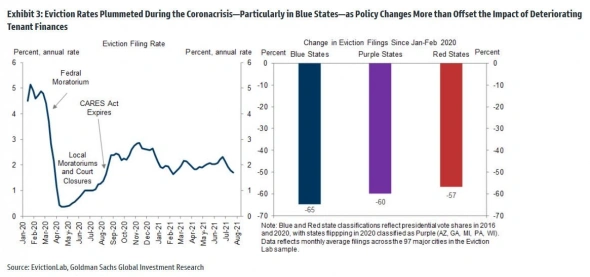

30 сентября истекает правительственный мораторий на выселение арендаторов-должников. Несмотря на рецессию в 2020 году, показатели выселения весной снизились практически до нуля. За это время арендаторы накопили долги, которые вкупе с отменой моратория приведут к ряду негативных последствий.

Источник изображения: evictionlab.org

Мораторий в течение года предотвратил 1,5 млн выселений по всей стране, при этом задолженность по арендной плате имеют 2,5 млн – 3,5 млн домохозяйств, подсчитали в Goldman Sachs. Мораторий отменят 30 сентября, и это приведет к выселению 750 тысяч семей до конца года, несмотря на $25 млрд целевой федеральной помощи.

Аренда жилья составляет 2,5% ВВП, а прямое влияние моратория банк оценивает в положительные 0,1–0,2%. Отмена моратория способна привести к дополнительным потерям 20 тыс. рабочих мест и снижению динамики потребительской активности на 0,25%, так как проблема с арендными платежами вызовет экономию на покупках.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал