капитал банков

ВТБ - недооценка акций к собственному капиталу в 2,5 раза ! оценка по собственному капиталу банка 0,0891р.

- 08 июля 2020, 15:23

- |

собственный капитал = 1 676 208 263 тыс. р.

Уставный капитал в тыс. р :

акции обыкновенные = 129 605 413

+

акции привилегированные = 521 428 471

https://www.cbr.ru/banking_sector/credit/coinfo/f123/?regnum=1000&dt=2020-06-01

===========

Как мы знаем акции привилегированные у ВТБ = как облигации с неопределенным сроком погашения (Руководство ВТБ заявляло ранее что при возможности будут их выкупать https://www.interfax.ru/business/509269), но с % доходности по ним. и на бирже они не торгуются.

далее делаем нехитрые действия из собственного капитала вычитаем балансовую стоимость привилегированных акций

1676208263 т.р — 521428471т.р =

( Читать дальше )

- комментировать

- ★6

- Комментарии ( 0 )

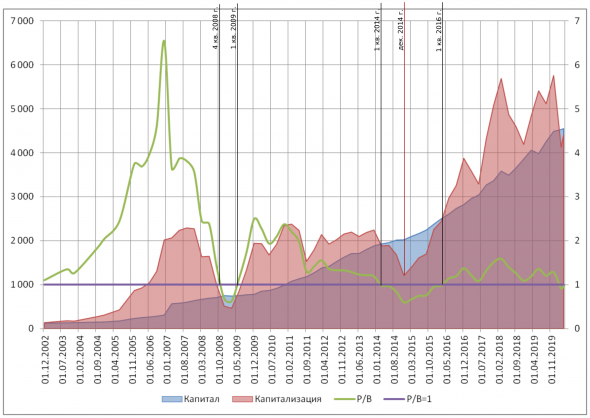

Сбербанк: капитал и капитализация, курс акций и курс доллара

- 30 апреля 2020, 16:40

- |

Первый: покупать, когда капитализация меньше капитала (P/B < 1).

За всю историю Сбербанка такое было три раза: в 2008-2009, 2014-2016 и вот сейчас в начале 2020.

Исторические котировки ао и ап Сбербанка брал с Финама. После чего пересчитал цену акций до сплита, разделив цену ао на 1 000, ап — на 20.

Более ранних котировок (раньше 1 декабря 2002 года) найти не удалось.

Второй: покупать, когда цена обыкновенной акции меньше $1. Данные брал только после сплита летом 2007 года. Взял только эти данные, так как не ясно, как учитывать сплит: то ли делить цену акции до сплита на курс доллара (тогда цена получается больше $200), то ли делить цену акции на 1 000, а потом на курс, тогда не понятно, что даёт эта цифра и насколько ей можно доверять.

После сплита обыкновенные акции Сбербанка дважды стоили меньше $1: 2008-2009 и очень короткий период в конце 2014 и в начале 2015. В начале 2020 цена всё ещё выше $1.

( Читать дальше )

Watch List (банковская отчетность на 01.04.2019):

- 06 мая 2019, 11:55

- |

Восточный.

Ситуация продолжает ухудшаться.

Показатели баланса выглядят достаточно плохо и тренды по некоторым счетам и показателям подтверждают негативные выводы.

Конфликт акционеров вылился в серьезное уголовное дело. Уже несколько месяцев идут аресты сотрудников с одной и другой стороны (в конфликте интересов). С учетом инкриминируемых статей (158 и 159 части 4) можно предположить, что Регулятор продолжит применять МВКО (меры воздействия на кредитную организацию) по части резервирования и ограничения некоторой деятельности.

Без притока «свежих» средств, банк вскоре не сможет поддерживать ликвидность на должном уровне (примерно также «уходил» банк Югра).

Отмечается сокращение остатков по счетам негосударственных организаций (407 счета).

За последние 4 отчетных периода динамика следующая: 4,3-3,8-3,3-2,9 млрд. руб.

( Читать дальше )

Беспокойство Moody's относительно банковской системы РФ (интересно)

- 25 октября 2012, 18:28

- |

- достаточность капитала первого уровня российских банков очень низкая

- банки не горят желанием снижать кредитную активность

- банковская система растет не по средствам, банки не задумываются, что нужно больше капитала, чтобы противостоять внешним шокам.

- возможности привлекать деньги для банков второго эшелона ограничены

- существенный риск связан с неопределенностью цен на нефть

- возможен отток капитала в случае усиления европейского кризиса

- розничное кредитование в РФ растет в 4 раза быстрее доходов населения, что чревато увеличением доли проблемных ссуд

- треть капитала российских банков завязана на сделки с заинтересованностью и кредиты связанным сторонам

- рост расходов на резервы и кредитные потери снизят прибыльность банковского сектора

- банки используют короткие деньги ЦБ для наращивания кредитного портфеля, => у банков очень короткие обязательства и длинные активы. Это делает их уязвимыми к кризису ликвидности

Капитал российских банков в 2013 снизится с $171 млрд. до $162 млрд.

Потери по кредитным рискам в 2013 составят $31 млрд

Потери по ценным бумагам в 2013 $23 млрд

Прибыль банков $46 млрд не сможет компенсировать эти потери

Достаточность капитала (Tier 1) может упасть с 9,5% до 7,1%.

Рост кредитования замедлится с 20% до 15% в 2013 году

доля проблемных кредитов вырастет с 9% до 11% в 2013 году

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал