китайские акции

Китайские производители электрокаров отчитались о поставках по итогам 2 кв 2022

- 06 июля 2022, 11:41

- |

Китайские производители электрокаров отчитались за июнь и 2 квартал 2022 г. (2Q22).

Лидер сектора BYD Co. Ltd. (HKEX: 1211) увеличила производство более чем в 3 раза в июне до 134,8 тыс. электромобилей (EV). Поставки взлетели также в 3,2 раза и составили 134 тыс. EV. За 2Q22 производство достигло 360,4 тыс. электромобилей, что в 3,55 раза выше, чем годом ранее. Таким образом, BYD на текущий момент является крупнейшим в мире производителем EV, сместив Tesla на 2 место. Отчет Tesla по поставкам – здесь. Примечательно, что во 2Q22 BYD не произвела ни 1 автомобиля с двигателем внутреннего сгорания. Флагманским седаном BYD является модель Qin. Одним из акционеров BYD является Berkshire Hathaway Уоррена Баффета.

XPeng (HKEX: 9868) в июне поставила 15 295 электромобилей, что на 133% больше, чем за соответствующий период годом ранее. Во 2Q22 XPeng поставила 34 422 электромобиля, что на 98% больше, чем во 2Q21. В середине мая компания возобновила производство в две смены на своей фабрике. В июне компания анонсировала большой кроссовер L9, первые поставки запланированы на август, а в сентябре планируется начало производства нового флагманского кроссовера под названием G9. Xpeng активно наращивает свое присутствие в разных сегментах электрокаров.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

Lenovo - лидер отрасли ПК с рыночной недооценкой

- 05 июля 2022, 12:47

- |

Lenovo(HKSE: 992) (ADR: LNVGY) — это один из самых известных производителей персональных компьютеров в мире, особенно в Азии. Компания входит в список Fortune Global 500 и обслуживает клиентов по всему миру. Lenovo успешно прошла путь от регионального игрока на рынке ПК до мирового лидера в области интеллектуальной трансформации, расширяя свой целевой рынок. Lenovo Group разрабатывает, производит и продает электронику, программное обеспечение, бизнес-решения и другие услуги.

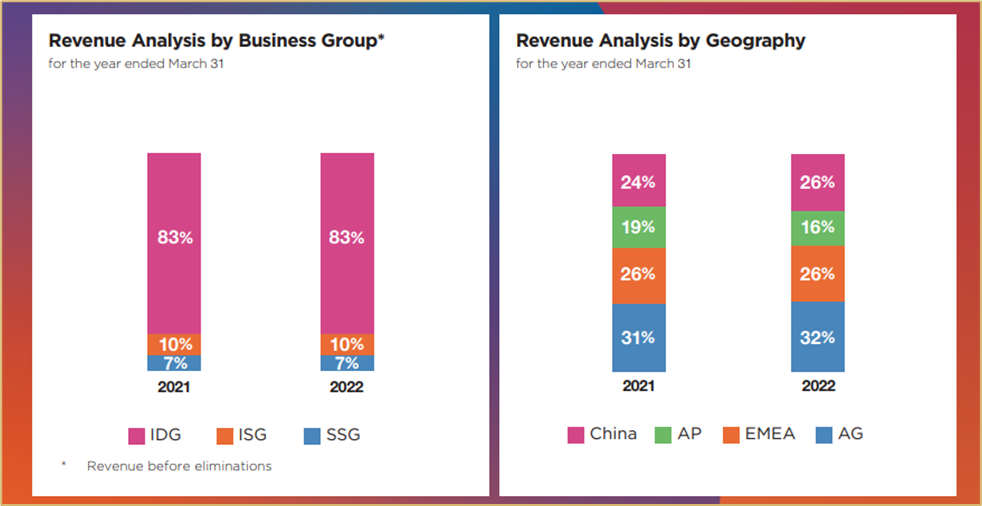

В Lenovo есть три бизнес-группы, связанные с реализацией стратегии 3S (Smart IoT, Smart Infrastructure, Smart Solutions): IDG (Группа интеллектуальных устройств), ISG (Infrastructure Solutions Group, переименованная из DCG в группу центров обработки данных), SSG (Группа решений и услуг). Lenovo имеет широкое и довольно равномерно распределенное географическое присутствие, при этом доходы от каждого региона составляют не более трети выручки компании.

Давайте рассмотрим каждое направление бизнеса компании подробнее.

( Читать дальше )

Продажи смартфонов Xiaomi упали на 22% в 1 квартале из-за локдаунов

- 04 июля 2022, 10:43

- |

Скорректированная чистая прибыль составила 2,86 млрд юаней в сравнении с 6,07 млрд юаней в 1Q21. Денежные средства и эквиваленты плюс к/с фин. вложения на конец квартала 76,2 млрд юаней. Чистый долг отрицательный.

Структура выручки. Выручка от продаж смартфонов упала на 11% до 45,8 млрд юаней. Продажи смартфонов в штуках упали на 22% до 38,5 млн. При этом средняя цена продажи 1 смартфона выросла на 14% до 1189 юаней. Компания объясняет падение дефицитом компонентов, ограничениями из-за коронавируса в Китае и общими проблемами в мировой экономике. Например, китайский производитель чипов SMIC работал с низкой загрузкой в 1 квартале из-за жестких ограничений в Китае. Согласно подсчетам Canalys, поставки всех мировых производителей смартфонов упали на 10,5%.

( Читать дальше )

Акции Kuaishou Technology выросли на 38% с даты публикации квартального отчёта

- 01 июля 2022, 16:00

- |

Kuaishou Technology (HKEX: 1024) опубликовала отчёт за 1 квартал 2022 г. (1Q22) 24 мая после закрытия рынков. Выручка выросла на 23,8% до 21 млрд юаней ($3,3 млрд). IFRS чистый убыток составил 6,3 млрд юаней по сравнению с -58 млрд юаней в 1Q21. Согласно Bloomberg, аналитики в среднем ожидали выручку 20,6 млрд юаней и IFRS убыток 6,4 млрд юаней.

Общий оборот онлайн торговли (GMV) взлетел на 47,7% до 175 млрд юаней. Скорректированная (adjusted) EBITDA составила -1,55 млрд юаней против -4,9 млрд юаней годом ранее. Убыток от операционной деятельности 5,6 млрд юаней по сравнению с -7,3 млрд юаней годом ранее. Денежные средства и эквиваленты плюс к/с фин. вложения на конец квартала составили 23,5 млрд юаней, чистый долг отрицательный.

Структура выручки. Выручка от онлайн маркетинговых сервисов подскочила на 32,6% до 11,35 млрд юаней. Главным образом благодаря росту числа пользователей и рекламодателей. Выручка от live streaming прибавила 8% и составила 7,8 млрд юаней. Здесь отражаются доходы от продаж виртуальных активов (items). Выручка от прочих сервисов взлетела на 54,6% до 1,9 млрд юаней. В рамках сегмента отражается комиссия, взимаемая с продавцов при продаже товаров на платформе Kuaishou.

( Читать дальше )

Сергей Гильмутдинов. Обзор рынков 28 июня 2022 г.

- 28 июня 2022, 19:14

- |

( Читать дальше )

Meituan увеличила на 16% число доставок еды в 1 квартале, количество активных пользователей достигло 693 млн

- 28 июня 2022, 11:05

- |

Meituan (HKEX: 3690) опубликовала отчёт за 1 квартал 2022 г. (1Q22) 2 июня после закрытия рынков. Чистая выручка выросла на 25% до 46,3 млрд юаней ($7,3 млрд). IFRS чистый убыток составил 5,7 млрд юаней по сравнению с -4,8 млрд юаней в 1Q21. Скорректированный убыток в расчёте на 1 акцию (non-IFRS diluted EPS) составил 0,8 юаня. Согласно Refinitiv, аналитики в среднем ожидали выручку 45 млрд юаней и убыток на акцию 0,74 юаня.

Скорректированная (adjusted) EBITDA составила -1,8 млрд юаней против -2,38 млрд юаней годом ранее. Денежный поток (CF) от операционной деятельности также отрицательный -11,3 млрд юаней по сравнению с -4,4 млрд юаней годом ранее. Денежные средства и эквиваленты плюс к/с фин. вложения на конец квартала составили 120,8 млрд юаней, чистый долг отрицательный.

Структура выручки. Выручка от доставки еды выросла на 17,4% до 24,2 млрд юаней. Meituan отмечает рост числа заказов и средней стоимости заказа. Операционная прибыль сегмента составила 1,6 млрд юаней против 1,1 млрд юаней годом ранее. Число заказов выросло на 15,8% до 3,4 млрд. Выручка дивизиона «in-store, hotel and travel» выросла на 15,8% до 7,6 млрд юаней. Операционная прибыль выросла на 26% до 3,5 млрд юаней. В марте бизнес пострадал от ограничений из-за вспышки коронавируса. Выручка от прочих инициатив (“new initiatives and others”) взлетела на 47% до 14,5 млрд юаней. К сегменту относится выручка от онлайн ритейла, заказы выросли на 70% в годовом выражении.

( Читать дальше )

Акции Tenent восстановились после квартального отчёта

- 23 июня 2022, 11:19

- |

Скорректированная (adjusted) EBITDA снизилась на 13% до 46 млрд юаней ($7,3 млрд). Свободный денежный поток (FCF) упал на 54% до 15,2 млрд юаней. Денежные средства и эквиваленты плюс к/с фин. вложения на конец квартала составили 271,4 млрд юаней. Чистый долг сократился до 43,7 млрд юаней по сравнению с 49,8 млрд юаней по итогам 2021. Соотношение «чистый долг / LTM EBITDA» около 0,2.

Структура выручки. Поступления от сервисов (VAS) составили 72,7 млрд юаней, что на 0,4% выше, чем в 1Q21. В данном разделе отражается выручка от платных сервисов в социальных сетях (WeChat) и компьютерных игр. В том числе выручка от игр в Китае снизилась на 1% до 33 млрд юаней. Компания объясняет это сокращением числа выдаваемых лицензий от правительства Китая на релиз новых игр. Международная выручка от игр прибавила 4% и составила 10,6 млрд юаней.

( Читать дальше )

Число ежемесячно активных пользователей Baidu выросло на 13% до 632 млн

- 15 июня 2022, 18:29

- |

Baidu (HKEX: 9888) опубликовала отчёт за 1 квартал 2022 г. (1Q22) 26 мая до открытия рынков. Чистая выручка выросла на 1% и достигла 28,4 млрд юаней ($4,48 млрд). GAAP чистый убыток составил 885 млн юаней по сравнению с прибылью 25,6 млрд юаней годом ранее. Скорректированная прибыль в расчёте на 1 ADS (non-GAAP diluted EPS) составила 11,22 юаня ($1,77) против 12,38 юаня ($1,89) в 1Q21. Согласно Bloomberg, аналитики в среднем ожидали выручку 27,9 млрд юаней и GAAP прибыль 142 млн юаней.

Скорректированная (Adjusted) EBITDA снизилась на 6,8% до 5,5 млрд юаней ($867 млн). Свободный денежный поток (FCF) отрицательный -107 млн юаней по сравнению с +2,62 млрд юаней годом ранее. Денежные средства и эквиваленты плюс к/с фин. вложения на конец квартала составили 180 млрд юаней, чистый долг отрицательный.

Выручка от основного бизнеса (Core) прибавила 4,4% и составила 21,4 млрд юаней. Выручка от онлайн маркетинга снизилась на 4% до 15,7 млрд юаней. Выручка от рекламы в поисковике пострадала от ограничений, связанных с COVID-19 в Китае. Выручка от прочих сервисов взлетела на 35% до 5,7 млрд юаней, главным образом из-за роста AI и облачных сервисов (+45% г/г). Облачные сервисы составили 70% от прочих сервисов.

( Читать дальше )

Решится ли компартия забрать Тайвань силой? Будущее китайских акций

- 12 июня 2022, 01:39

- |

Но что мы видим? Невнятные угрозы от мида компартии Тайваню и на этом все?

Моё мнение заключается в том, что компартия реально оценила свои возможности в этой войне и отложило ещё на пару (возможно десяток) лет. У меня несколько маргинальная идея, суть состоит в том, что какими бы могущественными коммунисты не притворялись — вступив бы в эту войну, они бы с позором её проиграли. И вот почему. Хоть и статья написана больше 3х-лет назад, и я не являюсь экспертом в этой области, но действия Китая теперь мне более чем понятны. Но есть одноважно но, которое перечеркивает все выше сказанное, это компартия. Компартия уже не раз стреляла себе в ногу в виде неадекватных действий с

( Читать дальше )

Cosco Shipping - денежный король. Cash превышает Market Cap

- 10 июня 2022, 16:17

- |

COSCO Shipping Holding – это дочерняя компания COSCO Shipping Corporation Limited, была создана в 2005 году. Это грузовая судоходная компания, осуществляющая контейнерные перевозки по всему миру и являющаяся одним из крупнейших мировых перевозчиков. COSCO Shipping провели IPO на Гонконгской бирже (01919) в 2005 году, и на Шанхайской бирже (601919) в 2007 году.

Cosco Shipping входит в альянс Ocean Alliance, состоящий также из крупнейших компаний: CMA CGM, Evergreen и OOCL. При поддержке высокоэффективного сотрудничества альянса Cosco Shipping продолжает оптимизировать собственную сервисную сети и реализовывать свою стратегию низких затрат. Благодаря своей глобальной и интегрированной сервисной сети COSCO SHIPPING стремится предоставлять клиентам высококачественные сквозные транспортные решения.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал