ключевая ставка ЦБ РФ

О ключевой ставке

- 15 марта 2025, 18:25

- |

В феврале 2025, впервые за 2 года был зафиксирован отток средств клиентов из фондов денежного рынка. Получается деньги начинают переходить из «безриска» — облигации/вклады в «риск» — акции

ЦБ своими действиями, либо риторикой может ускорить этот процесс и в таком случае мы увидим очень мощное движение на рынке акций

Основная интрига мартовского заседания будет вокруг сигнала, который ЦБ даст рынку. Я предполагаю, что стоит ожидать смягчения с умеренно жесткого до нейтрального и исключения из релиза решения по ставке фразы о том, что ЦБ «будет оценивать целесообразность повышения ключевой ставки на ближайшем заседании». Однако, также есть и те, кто прогнозирует повторение жесткого сигнала, звучавшего ранее.

Сам ЦБ за неделю до заседания сохранял жесткость в своей риторике. «Совет директоров 14 февраля дал сигнал, что на ближайшем заседании будет оценивать целесообразность повышения. Те данные, которые поступили за последний месяц, с середины февраля, как-то значимо картину не меняют, в том числе потому, что на самом деле времени немного прошло», — отмечал зампред Банка России Алексей Заботкин.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Банк России сохранит ставку на уровне 21% на заседании 21 марта — мнение всех 30 опрошенных РБК экспертов

- 15 марта 2025, 17:37

- |

Основная интрига мартовского заседания будет вокруг сигнала, который ЦБ даст рынку.

www.rbc.ru/finances/15/03/2025/67d3d0ec9a7947604a60aacf

Почему ЦБ РФ закладывает в прогнозы высокую ставку в 2025г. Две экономики в России

- 15 марта 2025, 10:23

- |

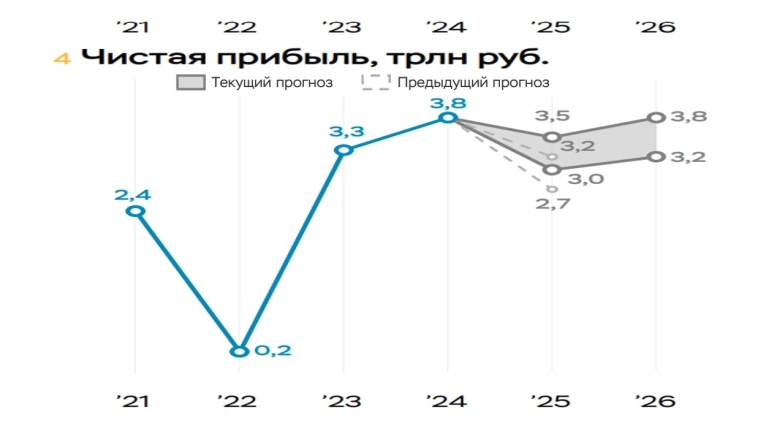

снижение чистой прибыли банковского сектора в 2025г

(Банковский сектор Аналитический обзор на сайте ЦБ analytical_review_bs-2024-4.pdf )

Для понимания роста денежной массы М2

(доступные для платежа собственные средства плюс депозиты),

скачал данные с сайтов ЦБ России и ФРС, построил графин и сделал слайд

( Читать дальше )

💤 ИНФЛЯЦИЯ снова замедляется, но рубль держится на «чистом везении». Почему аналитики повышают прогнозы, а ЦБ перестал верить в 4%?

- 14 марта 2025, 21:08

- |

Новый выпуск подкаста от инвест-канала «Fond&Flow»

Написал для вас пост — "как заработать на рынке перед следующим заседанием ЦБ", а также разобрал самые глупые ошибки, которые совершают в период кризиса в России. Все идеи на канале, подпишись чтобы не пропустить ничего интересного! У нас уютно❤️

☕#106. За чашкой чая…

Ну что, вот и середина марта, которая идёт «почти» так, как и ожидалось многими аналитиками ЦБ.

☁️ Помимо геополитики, можно отметить снижение темпа роста инфляции вторую неделю подряд. Центральный банк, судя по выступлениям официальных лиц, продолжает держаться привычной риторики, а вот курс рубля… показывает весьма неоднозначную динамику. Но давайте по порядку!

Что нового в данных❓

- 🔹 Недельная инфляция — 0,11% (было 0,15%, 0,23%, 0,17%). Хороший темп, лучший за последние месяцы. Если так пойдёт дальше, через пару недель можем увидеть дефляцию… а может, и не увидим)

( Читать дальше )

Инфляция замедляется?

- 14 марта 2025, 15:47

- |

👀 Друзья, еще недавно мы переживали резкий рост цен, но теперь инфляция заметно замедлилась. Логично было бы ожидать, что следом снизятся и процентные ставки, верно? Но Банк России продолжает удерживать их на высоком уровне. Это осознанная стратегия или ненужное ужесточение, которое тормозит экономику? Давайте разберемся.

📉 Инфляция снижается – но почему?

🖥 Данные говорят сами за себя: темпы роста цен в 2024 году начали снижаться, и эта тенденция продолжается в 2025-м. Среди ключевых причин:

🔹 Снижение потребительского спроса – из-за высокой стоимости кредитов россияне стали меньше тратить.

🔹 Стабилизация курса рубля – резкие валютные колебания ушли, а вместе с ними и эффект импортной инфляции.

🔹 Контроль со стороны государства – заморозка цен на отдельные товары и ограничение экспорта сдерживают рост цен внутри страны.

🔥 Но главная роль все же у жесткой денежно-кредитной политики. Банк России сознательно ужесточил условия кредитования, чтобы «остудить» экономику и избежать перегрева.

( Читать дальше )

21 марта ключевая ставка не изменится, а сигнал ЦБ может смягчиться

- 14 марта 2025, 15:27

- |

Предстоящее 21 марта заседание совета директоров ЦБ пройдет на фоне нескольких неоднозначных тенденций, отмечает Ольга Беленькая, руководитель отдела макроэкономического анализа ФГ «Финам». Вот какие тенденции называет эксперт:

- еще высокая, но замедляющаяся текущая инфляция (годовая инфляция, как ожидается, достигнет пика в ближайшие месяцы);

- неожиданно сильное укрепление рубля, связываемое с труднопредсказуемыми геополитическими ожиданиями;

- продолжающееся охлаждение кредитования, компенсируемое ускоренным ростом бюджетных расходов (пока рассматриваемым в рамках сезонного авансирования госконтрактов);

- признаки охлаждения экономической активности (пока неравномерного).

На последнем заседании 14 февраля Банк России сохранил ключевую ставку на уровне 21% годовых и дал сигнал об оценке целесообразности повышения ключевой ставки на ближайшем заседании с учетом скорости и устойчивости снижения инфляции.

«На наш взгляд, основным вариантом станет сохранение ставки на текущем уровне 21%, могут приводиться аргументы за ее повышение и не исключены голоса за снижение.

( Читать дальше )

В условиях перегретого спроса ЦБ надо сохранять паузу и даже не думать о смягчении ДКП на ближайшем заседании - MMI

- 14 марта 2025, 15:24

- |

КАРТИНА ИНФЛЯЦИИ ГЛАЗАМИ ЦБ: РОСТ РУБЛЯ ОСТАНОВИЛ РОСТ ЦЕН В НЕПРОДАХ, НО В ЕДЕ И УСЛУГАХ НАМЕКОВ НА ЗАМЕДЛЕНИЕ НЕТ

ЦБ вчера дал оценки сезонно-сглаженных индексов цен.

Темпы роста цен:

• ИПЦ: 7.6% mm saar (10.6% в январе), средняя за 3 мес – 10.8%

• БИПЦ (базовая инфляция): 9.5% (10.9%), 11.6%

• БИПЦ без услуг туризма: 9.2% (9.9%), 11.1%

• ИПЦ без плодоовощей, бензина и ЖКУ: 9.7% (12.4%), 11.9%

• Проды без плодоовощей: 14.4% (14.1%), 16.0%

• Непроды без бензина: 3.1% (5.1%), 5.8%

• Бытовые услуги: 14.1% (16.2%), 14.5%

Картина весьма любопытная! Укрепление рубля остановило рост цен на непроды, но никак не повлияло на еду, где за исключением плодоовощей темпы роста цен выше 14 saar (импортозамещение, конечно, хорошо, но не для потребителя). И абсолютно никаких намеков на замедление нет в большинстве услуг – бытовые услуги, медицинские, туризм, отели, театры…

Это яркая иллюстрация перегретого спроса! Конечно, ЦБ в таких условиях надо сохранять паузу и даже не думать о смягчении.

( Читать дальше )

ЦБ сохранит ключевую на уровне 21% на заседании 21 марта — консенсус-прогноз "Известий"

- 14 марта 2025, 14:59

- |

Однако рынок всё же считает, что пока условия ни для ее повышения, ни для ее снижения не сложились, поскольку устойчивый тренд на замедление инфляции еще не сформировался. При этом рынок ожидает смягчения риторики Банка России.

Эксперты смотрят на сегодняшнюю ситуацию с инфляцией с осторожным позитивом: рост цен замедляется, но очень постепенно.

iz.ru/1853598/evgenii-gracev/postoannoe-vremennoe-rynok-ozidaet-sohranenia-klucevoi-na-urovne-21

ЦБ РФ. Оценка ключевых агрегатов платежного баланса Российской Федерации в феврале - январе 2025 года

- 14 марта 2025, 11:41

- |

Профицит счета текущих операций в феврале 2025 года составил 7,9 млрд долларов США против 2,9 млрд долларов США в январе 2025 года. Рост положительного сальдо счета текущих операций по сравнению с январем 2025 года был обусловлен преимущественно укреплением торгового баланса за счет увеличения стоимостного объема экспорта товаров при сжатии импорта.

Ключевые агрегаты в феврале 2025 года:

- профицит баланса внешней торговли товарами увеличился на 4,2 млрд долларов США относительно уточненного значения за январь 2025 года за счет роста экспорта до 31,3 млрд долларов США с 29,2 млрд долларов США, при этом импорт уменьшился на 2,2 млрд долларов США до 19,9 млрд долларов США;

( Читать дальше )

Инфляция в феврале — по году остаётся двузначная. Темпы марта всё равно выше прошлого года, не помогает даже укрепление рубля

- 14 марта 2025, 11:26

- |

Ⓜ️ По данным Росстата, за период с 4 по 10 марта ИПЦ вырос на 0,11% (прошлые недели — 0,15%, 0,23%), с начала марта 0,17%, с начала года — 2,22% (годовая — 10,19%). В целом за март 2024 г. инфляция составила 0,39%, с такими недельными темпами данные цифры мы точно превзойдём (0,5-0,6%), но относительно прошлого месяца темпы замедляются, и это ставит на паузу вопрос о повышении ключевой ставки на мартовском заседании. Месячный пересчёт февраля составил 0,81% (недельная — 0,79%), он выше недельной, это было ожидаемо (недельная корзина включает мало услуг, а они растут в цене опережающими темпами). Февральские 0,81% вывели нас на 9,5% saar (месячная инфляция без сезонных факторов, умноженная на 12), а это многовато, поэтому сохранение жёсткой ДКП ЦБ вполне логично на мартовском заседании. Отмечаем факторы, влияющие на инфляцию:

🗣 Из потребительских цен на нефтепродукты следует, что розничные цены на бензин подорожали за неделю на 0,18% (прошлая неделя — 0,19%), дизтопливо на 0,03% (прошлая неделя — 0,09%), динамика цен снижается (вес бензина в ИПЦ весомый ~4,5%).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал