корреляция

🏦 Ключевая ставка все-таки влияет на рынок акций?

- 25 сентября 2023, 18:33

- |

На РБК была хорошая статья по ключевой ставке и ее влиянию на экономику. Сейчас идет рост значений КС, поэтому кому лень читать статью, выдержки касаемо текущего этапа:

«Повышение ключевой ставки ЦБ, как правило, обусловлено желанием взять под контроль и снизить инфляцию. Однако, вместе с тем высокая ставка несет и негативные последствия: покупательная способность населения и темпы развития экономики проседают.

Последствия высокой ключевой ставки:

⁃ высокие ставки по кредитам;

⁃ высокие ставки по банковским депозитам;

⁃ замедление экономики и производства;

— снижение покупательной способности;

⁃ снижение инфляции.»

📜 Немного современной истории:

27.07.2020 года в последний раз ключевая ставка была снижена до 4,25%. Ниже в современной России значений не было больше никогда… В то время многим было не до ключевой ставки, мы учились работать удаленно или думали сколько продлится период вынужденного безделья. Кстати, именно в этот год и было открыто огромное брокерских счетов в России.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

Люблю, когда аналитики натягивают сову на глобус

- 25 августа 2023, 09:53

- |

Сегодня прочел вот такой комментарий:

Индекс Мосбиржи продолжает консолидироваться возле отметки 3100 пунктов. Большую часть лета рынок рос за счет ослабления рубля, которое стимулировано приток капитала в бумаги экспортёров, однако после резкого повышения ключевой ставки ЦБ рубль стабилизировался, что оставило экспортёров без топлива для роста в моменте.

Про корреляцию курса рубля и рынка.

Здесь переведён график корреляций по дням и с глубиной по 100 дней и шагом в один день, что является коротким горизонтом. Но даже на нём текущая корреляция крайне мала только 0,25. И невооруженным глазом видно, что подобные утверждения это «натягивание совы на глобус». Кстати, если проследить по графику, то как раз отрицательная корреляция в истории была весьма существенной:

- в 2014, 2015, 2016: доходила до -0.5

- в 2020, и 2022: доходила до -0.75

( Читать дальше )

Почему вышел в деньги. Почему Полюс Золото оставил.

- 20 июня 2023, 11:34

- |

Вчера и сегодня с открытия частично вышел а деньги,

написал об этом на телеграмм каналах почти on line, почти сразу.

Сегодня купил ОФЗ 26215.

И завтра куплю ОФЗ 26215

(на день позже продажи акций, потому что T+1).

Самый короткий и один из самых ликвидных ОФЗ — чтобы пересидеть хоть с каким — то плюсом.

Тариф с самыми минимальными затратами

(Сбер купил в 2011г. «Тройка Диалог» и оставил их тарифы, даже немного улучшил, был клиентом «Тройка Диалог»).

Лучше продать до погашения, чтобы не попасть на налог со всего купона.

Прибыль с начала года и так уже 45%.

Индекс доллара третий день пытается расти

(высокий риск коррекции).

Сырьё год в падающем тренде.

Сургут обычно растёт на коррекционных ожиданиях.

Отстающие растут последними — мы это в последние дни видим.

Всё — таки, у российского рынка осталась положительная корреляция с мировыми рынками

(была сильная, без нерезов стала слабая корреляция, но выше 0).

Полюс Золото не трогал:

на слабых коррекциях, Полюс иногда растёт.

С уважением,

Олег.

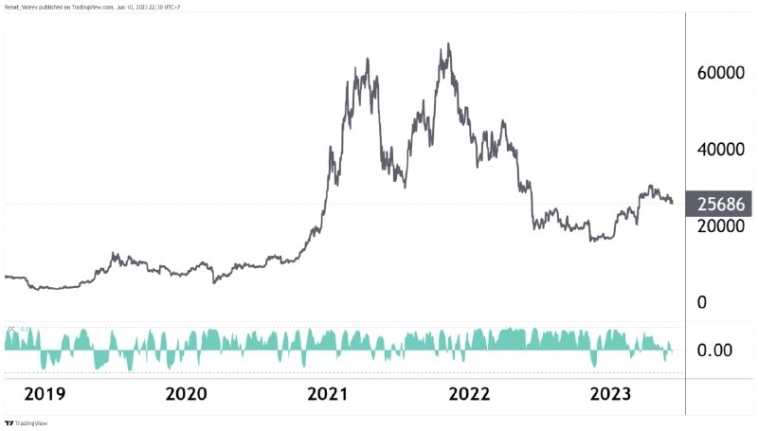

Биткоин и корреляция с S&P-500

- 13 июня 2023, 09:40

- |

(на графике — биткоин и корреляция с S&P-500)

Некоторое время назад S&P-500 и биткоин казались мне довольно коррелирующими активами. И действительно:

• в 2020 S&P упал — упал и биткоин;

• в 2020 далее S&P рос — рос и биткоин;

• в 2022 S&P падал — падал и биткоин.

А между тем, судя по графику выше, биткоин и S&P коррелируют не то чтобы сильно… Большую часть времени коэффициент корреляции находится на положительной территории (особенно корреляция возрастает во время падения рынка акций, что логично). Но всё же…

Довольно занятно, что корреляция сломалась и в последние дни: S&P растёт, но биткоин падает. Думаю, этому есть разумное объяснение.

Мой Telegram: Ренат Валеев

Корреляция индексов MOEX/SnP500, которой как бы нет

- 06 мая 2023, 14:53

- |

После начала СВО довольно часто читаю о том, что наш рынок «живет своей жизнью» и больше уже практически не зависит от мировых рынков, в т.ч. от SnP500. И объяснение вроде логичное: раз нерезов закрыли и торговать им не дают, как мы можем от кого-то зависеть? Тихая гавань, одним словом

А как на самом деле? Взглянем на график ниже, который сравнивает индексы Мосбиржи и SnP500 на интервале один год. Ну как вам ?) Налицо наличие корреляции. Как она технически возникает — отдельный вопрос (пишите в комментариях, будет интересно почитать), но она есть. А раз есть, нужно внимательно следить за Америкой. Сейчас SnP500 снова подошел к 4200 и снова собрался отбиться от этого сопротивления. Как минимум, уйдет ниже и нарисует еще одну волну. Как максимум, это движение разовьется в сильный медвежий тренд.

Подпишитесь, тут много интересного:

https://t.me/sts_finmarket_free

( Читать дальше )

Корреляция: -1,0,1 — троичный код или это имеет смысл?

- 28 ноября 2022, 02:28

- |

Например, настроение Коли зависит от погоды, можно сказать, что настроение коррелирует с погодой. Если солнечно — Коля рад, дождливо — он грустит. При таких условиях уровень корреляции равен 1, значит активы движутся однонаправленно. Если же Коля пьет стимуляторы, то уровень корреляции может составить от 0 до 1, так как его настроение будет зависеть от погоды уже меньше. Когда у Коли наступит депрессия, уровень корреляции станет равным нулю.

Но вдруг, Колю настигнет психическое расстройство личности, и он будет радоваться дождям, а солнечные дни проклинать — тогда говорят об отрицательном значении корреляции. При -1 активы движутся разнонаправленно. Например, с увеличением детей в семье, уменьшается личное пространство каждого в квартире. И таких примеров много.

( Читать дальше )

Почему разгул инфляции в США угрожает пошатнуть защитную функцию облигаций

- 13 июля 2022, 08:26

- |

Клифф Аснесс (основатель AQR Capital Management), кажется, здесь напряженно думает, как нам всем дальше жить (и составлять портфели) в условиях непредсказуемой инфляции

Эта статья на днях вышла в The Bell. На этот раз редакция сохранила все мемы. Похоже, я стал настоящим амбассадором инклюзивности мемов в традиционных медиа!

В 1952 году Гарри Марковиц строго математически обосновал революционную идею, которая легла в основу Современной портфельной теории: если составить инвестиционный портфель из набора разнородных активов, то такой портфель позволит получить целевую ожидаемую доходность при гораздо меньшем риске, чем мог бы обеспечить каждый из этих активов в отдельности.

( Читать дальше )

Зависимость динамики акций различных секторов S&P 500 от доходности 10-летних казначейских облигаций

- 16 мая 2022, 18:50

- |

Реальная доходность долгосрочных казначейских облигаций впервые за два года выходит на положительный уровень. При этом более высокая доходность с поправкой на долгосрочный уровень инфляции способствует оттоку капитала из более рискованного рынка акций.

💡 Ситуация обостряется более завышенными оценками всех основных классов активов по сравнению с историческими значениями. При текущей стоимости S&P 500 в 4175 пунктов его форвардный Р/Е равен 18х, в то время как средняя за последние 25 лет оценка составляет 16,8х. Оценка на основе более репрезентативного мультипликатора — цены к операционному денежному потоку — наглядно демонстрирует почти 25% премии к средней исторической оценке фондового рынка: 13,6 против 11,1х.

📈 При этом средняя дивидендная доходность за этот же период составляет 2%, в то время как сегодня — 1,46%. Другими словами, для крупных институциональных инвесторов — банков, инвестиционных и пенсионных фондов — теряется смысл владения акциями с низкой дивидендной доходностью и премией к средней исторической оценке. У них появляется возможность зафиксировать более высокую доходность по инструментам с низким уровнем риска: казначейским, ипотечным и корпоративным облигациям инвестиционного уровня.

( Читать дальше )

Почему падает Bitcoin, несмотря на положительную статистику

- 13 апреля 2022, 11:25

- |

Скорость оттока Bitcoin на адреса пользователей превысила 96 тыс. BTC в месяц, а суммарный баланс криптовалютных бирж достиг минимума середины 2018 года – 2,47 млн BTC. В накоплении участвуют как мелкие игроки, так и киты. Так почему же ходл-настроения не приводят к росту цены?

Источник изображения: криптовалютная биржа StormGain

Причина в том, что основной инвестиционной силой для криптовалют с 2020 года служат институциональные инвесторы – крупные компании с вложениями от $1 млн. Их интерес в значительной степени влияет на текущие цены.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал