лукойл

Допустим, Лукойл

- 16 августа 2019, 18:24

- |

Дисклеймер: не является индивидуальной инвестиционной рекомендацией.

Выходящие макроэкономические показали за II кв. и первое полугодие 2019 г. крупнейших экономик мира свидетельствуют о снижении деловой активности в Китае, Японии, США и Германии.

Это сигнализирует о высокой вероятности снижения стоимости энергоносителей в среднесрочной и долгосрочной перспективе на фоне избытка предложения, торговых и валютных войн.

Акции Лукойла имеют самую высокую долгосрочную (свыше 5 лет) корреляцию (0,6) из всех нефтегазовых компаний России с рублевыми ценами нефти (Ukoil*usdrub).

При этом снижение «рублебочки» с конца апреля превысило 20%.

«Бюджетное правило», высокая стоимость фондирования по гособлигациям и другие факторы существенным образом влияют на ценообразование российской валюты, ограничивая возможности для наращивания финансовых показателей компании.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 18 )

Реквием шортистам лукойла

- 16 августа 2019, 15:19

- |

Индекс MSCI Russia 10/40 остался без изменений по итогам ребалансировки

- 16 августа 2019, 12:09

- |

Результаты ребалансировки индекса MSCI Russia 10/40, который является производным от индекса MSCI Russia, были объявлены в ночь на 16 августа по московскому времени.

Вступят в силу 28 августа.

источник

Российские акции: Торговые Идеи на 2019 год. Во что можно вложить прямо сейчас?

- 14 августа 2019, 18:34

- |

03:52 — Главная тема: Российские компании — какие акции купить прямо сейчас?

04:52 — Критерии отбора акций: Компании с растущим бизнесом.

08:58 — Российские компании с растущими показателями бизнеса и не имеющие проблем с долгами.

15:30 — Фундаментальные показатели и технический анализ цен акций компании Фосагро (PHOR).

31:37 — Краткосрочные торговые идеи на российском рынке акций.

32:40 — Обзор по акциям Сбербанк (SBER).

( Читать дальше )

Операционные результаты Лукойла за 2 квартал нейтральные - Атон

- 13 августа 2019, 13:53

- |

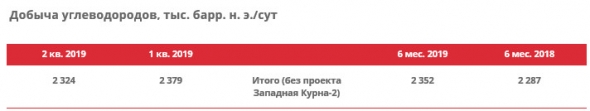

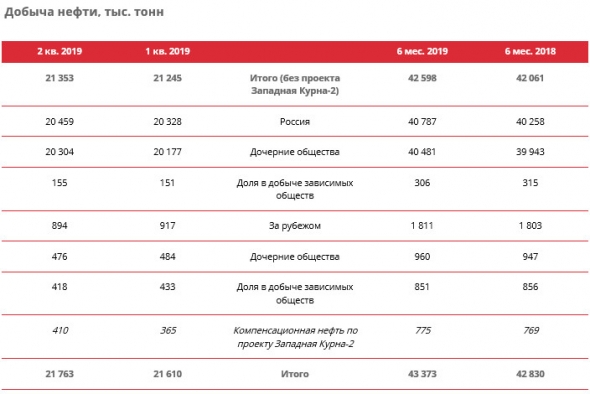

Добыча углеводородов без учета проекта Западная Курна-2 сократилась на 2.3% кв/кв до 2 354 тыс. барр. н. э./сут. Главная причина — снижение добычи газа (-6.7% кв/кв до 8.4 млрд куб. м) в силу сезонных факторов и ремонтных работ на Кандымском ГПК в Узбекистане. Добыча нефти также сократилась, но незначительно (-0.6% кв/кв до 1 713 тыс. барр./ сут), в основном в связи с уменьшением добычи на российских активах (-0.5% кв/кв) в связи с ограничениями добычи со стороны ОПЕК+. Объем переработки нефти почти не изменился с уровня 1К19 (1 350 тыс. барр./ сут), но на российских активах снижение составило 3.1% кв/кв (до 862 тыс. барр./ сут) вследствие плановых ремонтных работ на Пермском НПЗ.

Операционные показатели ЛУКОЙЛа мы считаем в целом НЕЙТРАЛЬНЫМИ — суточная добыча нефти за 2К19 сократилась очень незначительно, несмотря на ограничения ОПЕК+. Это должно было хорошо сказаться на финансовых показателях (публикация — 28 августа). Акции компании торгуются с мультипликатором 3.6x 2019П EV/EBITDA (+8% к пятилетнему среднему и приблизительно на уровне аналогов в российской нефтяной отрасли).Атон

Новости компаний — обзоры прессы перед открытием рынка

- 13 августа 2019, 09:17

- |

ЛУКОЙЛ растет за счет Узбекистана. Компания увеличила добычу нефти и газа

ЛУКОЙЛ продолжает наращивать производство углеводородов за счет увеличения добычи газа в Узбекистане. В первом полугодии добыча газа увеличилась на 8%, несмотря на ощутимое падение зарубежных показателей во втором квартале. Добыча нефти выросла на 1,3%, до 43,4 млн тонн.

https://www.kommersant.ru/doc/4059898

Рынок M&A подстегнули санкции. Распродажа российских активов за границей продолжается

Рынок слияний и поглощений (M&A) в первом полугодии 2019 года оживился за счет тотальной распродажи российских активов за границей, вызванной негативным влиянием санкций. Об этом свидетельствуют данные агентства AK&M. Лидерами среди отраслей стали топливная энергетика, финансовый сектор и IT. Эксперты прогнозируют, что такой тренд сохранится до конца года, а распродажи, вызванные эффектом санкций, будут продолжаться и дальше в течение последующих нескольких лет.

( Читать дальше )

Акции Роснефти торгуются практически на минимуме за год - ИК QBF

- 12 августа 2019, 18:49

- |

«Башнефть» отчиталась о незначительном росте выручки с 342 млрд руб. годом ранее до 348 млрд руб. и сокращении чистой прибыли на 20% г/г до 35 млрд руб. Общий долг компании не изменился и составил 102 млрд руб. По итогам 2018 года «Башнефть», можно сказать, разочаровала инвесторов, представив слабый годовой отчет и не повысив дивидендные выплаты. С мая акции упали в цене более чем на 15%, и пока компания ничего не может предложить своим миноритарным акционерам.

Выручка «Роснефти» осталась без изменений на уровне 3,4 трлн руб., а чистая прибыль сократилась в 2,3 раза по сравнению с аналогичным периодом годом ранее и составила 165,2 млрд руб., в том числе за счет роста себестоимости продаж на 7,6% г/г до 2,4 трлн руб. и снижения прочих доходов со 150 млрд руб. годом ранее до 22 млрд руб. Общий долг «Роснефти», за динамикой которого так пристально следят инвесторы, составил 6,3 трлн руб., лишь незначительно сократившись с 6,6 трлн руб. на 31 декабря 2018 года. При этом чистый долг только увеличился вследствие уменьшения свободных денежных средств на балансе компании.

( Читать дальше )

Лукойл сохраняет устойчивость к рискам - Фридом Финанс

- 12 августа 2019, 15:05

- |

Исходя из текущего среднесрочного тренда, добыча газа может составить 34,8 млрд куб. м, увеличившись на 3,9% г/г. В то же время трендовые показатели прироста добычи нефти пока отстают от прогнозных, что обусловлено ограничениями, наложенными на российские компании в связи с необходимостью соблюдать условия соглашения ОПЕК+. С точки зрения текущего тренда добычи нефти у «ЛУКОЙЛа» составит 86,7 млн тонн, что на 0,8% ниже усредненных рыночных прогнозов начала года. Схожая динамика наблюдается и в сегменте переработки.

Несмотря на краткосрочные риски для финансовых показателей компании, связанные с замедлением темпов роста добычи и переработки нефти, а также учитывая текущую волатильность нефтяных цен, мы оцениваем справедливую стоимость обыкновенной акции «ЛУКОЙЛа» на конец первого полугодия 2020 года на уровне 6 235 руб. Привлекательность акций компании продолжают поддерживать среднесрочный растущий тренд цен на нефть, а также данные анализа динамики дивидендных выплат и сравнительного анализа финансовых мультипликаторов.Осин Александр

( Читать дальше )

Лукойл - среднесуточная добыча углеводородов в 1 п/г без учета проекта Западная Курна-2 +2,8%

- 12 августа 2019, 12:07

- |

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал